2022年全球IPO活动明显放缓,A股筹资额逆势增长9%,科创板筹资额超主板

导读:12月15日,安永发布的《中国内地和香港首次公开募股(IPO)市场调研》(下称《报告》)报告显示,2022年全球IPO活动明显放缓,多重负面因素影响全球股市震荡下行。至今共有1333家企业在全球上市,筹资1795亿美元。与2021年同期相比,IPO数量和筹资额分别下降45%和61%。

图片来自安永《中国内地和香港首次公开募股(IPO)市场调研》

本报(chinatimes.net.cn)记者赵奕 胡金华 上海报道

12月15日,安永发布的《中国内地和香港首次公开募股(IPO)市场调研》(下称《报告》)报告显示,2022年全球IPO活动明显放缓,多重负面因素影响全球股市震荡下行。至今共有1333家企业在全球上市,筹资1795亿美元。与2021年同期相比,IPO数量和筹资额分别下降45%和61%。

但值得注意的是,A股市场一枝独秀,全球IPO数量和筹资额前两位均为上海证券交易所和深圳证券交易所。中国内地和香港的IPO数量和筹资额分别占全球的37%和56%。同时,全球前十大IPO中有4家为中国企业,分别为中国移动、中国海油、中国中免和天齐锂业。

“A股在新冠疫情以及当前整个经济环境下,仍然保持较高速的IPO审核速度,企业也成功的在A股市场实现融资。总体来看,目前在A股排队的公司超过了800家,所以整个A股IPO的热情还会持续,足以支持接下来一段时间IPO的活动。”安永审计服务合伙人汤哲辉向《华夏时报》记者表示。

A股一枝独秀

根据《报告》,2022年A股市场预计共416家公司首发上市,筹资5849亿人民币,IPO数量同比下降15%,但筹资额同比增长9%,筹资额连续两年创年度历史纪录。

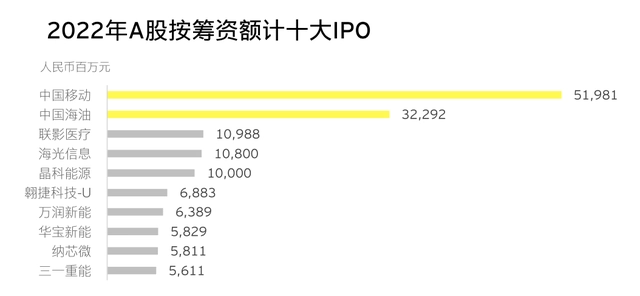

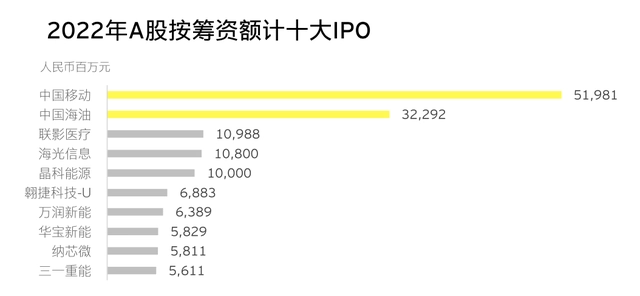

2022年,十大A股IPO共筹资1466亿人民币,占全年筹资总额的25%,同比增加5%。前十大IPO中有7家来自科创板,筹资额占前十大的39%。两家回归A股的IPO位列前两名,筹资额占前十大的57%。

IPG中国首席经济学家柏文喜向《华夏时报》记者表示,美欧同时加息导致了经济放缓以及股市下挫,自然也导致全球IPO市场深受影响。不过在此背景下,由于中国经济巨大的体量、较好的韧性以及国内财政货币双宽松政策让市场流动性较为充裕,并推动宏观经济运行走向强劲复苏和让A股市场在动荡之中充满了机会,从而在全球IPO市场中一枝独秀,在数量和筹资额方面均双双领先。

此外,数据显示,按数量计上市地为美国的中国企业占当年海外上市中国企业比例由2021年的100%下降为2022年的82%,2022年至今共有17家企业在3个国家上市。汤哲辉表示:“中国企业海外上市目的地呈现多元化趋势,海外上市融资渠道不断拓宽。随着今年‘沪伦通’双向扩容,2022年中国企业发行GDR筹资额和数量均大幅上升。”

“2023年,内地IPO会受到很多重方面的影响,但整体应该是向好的。”安永审计服务合伙人费凡表示,“一方面大家最近都已经感受到了,我们对于疫情的政策有所调整、防控措施有所调整。同时,推出的一揽子经济政策即将落地,随着这些稳经济政策的落地、货币政策、产业政策的调整,我们觉得中国经济是有望迎来拐点的,货币政策继续保持着稳健宽松,这样会对整个A股的IPO市场是有非常大的好处。”

“不稳定因素当然也要提一下,中美的关系以及整个中美关系对于全球经济的影响,对于全球市场风险,都是我们关注的重点,这个也会对我们IPO的市场带来波动冲击。”费凡如是说。

硬科技企业成为主力军

记者注意到,2022年科创板的表现尤为突出。《报告》显示,今年科创板全年筹资额超过主板,占比超过40%,名列筹资额首位;创业板列IPO数量第一。专精特新企业占上市新股总数比例上升,占比为历年最高。在上市新股中,专精特新企业超过百家;其中科创板上市的专精特新企业最多,占当年全部专精特新新股的38%。

“‘专精特新’的企业上市占新股比重也是逐年在提升,今年不管是筹资额,还是数量,占比都比较高,这也体现了创新驱动发展,整个国家战略对制造业、硬科技行业的支持。”汤哲辉如是说。

费凡表示,IPO行业结构发生变化,科技、传媒和通信行业IPO占比逐年增加。由于发展‘硬科技’企业已成国家重大战略,叠加科创板、北交所服务创新企业的定位,近年来,科技、传媒和通信行业以及生物科技与健康行业占比基本呈现上升趋势,拥有核心技术的工业企业亦名列前茅,而金融行业筹资王的宝座再次被以上行业超越。

费凡认为,“专精特新”企业会成为上市的重要力量。新一轮推动提高上市公司质量三年行动方案即将推出,制度规则的改革是重点,IPO审核的时候,将在前三年的行动方案过程当中取得的成果的基础上,更加注重企业的质量。对内控治理不规范的企业,行业有限制的企业上市将在审核端受到更加严格的对待。

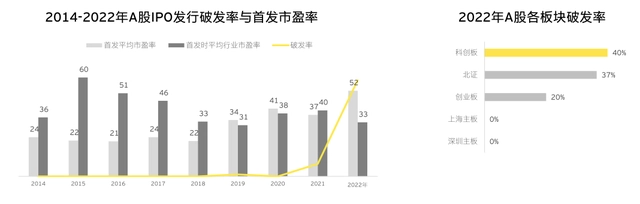

记者注意到,2022年,A股新股的破发率大幅上升,科创板尤为突出,占比40%。破发率最高行业分别为生物科技与健康、科技、传媒和通信及工业三个行业。

在柏文喜看来,科创板企业IPO破发数量较多,与科创板普遍较高的发行市盈率有关,破发也是在市场基本面下行的情况下个股估值的合理回归,因此接下来破发增多会成为一种常市场常态,而且未来科创板的发行估值应该也会逐步走低。

对此,北京南山投资创始人周运南也向《华夏时报》记者表示,注册制之下,以全面信息披露为核心,放开公开发行的询价和定价,企业定价权更大,企业出于多融资的目的,保荐机构出于多赚保荐费的考虑,取高价发行将是常态,那么破发也将如影随形地常态化。

金融系统业内人士武忠言向《华夏时报》记者表示,科创板企业IPO破发较多是内外因素综合作用的结果。一方面,个股受二级市场整体行情影响;另一方面,在科创板实行注册制的背景下,新股的供给增加、稀缺性有所下降,新股基本面的差异导致上市后涨幅出现“二八分化”,某些个股被高估,发行价过高,泡沫性较大,且个股业绩较差,导致开盘跌破发行价。

武忠言认为,参与“打新”的投资者,应理性参与新股申购,闭眼盲目打新已成为“过去式”,精选优选个股尤为重要,要关注公司尤其是高市盈率发行的公司是否具有持续成长能力,可以从公司所在行业的发展趋势、公司在行业中所占的地位、拥有的核心技术、经营模式等多角度分析。

“此外打新者要注意,弃购是要付出相应约束代价的,根据相关规定,网上投资者12个月内累计出现3次中签但未足额缴款的,6个月内将无法再参与新股申购。故此,‘违约弃购’不仅影响自身一段时期内的打新资格,而且对新股发行秩序或将造成负面影响。”武忠言表示。