4过4,北交所专场!国金、中泰、东莞、华英证券各获一单IPO!

导读:12月14日,北交所上市委举行了2022年第82、83次审议会议,共审议4家企业,4家获通过。

12月14日,北交所上市委举行了2022年第82、83次审议会议,共审议4家企业,4家获通过。

尚普咨询为凯大催化此次IPO申报提供了募投咨询服务。

杭州凯大催化金属材料股份有限公司

公司主要从事贵金属催化材料的研发、生产和销售,也提供贵金属加工以及失效贵金属催化材料回收服务,具备与下游客户形成产品供应、失效产品回收的良性循环合作模式的能力。

姚洪、林桂燕夫妇通过直接和间接持股及签署《一致行动协议》合计控制公司33.2048%的股份,为公司控股股东与实际控制人。

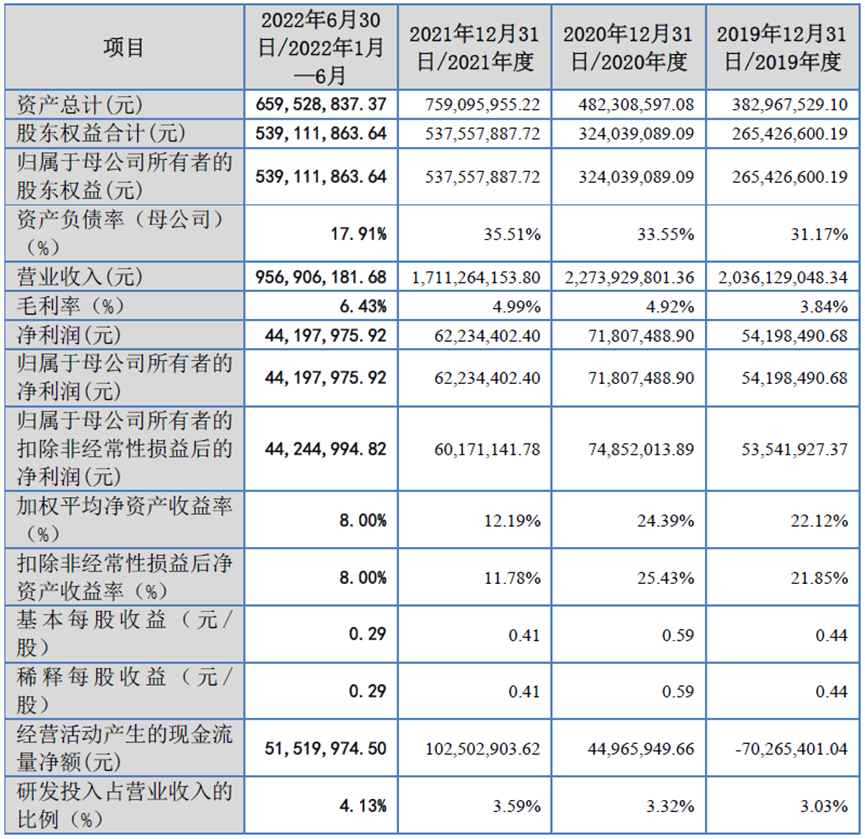

报告期内,凯大催化的营业收入为20.36亿元、22.74亿元、17.11亿元和9.57亿元;净利润为5419.85万元、7180.75万元、6223.44万元和4419.80万元。

选择上市的标准为:预计市值不低于2亿元,最近两年净利润均不低于1,500万元且加权平均净资产收益率平均不低于8%,或者最近一年净利润不低于2,500万元且加权平均净资产收益率不低于8%。

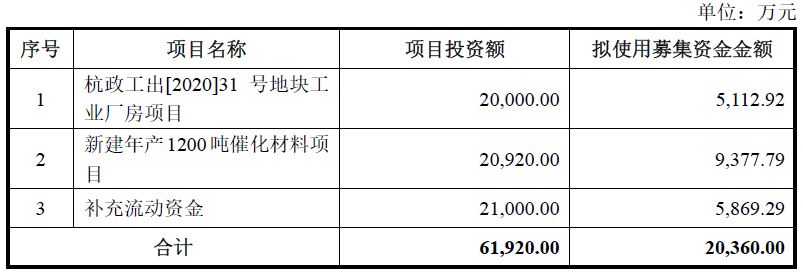

凯大催化拟公开发行数量不超过2000万股(未考虑超额配售选择权的情况下),且发行后公众股东持股占发行后总股本的比例不低于25%。预计募集资金2.04亿元,用于杭政工出[2020]31号地块工业厂房项目、新建年产1200吨催化材料项目以及补充流动资金。

一、瞄准进口替代市场,降低对国外的依赖程度

国际化工巨头产品种类繁多、性能优良、应用范围广,并且对外实施严格的技术封锁,几乎垄断了全球高端的贵金属催化材料市场。

公司主要瞄准进口替代市场,以降低我国关键材料对国外的依赖程度,提升我国产业链自主可控能力和水平为己任,主要产品性能达到国际先进水平,在国产化率低的汽车尾气净化、基础化工等细分领域成为了国产贵金属催化材料的主要供应商之一。

在汽车尾气净化领域,公司报告期内累计实现销售额61.34亿元,进入了威孚高科、宁波科森等国内主流机动车尾气后处理系统厂商的供应链,并拓展至浙江达峰、台州三元、凯龙高科等其他客户,是国产汽车尾气净化领域的贵金属前驱体主要厂商,主要竞争对手系庄信万丰、贺利氏等国际化工巨头。

在基础化工领域,公司报告期内累计实现销售额7.75亿元,进入了中国石化、中国石油、华鲁恒升、万华化学、诚志股份等大型石化企业的供应体系,是丁辛醇领域铑催化剂的主要供应商,基本替代了丁辛醇领域之前主要由庄信万丰、优美科占据的市场。

二、研发与技术优势

公司创始人姚洪、林桂燕系国内恢复高考的第一代大学生,在贵金属催化材料、循环回收领域拥有30余年的行业经验积累。

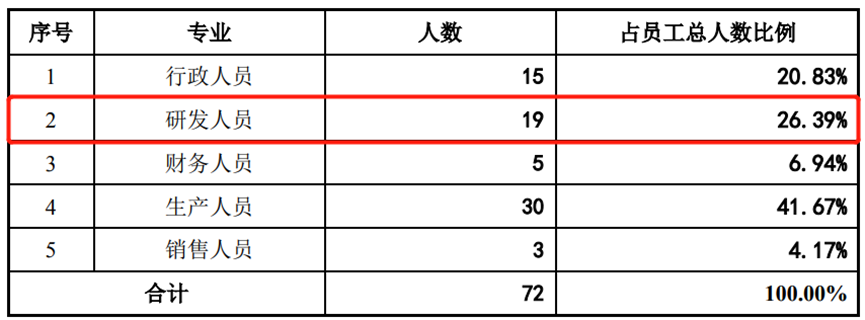

公司拥有近20年的贵金属催化材料研发生产经验,形成了一支多学科、多层次、结构合理的研发团队。截至2022年6月30日,公司拥有研发人员19人,占公司人员总数的26.39%,并建立了博士后工作站。

截至目前,公司已经自主研发了贵金属前驱体制备技术、贵金属均相催化剂制备技术、贵金属多相催化剂制备技术、贵金属在线提纯和废催化剂回收等多项核心技术,研发技术实力得到市场的认可。

三、审议意见

1.关于股权代持合规性。请发行人结合陈兴龙和赵唯德等股权代持及解除情况,进一步说明股权代持及解除的合规性。

2.关于经营风险。请发行人结合募投项目及下游客户的需求变化进一步披露基础化工等领域未来业务拓展的风险,作风险揭示。

江苏润普食品科技股份有限公司

公司是一家深耕食品添加剂领域多年的高新技术企业,专业从事食品添加剂的研发、生产和销售。经过多年的发展和积累,公司形成了以山梨酸钾、丙酸钙等防腐类食品添加剂为主、以磷酸氢二钾和柠檬酸钾等其他类食品添加剂为辅的产品体系,其中公司的核心产品山梨酸钾和丙酸钙均为世界卫生组织和联合国粮农组织共同推荐的安全高效的防腐类食品添加剂。

潘如龙为公司控股股东。潘如龙与潘东旭父女二人合计控制润普食品32.54%的表决权,为公司的实际控制人。

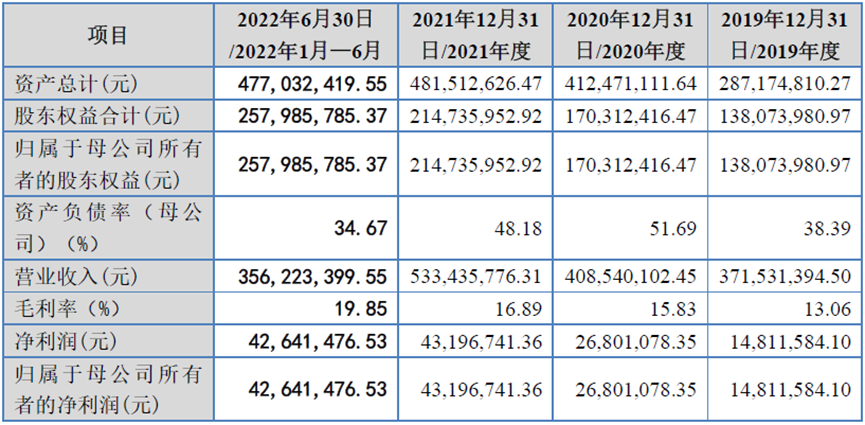

报告期内,润普食品的营业收入为3.72亿元、4.09亿元、5.33亿元和3.56亿元;净利润为1481.16万元、2680.11万元、4319.67万元和4264.15万元。

选择上市的标准为:预计市值不低于2亿元,最近两年净利润均不低于1,500万元且加权平均净资产收益率平均不低于8%,或者最近一年净利润不低于2,500万元且加权平均净资产收益率不低于8%。

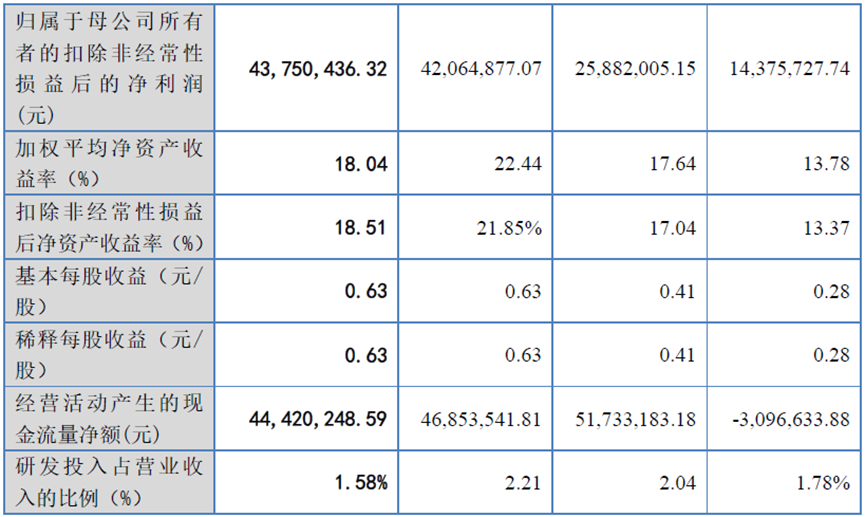

润普食品拟公开发行数量不超过2612.8万股(全额行使超额配售选择权),本次公开发行后,公司社会公众股东持股比例不低于发行后总股本的25%。预计募集资金2.05亿元,用于8.6万吨/年食品添加剂项目(二期)以及偿还银行贷款项目。

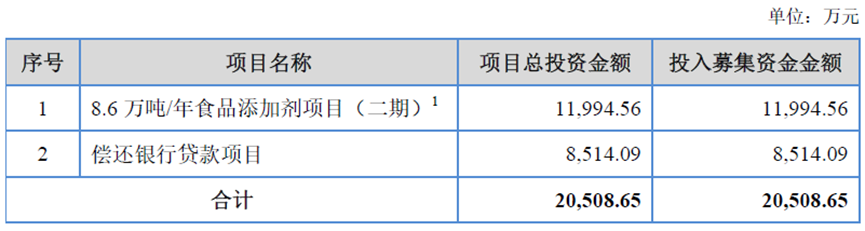

一、曾因锅炉房工程擅自施工被罚

报告期内,公司及下属子公司受到行政处罚的情况如下:

针对上述处罚,公司已缴纳罚款,并于2020年4月26日取得锅炉房工程的《建筑工程施工许可证》,完成整改。

二、曾被出具警示函

报告期内公司受到全国股转系统出具警示函的自律监管措施。

公司2016年9月、2019年10月两次定向股票发行时,控股股东潘如龙、第二大股东熊新国与参与定增的投资者工投集团、金海创投、灌河金控分别签署了对赌协议;控股股东潘如龙与参与定增的投资者陈林兵、陈小红分别签署了对赌协议。对赌协议中的特殊投资条款主要包括业绩目标及补偿、投资者回购权和反稀释权等。

2021年12月1日,公司收到并披露了全国股转公司融资并购部出具的《关于对江苏润普食品科技股份有限公司及相关责任主体采取自律监管措施的决定》,全国股转公司对公司、潘如龙、熊新国采取出具警示函的自律监管措施。

对此,公司在审核问询中回复:

2021年12月,潘如龙、熊新国与参与定增的投资者工投集团、金海创投、灌河金控分别签署了对赌协议的全面解除协议;潘如龙与参与定增的投资者陈林兵、陈小红分别签署了全面解除协议,全面终止前述对赌协议的法律效力。

除已经披露并已全面解除的特殊投资条款外,公司及其控股股东、实际控制人、董监高与其他投资方不存在未披露的特殊投资条款。

三、审议意见

关于境外业务风险。请发行人结合贸易业务及境外业务占比较高的情况进一步披露境外业务面临的合规及经营风险。

辽宁东和新材料股份有限公司

公司是集菱镁矿浮选、电熔镁生产、定形耐火制品、不定形耐火制品等镁制品生产为主的菱镁资源综合利用高新技术企业。公司主营业务为以镁质耐火材料为主的镁制品的研发、生产、销售,主要产品包括电熔镁砂、轻烧氧化镁、菱镁矿石、定形及不定形耐火制品等。

值得注意的是:公司曾于2020年9月申报创业板后撤回申报材料。公司决定调整自身资本市场战略规划,终止深交所创业板申报工作,转报北交所。

公司无控股股东,公司实际控制人毕胜民、毕一明。

毕胜民、毕一明、赵权、董宝华和孙希忠签署了《一致行动人协议》,五人对公司经营发展重大事项行使表决权采取一致行动,意见不一致时以毕胜民意见为准。五人合计持有公司股份7,586.56万股,占公司总股本的52.13%。

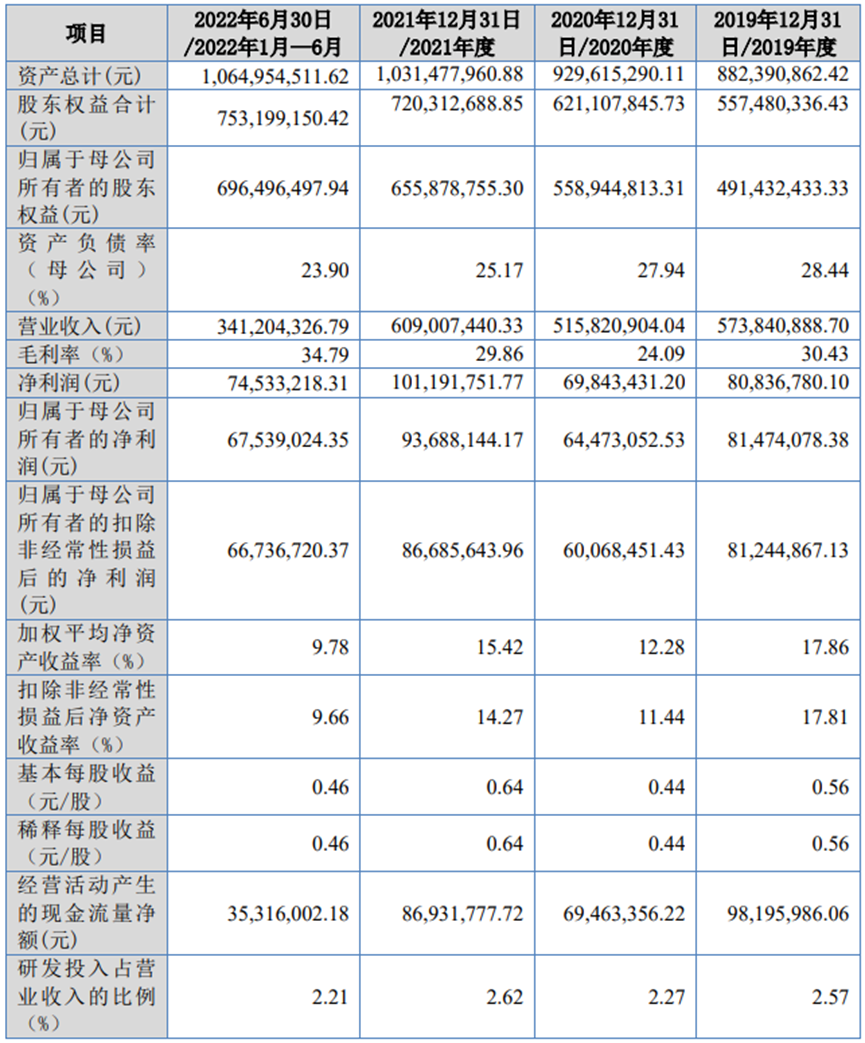

报告期内,东和新材的营业收入为5.74亿元、5.16亿元、6.09亿元和3.41亿元;净利润为8083.68万元、6984.34万元、1.01亿元和7453.32万元。

选择上市的标准为:预计市值不低于2亿元,最近两年净利润均不低于1500万元且加权平均净资产收益率平均不低于8%,或者最近一年净利润不低于2500万元且加权平均净资产收益率不低于8%。

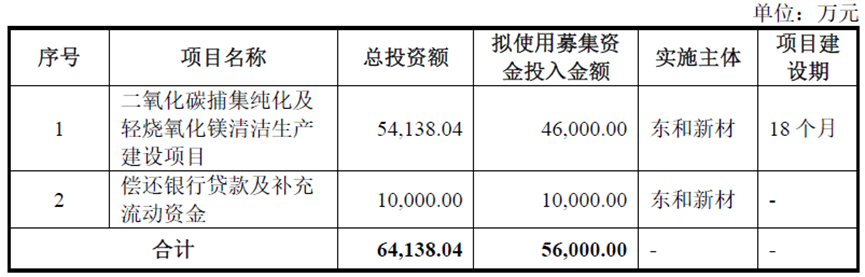

东和新材拟公开发行数量不超过5750万股(全额行使超额配售选择),本次发行完成后公众股东持股比例不低于公司股本总额的25%。预计募集资金5.6亿元,用于二氧化碳捕集纯化及轻烧氧化镁清洁生产建设项目、偿还银行贷款及补充流动资金。

一、采矿权续期风险

2022年6月19日,公司的控股子公司荣富耐火采矿权证到期并停止生产,并于2022年10月25日取得新的《采矿许可证》。由于母公司东和新材已储备充足的原材料库存,因此荣富耐火停产对母公司东和新材正常生产经营未产生影响,但对荣富耐火单体报表及公司合并报表营业收入、净利润产生不利影响。按2022年度合并报表口径测算,荣富耐火停产期间预计减少公司营业收入3,680.07万元、归母净利润878.17万元。

二、税收优惠风险

公司为高新技术企业,报告期内享受15%的企业所得税优惠政策;公司符合安置残疾人就业税收优惠要求,报告期内享受增值税以及企业所得税的相关优惠政策。

因技术工艺改进,并综合考虑生产安全管理等因素,公司调整人员结构,降低残疾职工比例。2022年1月,公司已停止福利企业增值税返还税收优惠申请,模拟测算对公司2022 年上半年净利润影响金额519.51万元、占比6.52%。

如公司适用的高新技术企业税收优惠政策发生重大变化,或公司不再符合该税收优惠条件,公司业绩可能因前述享受税收优惠情形发生或可能发生的变化出现一定程度下降的风险。

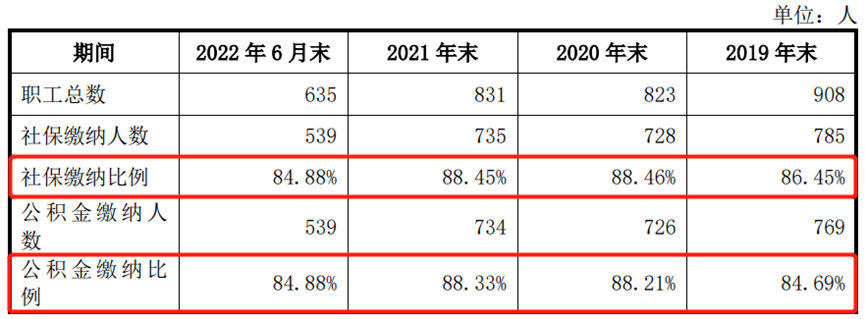

三、未足额缴纳社保、公积金

公司及子公司社会保险、公积金缴纳情况如下:

可以看到,公司社保、公积金缴纳比例不足100%。公司在招股说明书披露:部分不愿意缴纳社会保险、住房公积金的员工签署了自愿放弃缴纳的声明。

但我国法律规定:社保是我国的强制保险,用人单位必须给员工缴纳,即使员工签订了放弃参加社保的协议,用人单位也需要给员工购买社保。公司不缴纳社保行为存在较大法律风险。

四、审议意见

请发行人补充披露拟进一步采取的生产环保及节能减排措施,并就相关风险作重大事项提示。

无锡海达尔精密滑轨股份有限公司

公司主要从事精密滑轨的研发、生产与销售,产品主要应用于家电、服务器等领域。随着下游行业产品的更新换代,公司不断进行产品创新和技术积累,以专业制造引领业务 发展,为下游客户提供高标准、多规格的滑轨产品。

公司控股股东、实际控制人为朱全海、朱光达、陆斌武。

朱全海与朱光达系父子关系,朱全海与陆斌武系翁婿关系。截至本招股说明书签署日,朱全海持有1,320万股股份、占总股本的40%,朱光达持有990万股股份、占总股本的30%,陆斌武持有990万股股份、占总股本的30%,朱全海、朱光达、陆斌武合计持有3,300万股股份,占总股本的100%。

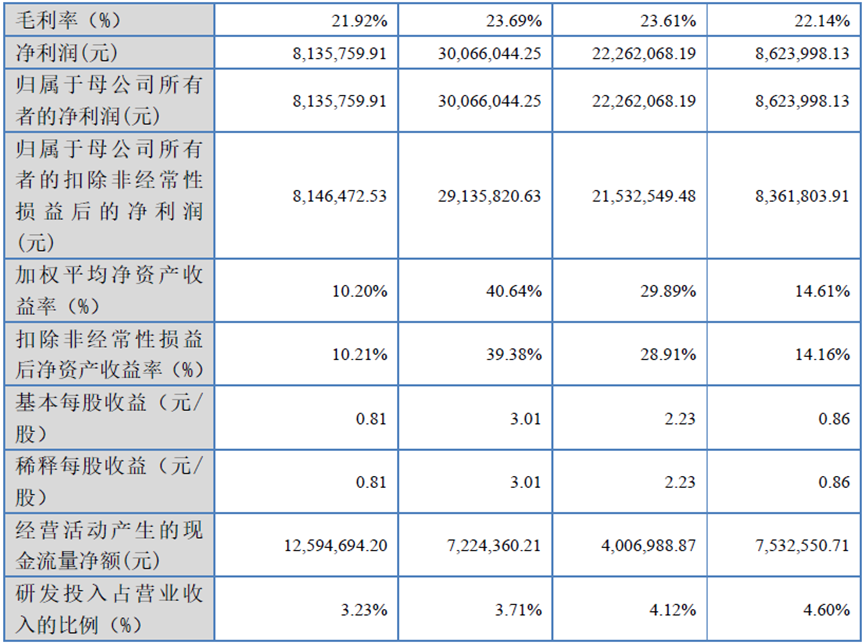

报告期内,海达尔的营业收入为1.47亿元、1.97亿元、2.61亿元和7070.71万元;净利润为862.40万元、2226.21万元、3006.60万元和813.58万元。

选择上市的标准为:预计市值不低于2亿元,最近两年净利润均不低于1,500万元且加权平均净资产收益率平均不低于8%,或者最近一年净利润不低于2,500万元且加权平均净资产收益率不低于8%。

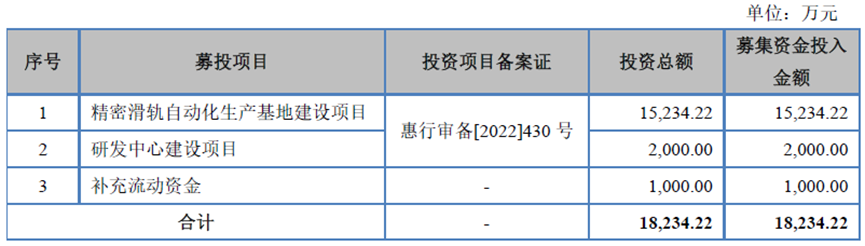

海达尔拟公开发行数量不超过1,265万股(全额行使超额配售选择权),拟发行股份占发行后公司总股本的比例不低于27.71%。预计募集资金1.82亿元,用于精密滑轨自动化生产基地建设项目、研发中心建设项目以及补充流动资金。

一、募投用地尚未取得

公司募投项目拟在无锡市惠山区实施,公司已与惠山区钱桥街道签署了《土地出让意向性协议》,目前公司尚未取得募投项目的土地使用权。若未来募投项目用地取得进展晚于预 期、或该地块的用地规划出现调整等不利变化,本次募投项目可能面临延期或者变更实施地点的风险。如公司无法按预期取得募投项目用地,无锡市惠山区钱桥街道将协调区域内其他符合土地政策、城市规划的地块,以按时推进本次募投项目的实施。

二、资金流动性风险

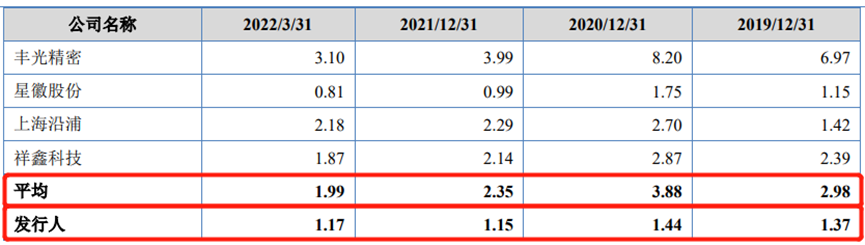

公司流动比率与同行业可比公司的比较情况如下:

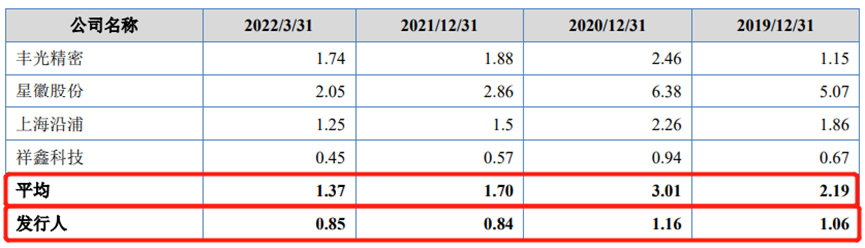

公司速动比率与同行业上市公司的比较情况如下:

报告期内,公司流动比率和速动比率低于同行业可比公司平均水平,主要系同行业可比公司均为上市公司,融资渠道相对丰富,公司处于成长期,融资渠道单一,主要通过银行借款进行融资。

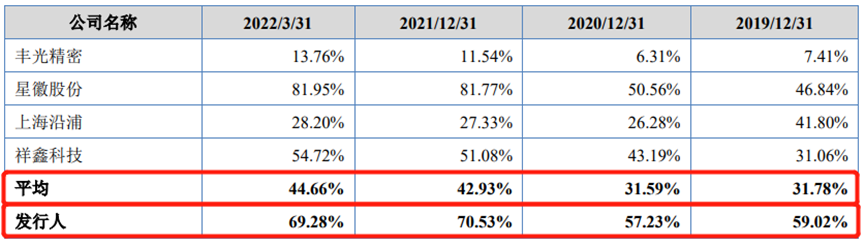

公司资产负债率与同行业上市公司的比较情况如下:

报告期内,公司资产负债率高于同行业可比公司平均水平,主要系公司处于成长期,融资渠道单一,主要通过银行借款进行融资。公司本次发行上市后,将提高公司的融资能力,有助于改善公司资本结构。

三、审议意见

请发行人补充说明并披露财务内控不规范的整改措施,目前财务内控运行的有效性。