一周6家芯片企业过会,有机构4年获50倍收益

导读:半导体迎来收获季,批量造富时代到来。

半导体迎来收获季,批量造富时代到来。

半导体无疑是2022年创投圈的热词之一,根据IT桔子数据显示,2022年上半年,半导体行业完成了318起投融资交易,交易金额近800亿元人民币,这还是在半导体创业氛围浓厚的两大一线城市上海、北京先后受疫情影响较大的情况下取得的,这个赛道不可谓不热。

不过随着诺领科技、启灵芯等几个芯片初创企业的破产倒闭,半导体国家大基金多名官员被查,以及中美在半导体领域的交锋加剧,半导体投资圈掀起了一场大地震,引发了投资人对于2018年以来的这一波半导体投资的反思。

与一级市场进入调整期不同的是,二级市场上,半导体却迎来了上市潮。据统计,仅11月就有8家半导体相关企业首发过会,占11月总过会数量的近20%,仅11月18日-25日的这一周时间里就有6家过会,分别为芯天下、颀中科技、南芯科技、慧智微、新相微和中芯集成,其中,芯天下为创业板,剩下5家均为科创板,中芯集成拟募集资金125亿,成为年内科创板IPO项目中仅次于华虹半导体的第二大IPO。

慧智微是一家为智能手机、物联网等领域提供射频前端的芯片设计公司,主营业务为射频前端芯片及模组的研发、设计和销售;新相微主营业务聚焦于显示芯片的研发、设计及销售,致力于提供完整的显示芯片系统解决方案;芯天下是一家专业从事代码型闪存芯片研发、设计和销售的企业,提供从1Mbit-8Gbit宽容量范围的代码型闪存芯片;南芯半导体是国内领先的模拟和嵌入式芯片设计企业之一;颀中科技是集成电路高端先进封装测试服务商,可为客户提供全方位的集成电路封测综合服务,覆盖显示驱动芯片、电源管理芯片、射频前端芯片等多类产品;中芯集成以晶圆代工为起点,向下延伸到模组封装,为国内外客户提供一站式代工解决方案,为功率、传感和传输等领域的半导体产品公司提供完整生产制造平台,支持客户研发以及大规模量产。

6家半导体公司,业务大部分集聚在芯片设计、研发、先进封装测试,只有中芯集成业务集中在晶圆代工方面,也就是芯片行业最薄弱的阶段,所以市场给予高的估值也是合理的。

01 从无人问津到挤破头皮

2018年,华为孟晚舟事件后,芯片成为就连普通人都知道的高科技,嗅觉敏锐的投资人自然不会放过这个机会,自那时起,可以说,中国半导体迎来了第一波真正意义上的全民投资时代,纵观这几家过会半导体企业可以发现,真正的融资高潮也均在2018年之后。

上文提到过会的6家半导体企业,除新相微成立于2005年外,其余5家均是“10后”,最“年轻”的企业是颀中科技和中芯集成,均为2018年成立的。

以成立最早的新相微为例,这是一家由美籍华人肖宏创始成立的芯片企业,出生于1967年的肖宏,在38岁这个最适合创业的年纪创立了新相微。据招股书介绍,肖宏毕业于复旦大学,后又分别在美国加州伯克利大学理论物理专业和电气工程与计算机科学专业修得硕士、博士学位,在成立新相微之前,肖宏曾担任 IBM T.J. Watson Research Center 研究员,并于国际固态电路年度会议(ISSCC)等顶级峰会上发表过多篇论文。后续多次在图像和显示芯片领域创业,曾做为联合创始人担任过 IC Media Corp.首席技术官、晶宏半导体美国和中国区总裁,拥有丰富的显示领域集成电路设计经验。

基于创始人的经验,新相微成立后一直聚焦于显示芯片的研发、设计及销售,产品主要分为整合型显示芯片、分离型显示驱动芯片、显示屏电源管理芯片,其中整合型显示芯片广泛应用于以智能穿戴和手机为代表的移动智能终端和工控显示领域,分离型显示驱动芯片、显示屏电源管理芯片主要用于平板电脑、IT显示设备和电视及商显领域。

以肖宏的简历来说,名校毕业、高学历、大厂经历、行业专家、管理经验丰富、连续创业者,这些标签下,如果是放在2018年以后,那绝对是个很抢手的创业者,然而,新相微生不逢时,2005年的时候,一方面是国内的创投并不活跃,另一方面当时的半导体的投资机会还没被看到。

直到2014年,新相微才拿到了达泰资本的天使轮融资,即便是那时敢于出手半导体项目的机构也是不多的。

成立于2011年的慧智微比新相微要幸运一些,得到了金沙江创投的青睐,公开资料显示,金沙江创投分别在2012年A轮、2014年B轮、2016年C轮连续三轮加码慧智微,祥峰投资分别在2014年B轮、2016年C轮连续两轮投资慧智微。

2018年,半导体迎来了全民投资时代,颀中科技与中芯集成在这一年成立,并顺利拿到了融资。

2018年3月,中芯集成由越城基金、中芯控股和盛洋电器共同出资设立,分别持股68.03%、23.47%、8.5%,其中越城基金全称绍兴市越城区集成电路产业基金合伙企业(有限合伙),是绍兴市政府为支持当地集成电路产业成立的持股平台。

7月颀中科技拿到了芯动能、合肥市建投集团的天使轮融资。

此次过会的6家企业中有5家在2018年拿到了融资,慧智微是其中最抢手的项目,2018年12月,混沌投资、建投华科、云晖资本、广远众合、广发证券、中兴和创等十多家机构参与了慧智微的D轮融资;芯天下在这一年完成了A、B两轮融资,融资额合计3.2亿人民币,资方包括深创投、红杉中国等头部机构;南芯科技得到顺为资本、紫米科技、安克创新的数千万人民币投资。

随着2020年、2021年半导体投资高潮的到来,这6家企业迎来来融资的高光时刻,截至公开发行前,慧智微汇集了71个股东,南芯科技汇集了39个股东,可见半导体项目有多抢手。

02 “收益或可达50倍”

“南芯是这个赛道成长最快的头部创业公司,没有之一,差不多是在3年左右,实现了数十倍的增长,这样的公司受到追抢应该是很自然的事吧。”国科嘉和高级合伙人陆佳清在评价南芯科技时说道。

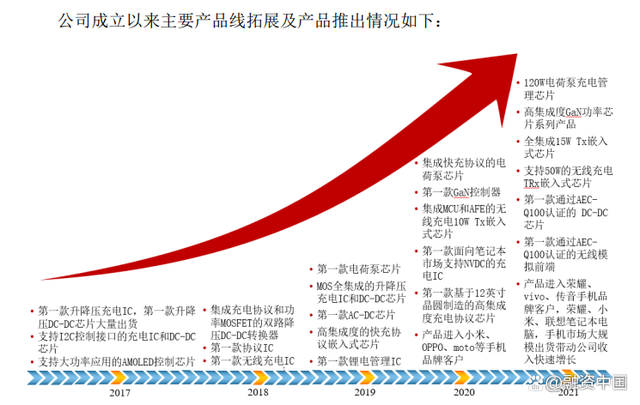

南芯科技是国内领先的模拟和嵌入式芯片设计企业之一,主营业务为模拟与嵌入式芯片的研发、设计和销售,专注于电源及电池管理领域,为客户提供端到端的完整解决方案。公司现有产品已覆盖充电管理芯片(含电荷泵充电管理芯片、通用充电管理芯片、无线充电管理芯片)、DC-DC芯片、AC-DC芯片、充电协议芯片及锂电管理芯片。公司产品主要应用于手机、笔记本/平板电脑、电源适配器、智能穿戴设备等消费电子领域,储能电源、电动工具等工业领域及车载领域。

南芯科技由陈培兰与阮志平于2015年共同出资设立,持股比例分别为90%、10%,有意思的是这二位分别是南芯科技总经理阮晨杰的母亲和父亲,只是代子持股,彼时阮晨杰仅有32岁,是这6家过会企业中唯一一个80后创始人。

招股书显示,阮晨杰出生于1983年,硕士学历,2006-2010年,其在上海立隆微电子有限公司任模拟设计工程师,2010-2016年在德州仪器半导体技术(上海)有限公司历任设计经理、系统经理。可见,虽然阮晨杰创立南芯科技时仅32岁,但其已经有了近10年的半导体从业经验。

与阮晨杰并肩作战的也是一支年轻的队伍,其高管团队均为80后,其40岁以下员工有353人,占总员工数的9成以上。这样一支年轻的队伍,使南芯成为电源管理芯片赛道成长最快的企业。

2017年,成立仅2年的南芯科技就实现了第一款升降压充电IC,第一款升降压DC-DC芯片大量出货。

懂芯片的都知道,大量出货是芯片企业的一个关键节点,这代表企业的产品获得了市场认可,也有了一定发展的能力,度过了创业早期阶段。

接下来南芯科技的路越走越宽,保持着较快的研发和融资节奏,单单在2019年半年时间里南芯科技就完成了B轮、B+轮、C轮三轮融资,先后引入了上海市集成电路产业基金、国科嘉和、顺为资本、晨晖投资、科投集团、中芯聚源等机构,其中顺为资本、晨晖投资都是在此前投过南芯科技的机构。此后在南芯科技的投资机构里还可以看到,红杉、英特尔、长江小米、光速中国、vivo、临芯投资等多家财务投资及产业投资机构。

陆佳清回忆道,“我们前后两次投了南芯,第一笔投资是在2019年4月,当时从接触到投资应该一共是不到两个月的时间,基本上还是走了全部流程的,比较从容。南芯是我见过模拟芯片拥有最完善成建制、最年轻同时打法清晰的团队,第一次我和阮总约在了上海的丽思卡尔顿大堂,印象中只谈了40分钟吧,已经非常倾向于做出投这个项目的决策了。”

当然,决策过程中并非没有争议,“当时的问题主要在于,‘国产替代’逻辑是清晰的,‘替代对象’就是德州仪器也是明确的,但是导入有多快,产品从低端往高端打能跑的多快,其实每个投资经理的看法是不尽相同的,这点我印象中在投决会上争执的比较激烈,最后南芯的发展实际是超出了最乐观的投委,就是我本人的预期的。”陆佳清道。

正如陆佳清所说,南芯科技的发展势头之猛让不少投资人出乎意料。根据Frost & Sullivan 研究数据显示,以 2021 年出货量口径计算,公司电荷泵充电管理芯片位列全球第一,升降压充电管理芯片1位列全球第二、国内第一。

从财务上看,南芯科技也是这6家过会企业中表现最为优秀的一个。2019年-2022年中,南芯科技分别实现营收1.07亿元、1.78亿元、9.84亿元、7.76亿元,其中2020年、2021年分别同比增长65.89%、451.96%,增速之快令人咋舌。而且自2021年起,南芯科技就已实现盈利,当年净利润为2.44亿元,2022年中净利润2.02亿,据此可以推算,2022年南芯科技的净利润有望翻倍。

南芯科技的优异表现自然是给投资人带来了不错的回报,据陆佳清透露,“我们投了南芯两轮,综合两轮的投资成本,我估计净回报会在20倍以上,单独算第一笔投资的话,那就比较高了,可能会接近50倍的样子。”

半导体企业集中过会,掀起了新一轮的批量造富,除了国科嘉和在南芯科技的投资上获取丰厚的回报外,还有一家机构透露了收益情况。

据山东财金集团公众号披露,2020年12月财金科创母基金与同创伟业共同设立了总规模为4.92亿元的半导体基金,并在第一时间投资中芯集成2亿元,持股比例1.42%,投后估值141亿元,根据中芯集成招股说明书中的融资金额和新发行股份比例计算,中芯集成上市发行估值为500亿元,估值增长超3.5倍。参与同一轮次的机构还包括深创投、软银中国、盈科资本、招银国际等多家机构。

去年市场关于半导体投资的一致看法是,漫天要价,泡沫太大,而今年不少机构反映的却是,半导体投资项目越来越难判断,资本的蜂拥而至,也出现了不少To VC的半导体创业项目,市场鱼龙混杂,想找出好项目越来越难。

对此,疆亘资本提出了自己的判断标准,“现在中国的半导体行业,设计、制造、封装测试三业并举,各自相对独立发展的产业链格局”。

而对于这个依然火热的赛道,大家一致认为,这个行业最大的风险点是半导体技术升级的风险。

那么这对于正在发展中的中国芯片行业来说是墨守成规还是积极坚持技术升级,继续试错,这是一个新的挑战。