数据透视前11月IPO:募资额再创纪录、注册制超募金额成关键

导读:记者尝试通过数据梳理与对比,呈现今年1~11月新股市场的发行节奏、数量、规模等。

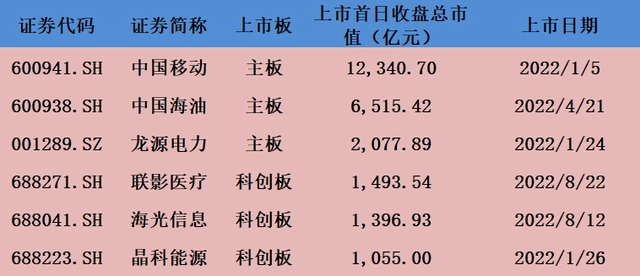

今年的新股市场,既有海光信息(688041.SH)、联影医疗(688271.SH)等千亿“硬科技”公司,也有“巨无霸”中国移动(600941.SH)与中国海油(600938.SH),在整体新股发行数量不及上年同期的背景下,年内IPO募资总额将再创历史新高,这或许与IPO超募资金同比大幅上升有关。

本文中,第一财经记者尝试通过数据梳理与对比,呈现今年1~11月新股市场的发行节奏、数量、规模等。

前11个月新股融资5424亿,全年将再刷历史新高

记者统计Wind数据显示,截至11月29日,2022年A股发行的新股数量达366只,东星医疗(301290.SZ)和昆船智能(301311.SZ)将于30日在创业板上市,即前11个月A股新股发行数为368只。

我们以历年A股发行新股数作为对比,2019年~2021年,新股发行数分别为203家、434家、524家,伴随注册制改革深入,新股发行节奏逐年加快。进一步看,2019~2021年前11个月,新股发行数分别为176家、375家、479家。就数量来看,今年新股发行节奏较2021年放缓。

分季度看年内新股发行节奏,第一、二季度IPO节奏保持一致,三季度IPO节奏明显提速,四季度以来有所放缓。统计显示,一、二、三季度的新股发行数量分别为86家、85家、133只,四季度至今共发行62家。

当前,以半导体、新能源、高端制造为代表的科创企业陆续登陆A股,创业板与科创板成为近两年A股IPO的主要推动力。

统计显示,今年以来,创业板共计有141只新股上市,占新股总数的38.32%;沪市主板、创业板、北交所分别发行新股数量65只、111只、51只,分别占新股总数的17.66%、30.16%、13.86%。

尽管新股数量不及上年度,但年内IPO总融资规模再创新高。统计显示,2019年~2021年,A股新股募资规模分别达2532.48亿元、4792.94亿元、5426.43亿元。今年以来,368只新股的IPO募资规模已达5424.67亿元,较2021年全年规模仅差约2亿元。

按当前在审IPO项目数及上市进程测算,2022年新股IPO募资总额势必创造新纪录,并成为A股历史上IPO募资额最高的自然年度。

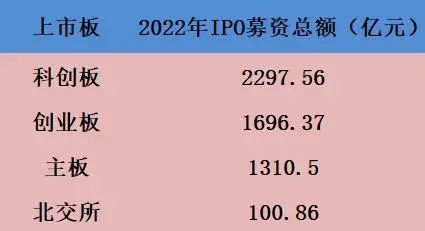

已推行注册制的科创板、创业板与主板IPO呈现出了“冰火两重天”的融资现象。2022年前11个月,科创板和创业板募资总额分别为2297.56亿元、1696.37亿元,分别同比增长13.23%、16.42%,2021年同期,科创板、创业板的募资总额分别为2029.04亿元、1475.11亿元。

2022年前11个月,沪市主板募资总额为1310.5亿元,主要系“巨无霸”中国移动的募资额达519.8亿元,北交所的募资总额为100.86亿元,规模尚小。2021年同期,沪市主板、北交所的募资总额分别为1847.3亿元、75亿元,其中,沪市主板2022年的募资总额同比下降约41%。

注册制下超募资金或是关键因素

单宗IPO项目募资额提升是近年新股市场融资额持续走高的主要因素之一。第一财经记者统计数据显示,今年迄今新股募资额平均数、中位数分别为14.93亿元、9.03亿元。2021年全年新股募资额平均数、中位数分别为10.4亿元、5.43亿元。再往前看,2020年新股募资额平均数、中位数分别为11.09亿元、5.9亿元。2019年,这两项数据依次为12.6亿元、6.65亿元。

具体来看个股融资额,前11月募资额排名前十家企业合计IPO募资1465.84亿元,占新股募资总额的27%。有5家企业IPO募资金额超过100亿,中国移动以519亿募资额位居榜首,中国海油IPO募资322.92亿元,联影医疗、海光信息、晶科能源(688223.SH)3只科创板股均募资超100亿元。

按上市首日收盘市值计算,今年以来,有6只千亿股发行上市,其中,中国移动的总市值超万亿元,截至最新收盘日,中国移动总市值为15200亿元。另5家千亿次新股分别为中国海油、龙源电力(001289.SZ)、联影医疗、海光信息、晶科能源。

IPO总募资金额提升与超额募资关系密切。统计显示,已经实行注册制的科创板、创业板2022年1月~11月的超募金额分别达552.86亿元、575.42亿元,两大板块年内超募金额合计达1128.3亿元。

从2020年、2021年全年超募金额来看,科创板这两年的超募金额分别为611.35亿元、7.56亿元,2020年超募规模较高主要因中芯国际发行上市,该股超募金额达325亿元;2021年科创板超募金额最高的个股是禾迈股份(688032.SH),达48.48亿元。

再看创业板,2020年~2021年,创业板的超募总额分别为72.8亿元、7.12亿元。即2020年~2021年,科创板与创业板的超募总额合计分别为684.15亿元、14.72亿元。

“从政策支持的方向来看,未来1~3年,科创企业或许仍然是新股市场的主力军,但不一定局限在这两年热门的半导体、新能源等,高端医疗装备、工业基础设备、信息技术创新应用等赛道有望涌现出更多有质量的拟上市企业。”某华东地区投行人士接受第一财经记者采访时如是说。

值得注意的是,11月以来,又有多家拟募资超百亿规模的IPO申请获得受理。11月18日晚,成立仅4年、常被业内冠以“能源科技黑马”的蜂巢能源科技有限公司(下称“蜂巢能源”)的科创板IPO申请获上交所受理,公司拟募资150亿元,保荐人为中信证券。先进制造基金、京津冀基金、碧桂园创投、中银基金、深创投基金、三一重工、小鹏汽车等参与了蜂巢能源的多轮融资。

当晚,A股史上最大新能源IPO申请获上交所受理。中国华电旗下新能源平台的华电新能源集团股份有限公司(下称“华电新能”)递交首次公开发行股票(A股)招股说明书(申报稿),公司拟于上交所主板上市。招股书显示,华电新能本次募集资金300亿元,拟用于总投资额高达804.12亿元、超15GW的风光大基地、就地消纳负荷项目、新型电力系统以及绿色生态稳民项目建设。若华电新能上市成功,公司的融资规模将超过三峡能源的227亿元,成为新能源行业史上最大规模的A股IPO。