中集系旗下中集环科创业板IPO上会迎考:“港股控股”认定能否突破分拆新规审查受瞩

导读:以中集集团(000039 SZ、2039 HK)作为控股平台的“中集系”资本运作正在不断上演。

以中集集团(000039.SZ、2039.HK)作为控股平台的“中集系”资本运作正在不断上演。

10月28日,中集安瑞环科技股份有限公司(下称“中集环科”)的创业板IPO即将迎来上市委的关键表决。

作为中集集团的间接控股子公司,中集环科主要聚焦罐式集装箱市场(下称“集装罐”)。

此番IPO,中集环科计划发行不超过1.65亿股、募资10亿元,投向“罐箱柔性化绿色智造灯塔工程”、“罐箱后市场服务与网络升级”、“高端医疗装备配套能力优化”、“有色金属精密制造中心”等在内的6个项目建设以及补充流动资金。

受到疫情、贸易摩擦等因素的影响,中集环科曾在2020年遭遇业绩“大跳水”——2019年至2022年上半年,营业收入分别为42.27亿元、28.37亿元、41.51亿元,同期归母净利润分别为3.78亿元、2.51亿元和3.10亿元。由于核心零部件阀件等均依赖进口,“卡脖子”风险也给中集环科的经营稳定埋下了隐患。

此外中集环科的股权结构较为复杂,穿透后的控股股东为A+H的中集集团,而中集集团旗下的港股公司中集安瑞科(3899.HK)通过持股主体Win Score Investments Limited(下称“Win Score”)间接持有中集环科 60.84%的股权。

按照过往的案例来看,港股公司分拆子公司至A股上市并不需要遵守与境内分拆上市有关的监管要求,但若穿透后的大股东为A股上市公司的情形能否一并获得豁免,至今仍然未有定论。

这让中集环科此次IPO颇受关注。

一方面,作为中集集团的旗下企业,中集环科有可能会受到《上市公司分拆规则(试行)》(下称《分拆新规》)约束;但另一方面,从形式上来看,中集环科的直接“掌舵者”是中集安瑞科,则这就属于境外公司分拆子公司上市的案例,即不受《分拆新规》的限制。

中集环科此番IPO将会迎来怎样的结果,受到了市场的广泛关注。

核心零部件的“卡脖”风险

作为化工物流装备制造商,中集环科号称是该行业内“全球制造规模最大、品种系列最全”的集装罐厂商。

据中集环科援引国际罐箱组织报告,其集装罐凭借超50%的市占率多年以来占据全球第一名。2019年至2022年上半年,该产品创收30.30亿元、18.08亿元、35.01亿元和24.23亿元,占比分别为77.02%、70.43%、92.30%、95.43%。

据了解,中集环科的下游客户涵盖EXSIF、Ermewa集团等国际知名租箱公司以及Den Hartogh、Eagle Liner等在内的知名物流企业。

但众多光环加持下,中集环科的集装罐2021年毛利率仅为13.35%,同时核心零部件仍依赖进口。

由于集装罐主要用于危险化学药品的装载用途,对于钢材、阀件、法兰等核心原材料都具有较高的质量、安全性等要求。

在钢材的供应上,背靠中集集团的中集环科通过集中采购体系降低成本的同时,也拥有众多供应商。但具备泄压安全等各类功能的阀件的采购来源却带有单一性——2019年至2021年,中集环科向供应商Fort Vale Engineering Ltd(下称“福托伟”)采购阀件的金额占阀件总采购额的比例分别为70.77%、73.49%和70.29%。

据公开资料报道,福托伟是全球最大的集装罐配套阀件的制造商,占据全球约8成的集装罐阀件市场。

“其产品质量在国际上得到了众多客户的认可,发行人部分客户在向发行人下订单时指定要求使用Fort Vale Engineering Ltd(福托伟)品牌的阀件。”中集环科表示。

中集环科对福托伟的依赖问题受到了深交所的问询。

“是否存在某一型号的核心零部件仅能向单一供应商采购的情形,如是,请说明对相关供应商是否存在重大依赖。”深交所指出。

中集环科否认了这一可能性,并举例称安全阀的供应商除福托伟外,还包括Perolo SAS、泰州市百冠泵阀科技有限公司(下称“百冠泵阀”)、派力肯阀门技术(无锡)有限公司(下称“派力肯”)和河北光德流体控制有限公司。

但除百冠泵阀和河北光德流体控制有限公司外,Perolo SAS和派力肯均为具备多年生产经验的海外企业。

不仅如此,中集环科的另一核心原材料、用于阀件与罐体阀件之间连接的“法兰”同样面临对外依赖风险。

2012年7月,中集环科与Perolo SAS签署协议以获得后者法兰产品的全球范围内授权,授权期至2025年。除了初始的2万欧元使用费外,中集环科还需按照产量支付1欧元/件的授权费等。

在核心零部件的高依赖度背景下,中集环科显然面临着如何保障供应链安全的考验。

有望豁免分拆审查?

中集环科此次IPO只是中集系上市潮涌下的冰山一角。

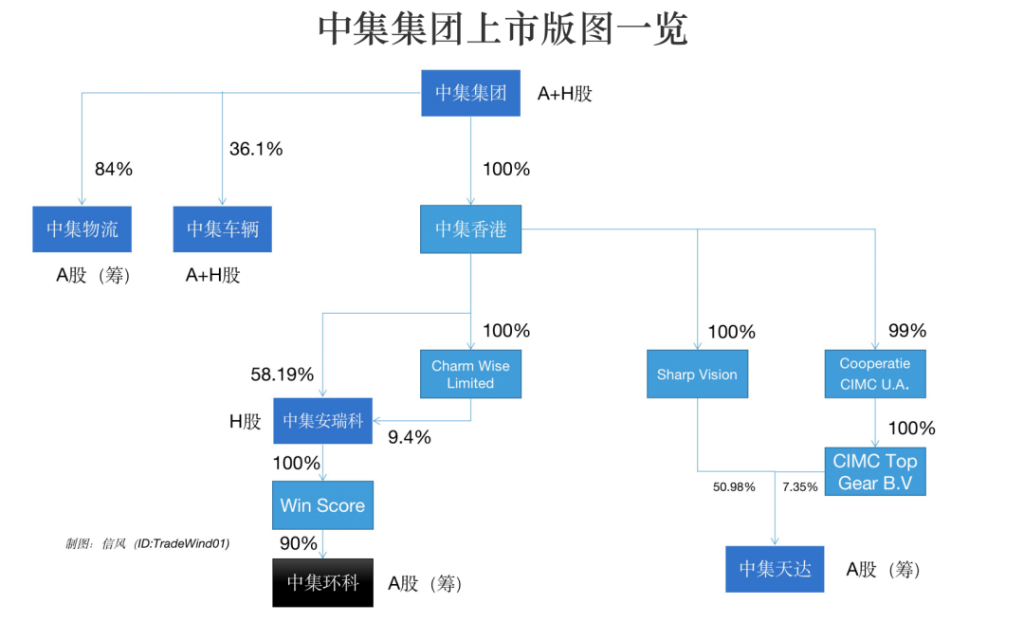

据信风(ID:TradeWind01)统计,中集集团旗下已有中集安瑞科、A+H上市的中集车辆(301039.SZ、1839.HK)两家上市公司。

此外,“中集系”旗下还有更多子公司正在筹谋资本化运作,例如旗下的中集天达控股有限公司(下称“中集天达”)正与中集环科共同处于创业板IPO排队队伍中;2022年7月,中集集团又宣布将分拆旗下的中集世联达物流科技(集团)股份有限公司(下称“中集物流”)至创业板上市。

若上述公司均完成上市,则“中集系”将有望同时坐拥2家A+H股、3家A股以及1家H股共计6家上市公司。

此次中集环科上会备受瞩目之处,缘于不但被港股公司中集安瑞科所控股,其穿透后更是“A+H”上市的中集集团旗下的成员企业。

事实上,这也是《分拆新规》落地近一年后,A股IPO市场迎来为数不多的一个“穿透后大股东为A股上市公司中集集团、但控股股东为最终认定的中集集团旗下港股公司中集安瑞科”的特殊案例。

在股权结构上,作为中集环科的直接控股股东,中集安瑞科全资控股的Win Score持有中集环科90%的股份;而中集安瑞科穿透后的控股股东则体现为中集集团。

虽然都从属于集装箱行业,但中集环科在目标市场上与中集安瑞科、中集集团实现了有效区分。

中集安瑞科主要为清洁能源及液态食品行业客户提供运输车、集装罐等产品,而中集环科则主要从事化工环境行业的集装罐业务。

中集集团(2039.HK)则主要聚焦国际标准干货集装箱等箱体形态的产品。2022年上半年,营业收入和归母净利润分别为721.26亿元、25.39亿元。

据《分拆新规》相关要求,作为A股公司的中集集团分拆子公司再上市不仅需要满足相应的财务指标,更应参照关于上市公司重组标准予以信披并聘请中介机构就分拆运作出具第三方专业意见。

值得一提的是,在计划分拆旗下中集车辆、中集物流上市时,中集集团均履行了相应程序,但在中集环科启动上市前后,中集集团并未履行该程序,原因在于中集系内部将中集环科的控股股东认定为中集安瑞科。

“虽然中集集团始终持有中集安瑞科50%以上的股权,但由于中集安瑞科为香港上市公司,按照上市公司治理的要求规范运作,并对相关下属企业进行管理。”中集环科指出:“中集集团无法直接对发行人的股东大会、董事会等决议产生影响。因此,发行人本次发行上市实质上为中集集团下属港股上市子公司中集安瑞科的分拆子公司上市。”

从过往案例来看,控股股东体现为港股公司的分拆上市可以豁免《分拆新规》审查,但若按照实质大于形式原则,穿透后大股东仍然表现为A股公司的此类分拆,能否一并得到豁免,仍然被业内所聚焦。

事实上,这可能也成为中集环科努力“撇清”其与中集集团之间控股权关系的缘由之一。

值得一提的是,虽然中集环科强调中集集团无法直接干预其董事会决议,但其多项业务助力仍然来自于中集集团。

截至上会前,中集环科所使用的带有“中集”相关字样的13项商标授权方均为中集集团,后者正是基于母公司的身份将其无偿授权给中集环科。

在中集环科的原材料采购上,成本占比超8成且对收入产生较大影响的钢材是基于中集集团的集采渠道完成的。

中集环科的高管也大多出自于中集集团。例如中集环科董事长杨晓虎、董事丁莉曾分别担任中集集团集装箱营运事业部销售经理、人力资源BP部经理。

由于《分拆新规》并未对拟分拆上市标的的控股股东提出明确的穿透要求,而中集环科及与之类似的分拆上市项目究竟属于能够豁免分拆审查的“港拆A”,还是需要履行分拆审查及披露义务的“A拆A”,仍然存有潜在争议,而此次中集环科的上会,无疑也成为了该争议的一次验证机会。