即将上市的“辣条第一股”卫龙,值不值330亿?

导读:近日,综合多家媒体报道,卫龙控股正在考虑最早于10月份启动在港股市场的首次公开募股,融资规模可能将达到5亿美元,目标估值47亿美元(约合人民币330亿元)。

文|玛利亚

近日,综合多家媒体报道,卫龙控股正在考虑最早于10月份启动在港股市场的首次公开募股,融资规模可能将达到5亿美元,目标估值47亿美元(约合人民币330亿元)。

经派财经翻看香港交易所官网公告,2022年6月28日递交的卫龙控股申请书及聆讯后资料已经通过,显示正在处理中。

根据其更新后的招股书显示,卫龙控股在2021年收入约48亿元,同比增长16.5%;净利润8.27亿元,增幅达1%。

不过,目前卫龙控股上市的相关事宜仍在讨论中,具体IPO的规模和时间等也有可能发生改变。

这已经是卫龙第三次传出IPO的消息。

1、曾两度IPO折戟

早在去年5月,卫龙控股就曾向港交所递交过申请表,但由于迟迟未提交上市材料,导致“自动失效”。

但在材料失效同日,卫龙控股再次向港交所递交了上市申请,第二次申请在两日后顺利通过了上市聆讯。不过半年后,第二次申请被标记为“失效”状态。

关于卫龙前两次上市失败的原因,业界将其归结于所在市场增长空间有限,无法吸引到足够的投资需求。

对此,香颂资本执行董事沈萌曾向媒体表示,“卫龙的辣条产品规模已经很大,未来成长空间可能有限,对于投资者来说回报潜力稍显不足,而在港股企业和投资者彼此的需求是决定上市成功与否的关键,因此前两次失效不排除是无法吸引到足够的投资需求”。

时隔一年后,卫龙发起了第三次IPO冲击,2022年6月28日,港交所披露卫龙已经通过上市聆讯,由摩根士丹利、中金公司和瑞银集团作为联系保荐人。

在上市前,卫龙首次公开了其首轮Pro-IPO轮融资,融资金额高达5.9亿美元,由CPE源峰(中信产业基金)和高瓴领投,红杉中国、腾讯、云锋基金跟投。

招股书显示,本轮融资完成后,CPE源峰持股4.26%,上海泓漯和高瓴持股2.26%、腾讯和云锋基金分别持股1.23%,红杉中国、Duckling Fund和厚生投资分别持股0.55%,海松资本持股0.41%,CWL Management XVIII Limited持股0.21%。企业员工激励平台卫龙未来发展持股2.04%。

而刘卫平、刘福平兄弟,则通过和和全球资本持股84.45%,仍然是所有权与经营权高度集中的控股股东,家族企业根基未动。

不过家族企业也有一定的弊端,市场往往会担心其借助绝对财务控制权,侵害投资者利益。

数据显示,自2018年到2020年,卫龙的股东分红达到了3.35亿元,分别在2018年、2019年和2020年分别派付股息2580万元、3.08亿元和140万元。

显然,卫龙的账面上是不差钱的。关于卫龙上市的动机,在其招股书中写道,募资用途为用于扩大和升级生产设施与供应链体系、投资及收购对公司业务有协同作用的企业、拓展销售和营销网络、品牌建设、产品研发、业务数智化建设以及补充营运资金等。

但实际上,卫龙现有的四家工厂产能利用率并未饱和。截至去年,卫龙设计年产能合计34.67万吨,产能实际利用率70.7%,公司四家工厂产能利用率均未饱和,其中,漯河卫来工厂产能利用率仅59.8%。

在Pre-IPO轮融资之后,卫龙突然宣布向新一轮投资者之外的现有股东派息5.6亿元,并称该派息计划于2021年5月派付。

这一举动引来了外界对其创始团队提前“套现”离场的猜测。

值得一提的是,刘卫平、刘福平两兄弟分别以280亿身价登上2021年《胡润百富榜》,共同名列223名,成为了实至名归的河南省第二富豪。

2、卫龙被高估了吗?

而在Pre-IPO轮融资后,卫龙的估值一度被炒到600亿元,这一估值是基于卫龙在2020年净利润,8.19亿元上评估得出,以此计算,静态市盈率达到了73倍左右,高于行业最高预期值的2倍多。

据多家媒体报道,在上市前资本市场给予卫龙的最新的估值是47亿美元(约合人民币330亿元)。但这一估值仍旧要高于市场水平。

根据近期港股市场给出非必选消费的理性价格,市盈率30倍已近市场最高预期值。若以此计算,卫龙估值应在250亿左右。

将其与在港股上市的旺旺集团对比,二者业务营收均高度依赖超级大单品,往往营收和利润达到了卫龙的5倍,市盈率也不过在15-20倍。

由此可见,卫龙无疑是被高估了。

况且,在港股市场行情低迷的当下,休闲食品的市值都在大幅缩水,而卫龙的高估值或将成为其顺利上市增添不少阻力。

从商业模型来看,资本市场对其盈利前景的担忧当属空穴来风。

卫龙是一家有着二十一年历史的老牌休闲食品企业,2001年成立于河南漯河,其知名产品为辣条。

而辣味休闲食品行业本就属于没有技术含量的传统轻型工业,天花板有限。这也直接体现在了其财务数据上,近年来,虽然卫龙的营收有所增长,但净利润增速却在大幅放缓。

招股书显示,2019年至2021年,卫龙控股分别实现营业收入33.85亿元、41.2亿元、48亿元,年复合增长率19.1%,远高于弗若斯特沙利文报告中9.6%的行业复合增长率。

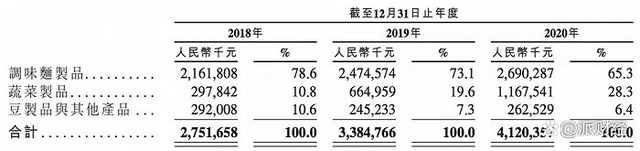

以“辣条”为代表的调味制品,是目前卫龙的最大营收来源,2019年至2021年,卫龙的调味面制品分别收入24.75亿元、26.9亿元和29.18亿元,分别占总营收的73.1%、65.3%和60.8%;

另外两大板块分别是蔬菜制品和豆制品及其他产品,蔬菜制品产品分别收入6.65亿元、11.68亿元和16.64亿元,分别占总营收的19.6%、28.3%和34.7%;豆制品及其他产品分别收入2.45亿元、2.63亿元和2.18亿元。

3、“营销”驱动的网红卫龙

但值得注意的是,高增长背后是过度依赖产品提价策略。

招股书显示,2018年-2020年,卫龙辣条产品售价从13.90元/千克,涨至18.8元/千克,逐年递增。我们熟知的卫龙辣条,从当年的5毛一包,涨到了现如今的6元一包。

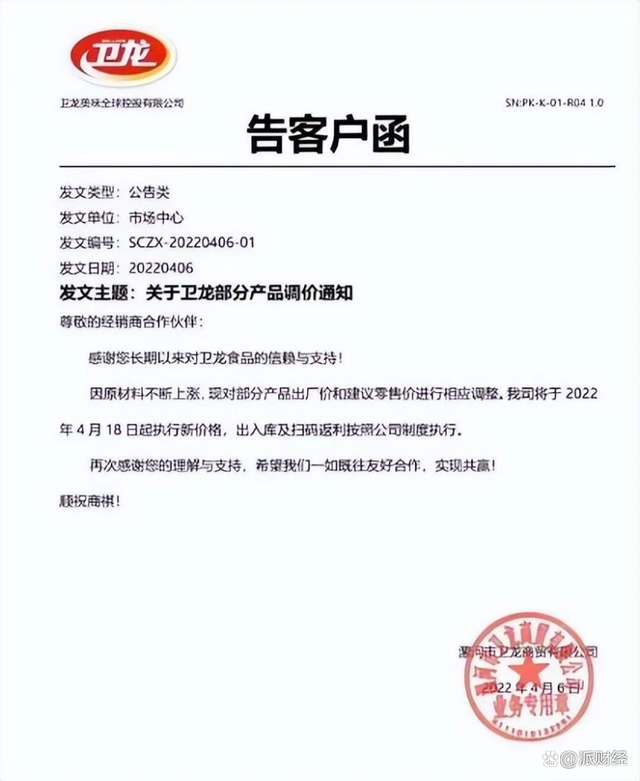

今年4月,在IPO之前,卫龙再次对其产品进行了两次提价。对此,卫龙的解释是,为了应对生产中所用若干原材料的采购价格上涨,是产品全线升级、经营战略调整的一部分。

而与之相伴的是毛利率和净利率的增速下滑。

招股书披露,2018年至2021年,卫龙的毛利率分别为34.7%、37.1%、38%及37.4%,变化不大,甚至在这两年有所下滑。对此,卫龙在招股书中解释称,毛利率下滑主要受对其贡献收入大头的调味面制品所拖累,该类产品的原材料大豆油的采购成本大幅增加。

与之相对应的是,净利润增速也在断崖式下跌。2019至2021年卫龙净利润分别为6.58亿元、8.19亿元、8.27亿元,分别同比增长38.18%、24.41%和0.97%。

其中原因,除了受到原材料、包装材料等成本不断上涨之外,更有来自库存过期、库存价值下跌或库存冲销,以及广告等销售费用的不断增长。

换言之,销售费用和管理费用的增长,蚕食了相当一部分利润空间。

2021年卫龙的销售费用达到了5.21亿元,同比增长了40.3%,管理费用达到3.59亿元,同比增长了78.6%。

销售费用中的广告费用部分增速迅猛。2019年、2020年及2021年,分别产生推广及广告费用3080万元、4670万元及7870万元,短短三年间高速增长了2.5倍。而其整体销售费用占营收比重分别达到8.31%、9%、10.85%。

这也让卫龙逐渐变成了一家营销驱动的食品企业。

无论是提价还是支付巨额广告费用的另一层用途是试图撕掉外界对其“垃圾食品”的标签,提升整体品牌调性。

此外,卫龙的一大风险在于严重依赖线下经销商。卫龙在其招股说明书也承认,如果经销商出现波动,会对卫龙控股财务状况及经营业绩产生不利影响。

不过这一情况在2021年有所改善。2018年-2021年,卫龙来自线下经销商的收入占总收入的91.6%,92.6%,90.7%、88.5%;线上经销商的销售占比分别为4.5%、4.2%、5.6%及6.3%。

同时,卫龙在快速占领市场份额的同时,也因非常规营销、食品安全等问题,存在不少风险。

近年来,卫龙通过联动IP,碰瓷苹果手机,自黑等方式,在年轻消费者群体中获得了不少好感,也一举从土味零食品牌化身超级网红。

然而,树大招风,超级网红这一身份也为其带来了不少麻烦。

2022年3月,有网友爆料称,卫龙辣条外包装印着“约吗”、“贼大”、“强硬”等字眼为低俗营销,打色情擦边球。对此卫龙回应,称产品包装的版面文案内容引起部分网友的争议,深表歉意,决定停止有争议文案包装的生产,同时进行版面文案及设计的优化。

此外,卫龙控股还多次陷入食品安全风波。

2015年10月至2021年6月,在国家及省级市场监督管理局所公布的关于调味面制品的质量抽检情况中,共有401批次调味面制品抽检不合格,涉及微生物超标、油脂酸败、超量或超范围使用防腐剂、甜味剂、色素等。这其中,卫龙的调味面制品,有七次不合格记录。

数据显示,卫龙95.0%的消费者是35岁及以下,55.0%的消费者是25岁及以下的年轻人,也就是说年轻人是卫龙的购买主力。

而当下年轻人对食品健康的重视程度日益增加,重油盐的辣条被划定为垃圾食品,与消费者追求健康化消费趋势相悖,对于卫龙来说,加大产品创新,塑造健康食品品牌的营销模式,是其下一步战略布局的重点。