慧翰股份创业板IPO,科创板注册前“急刹车”,三成收入来自上汽

导读:近日,慧翰微电子股份有限公司(以下简称“慧翰股份”)创业板IPO获深交所受理,保荐机构为广发证券。

作者:苏杭

近日,慧翰微电子股份有限公司(以下简称“慧翰股份”)创业板IPO获深交所受理,保荐机构为广发证券。

此前,慧翰股份在科创板等待注册时撤回申请,如今虽然未决诉讼影响已消,但关联交易频繁,产品单价逐年降低,应收账款规模较大使其创业板IPO之行仍然充满未知。

与上汽关联交易频繁

慧翰股份作为智能汽车及产业物联网客户提供智能网联解决方案的科技服务商,主要从事车联网智能终端、物联网智能模组的研发、生产和销售,同时为客户提供软件和技术服务。

车联网智能终端产品包括车联网TBOX和eCall终端,应用于汽车智能网联和汽车安全等领域;物联网智能模组产品包括智能模组和智能单元,应用于汽车智能座舱和车身联网,也应用于工业级物联网市场,如智能电梯等领域。

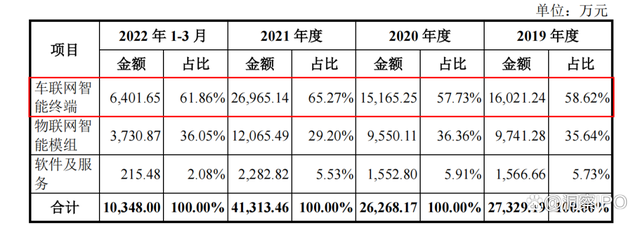

其中,车联网智能终端为慧翰股份主要收入来源。报告期内,车联网智能终端的收入分别为1.6亿元,1.52亿元、2.7亿元、6410.65万元,占慧翰股份主营业务收入的比例分别为58.62%、57.73%、65.27%和61.86%。

图片来源:慧翰股份招股书

车联网智能终端主要包括车联网TBOX和eCall终端等产品,主要供应给上汽集团、奇瑞汽车、吉利汽车等客户。

由于下游汽车行业集中度较高,因此,报告期内,慧翰股份对前五大客户的销售集中度也达到各期营业收入约80%。

报告期内各期,持股2.85%的上汽集团均为慧翰股份的第一大客户,慧翰股份销售商品、提供劳务的经常性关联交易几乎均来自上汽集团,各期分别达到了9829.48万元、1.15亿元、1.83亿元和3647.46万元,分别占当期营业收入的35.72%、43.40%、43.35%和34.89%。

2014年12月,慧翰股份与上海上汽创业投资中心(有限合伙)签订了“战略投资协议”。上汽创投以货币出资2000万元,新增注册资本500万元,占投资后总注册资本的10%。

在此之前,慧翰股份已为上汽集团的荣威、名爵、大通等自主品牌汽车提供车联网控制单元等核心技术。投资达成之时,慧翰微电子正在为上汽集团研发基于4G-LTE的下一代车联网核心技术。

之后,慧翰股份与上汽集团的关系更加紧密,2018年,向上汽集团销售金额占比达到50.26%。

值得注意的是,2021年7月,上汽创投与陈国鹰签署股权转让协议,上汽创投将其持有的慧翰股份350万股股份转让给陈国鹰,转让价格为7元/股,转让后上汽创投持股比例下降至3%。

2022年2月,晨道投资、开发区国资公司、超兴投资增资时,增资价格为20元/股。

两次股权变更时间相差约半年,股权价格却相差近三倍,而招股书中并未对两次转让/增资的定价标准作出说明。

存在较大应收账款减值风险

2020年4月8日,慧翰股份向科创板递交上市申请,在经历了两轮问询,并于当年8月20日通过上市委审议会议后,慧翰股份于8月26日提交注册,距离上市仅一步之遥。

然而等待近半年后,2021年3月2日,慧翰股份及保荐机构撤回了注册申请文件,首次上市之行宣告终结,也成为了当年科创板首家“终止注册”公司。

在两轮问询中,上交所提出的问题包括七大类的几十条,问题集中于业务、财务会计信息等方面,还对媒体较为关注的收入下滑、关联交易、客户集中、与供应商存在未决诉讼等问题进行了问询。

对于撤单的原因市场猜测不一,但2020年业绩下滑、产品市场竞争力不足以及与天软公司未决诉讼,被普遍认为是主要原因。

天软公司向慧翰股份供应LTE通讯模块时,需要向高通公司申报缴纳专利权使用费(以下简称“IPR费用”)。

2018年5月21日,天软公司提起诉讼,请求判令慧翰股份支付合同约定的货款768.03万元等。慧翰股份就该案提起反诉,由于天软公司销售的产品未向高通公司缴纳IPR费用,存在知识产权权利瑕疵,请求判令天软公司返还已付IPR费用688.31万元等。

2019年5月31日,法院驳回了双方的诉讼请求,双方提起上诉,至慧翰股份撤回申请前,二审未开庭。

目前,市场关心的与天软公司的诉讼二审结果已出,法院驳回双方的上诉请求,维持一审原判。目前,慧翰股份名下财产保全措施相应解除。

2021年,慧翰股份的营业收入也变为正增长,但仍有一些问题未消除。

报告期各期末,慧翰股份应收账款余额分别为6939.13万元、9121.82万元、1.42亿元和1.12亿元,占各期营业收入的比例分别为25.22%、34.40%、33.61%和106.90%,占比较高,存在较大的坏账风险。

此前,慧翰股份与观致汽车及宝沃汽车就曾分别因673.75万元及391.23万元应收款项对簿公堂提起了诉讼,虽然最后慧翰股份胜诉,但由于观致汽车逾期仍未还款,宝沃汽车破产清算,慧翰股份只能为此全额计提坏账准备。

产品单价持续下降

虽然慧翰股份将2020年车联网智能终端的销售收入下降归结为受新冠疫情影响,但实际上2018年-2020年期间,慧翰股份的总收入及车联网智能终端收入均连续3年下降。

一方面原因是整个行业的增速停滞。自2017年起,国内汽车销量逐年下降,2021年,受一系列刺激政策影响,销量增幅转正,但同比仅增长3.8%。

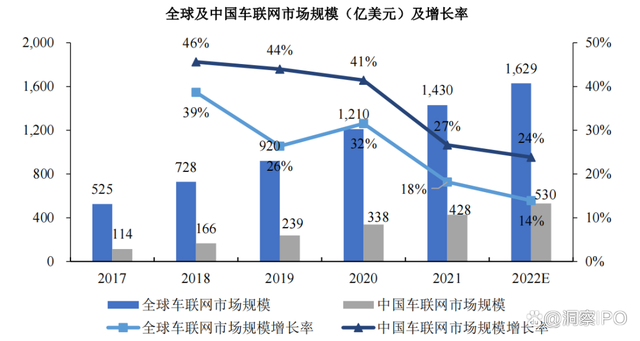

因此,2019年-2021年,中国车联网市场规模增长率连续3年下降,市场规模提升缓慢。

图片来源:慧翰股份招股书

另一方面,慧翰股份也面临着逐渐激烈的竞争。

2017年-2021年,慧翰股份车联网智能终端TBOX产品单价分别为552.17元/台、526.74元/台、481.06元/台、433.64元/台、400.92元/台、382.15元/台,逐年下降。

招股书给出的主要原因是车联网智能终端产品种类丰富、规格型号较多,产品价格存在差异,报告期内更高性价比的产品销售占比提升导致平均单价下降。

除了招股书中披露的德赛西威(002920.SZ)、经纬恒润(688326.SH)等国内车联网服务商,及博世、法雷奥等国际知名汽车供应商,新进公司也加剧了行业竞争。

2021年6月,兴民智通(002355.SZ)推出的包括华为平台在内的多平台5G TBox终端陆续进入量产阶段,其中搭载华为5G通信模组的TBox终端产品会为北汽蓝谷供货。

2022年1月,兴民智通研发的独立式EDR与TBOX集成式EDR产品均已达到量产状态。

2022年2月,千方科技与德国大陆集团的合资子公司,联陆智能的4G-tbox车载终端产品线正在进行并已经获客。

相比之下,在对车联网需求更多的新能源车企方面,慧翰股份开拓了比亚迪、广汽集团、理想汽车、蔚来汽车等公司,但销售规模仍然较小,报告期内其前五大客户中仅新增了宁德时代。

高工智能汽车研究院数据显示,2021年度中国市场乘用车前装(国产)TBOX一级供应商标配搭载量排名中,联友科技、东软集团、华为位居前三,市场份额分别为8.56%、8.47%、5.59%,慧翰股份以3.79%的市场份额位列第七。

此外,虽然目前国内新能源汽车必须前装标配TBOX,但由于总销量存在差距,因此,目前各大品牌的主战场仍集中在传统燃油车市场,联友科技主要搭载东风汽车等;东软集团主要搭载华晨、吉利等品牌;华为则主要搭载比亚迪、北汽、广汽等品牌。

接下来,随着5G在TBOX上的逐渐应用,行业门槛进一步提高TBOX市场或将进一步出清,头部公司更加具备竞争优势。

与此同时,慧翰股份却处于一种研发、销售双低的境地。

报告期内,慧翰股份研发费用率分别为11.80%、10.58%、7.79%、9.04%,低于同行业均值13.67%、13.60%、15.28%、19.90%。

销售费用率分别为3.18%、2.56%、1.73%、1.43%,低于同行业均值6.60%、5.01%、4.62%、4.89%。

加之此前问询中,上交所多次提到有关慧翰股份产品与其他品牌产品相关指标的对比,其产品性能与同类产品相比优势存疑。