市值蒸发、业绩承压,名创优品赴港上市之路任重道远

导读:日前,有消息称,名创优品考虑最快于6月27日启动香港上市,拟筹资1亿美元。蓝鲸财经记者就该消息联系了名创优品方面进行求证,不过截至发稿,暂未收到回复。

名创优品赴港上市或有新进展。

日前,有消息称,名创优品考虑最快于6月27日启动香港上市,拟筹资1亿美元。蓝鲸财经记者就该消息联系了名创优品方面进行求证,不过截至发稿,暂未收到回复。

据了解,自今年3月底提交招股书至今,名创优品的“双重主要上市”之路已走过近3个月时间,而此时,距离公司登陆纽交所也不足两年。

谈及赴港上市原因,公司此前曾回应媒体称,是为了主动应对在美国潜在退市风险,同时改善目前股票流动性等问题。不过,在业内人士看来,虽然港股在政策支持等方面对于中概股更为友好,但名创优品在美股市值暴跌的表现以及持续低迷的业绩,也让其“双重主要上市”之路吉凶未卜。

名创优品美股“跌跌不休”,陷“增收不增利”漩涡

从哎呀呀到名创优品,叶国富的“低价”创业之路从未停下。而凭借着换包装不换配方的操作,名创优品也在成立短短7年时间,迅速发展成为全球规模最大的自有品牌生活家居综合零售商,并成功实现上市。

2020年10月,名创优品正式登陆纽交所,股票代码“MNSO”,定价20.00美元,高于此前的发行区间上限。此后,公司股价虽略微波动,但仍呈现持续上升趋势,直至2021年2月,曾一度达到35.21美元/股的历史高点,总市值也突破百亿美元大关,在资本市场可谓风光。

不过,自那之后,该股股价震荡走低,机构抄底“血亏”、投资者购入被套牢,无奈听取“哀声一片”。截至2022年6月24日收盘,名创优品美股报价8.77美元,较其最高价已跌去75%;总市值26.87亿美元,较最高市值也已蒸发超7成。

对此,业内人士指出,除了受到疫情防控和中概股抛售潮等影响外,更重要的,还是在于资本市场对于公司上市后交出的业绩答卷不乐观。

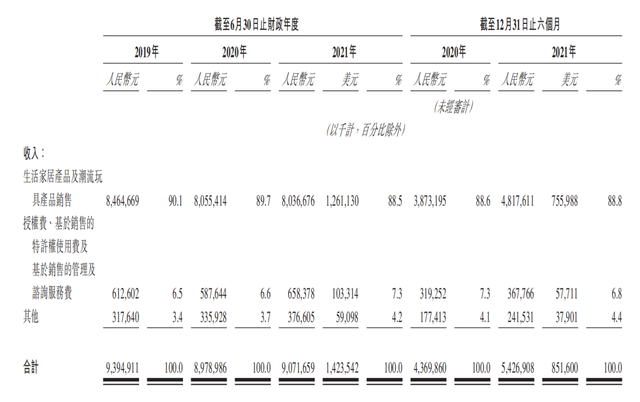

数据显示,截至2019年、2020年以及2021年6月30日止财政年度,名创优品收入分别为93.95亿元、89.79亿元及90.72亿元,同期对应的净利润分别为-2.94亿元、-2.6亿元、-14.29亿元,累计亏损近20亿元。

虽然后续公司净利润逐渐扭亏为盈,但仍未从“增收不增利”的漩涡中走出来。最新财报显示,2022财年第三季度(即2022年一季度),名创优品收入23.41亿元,同比增长5%;但调整后净利润同比减少25.5%,仅1.11亿元。

单店收入下降,但仍要扩张?

对于上述收入的增长,名创优品曾在招股书中坦言,主要是门店网络的扩张推动。

据了解,疫情期间,名创优品(集团)创始人、首席执行官叶国富曾表示,虽然疫情让实体零售受到重创,但这也是商场和门店租金最低的时候,成为名创优品持续开拓门店的一大机遇。也因此,在疫情爆发的这三年,名创优品逆势开店千余家。截至2022年第一季度,旗下共计拥有全球门店5113家,其中国内门店3197家,海外店铺1916家。

但不可否认的是,门店的扩张并未给公司带来良好收益,相反,规模扩张背景下,品牌的单个门店盈利能力却在悄然下滑。

数据显示,2019年至2020财年,名创优品的单店收入从270万元降至220万元,降幅达19.8%。在2020至2021财年,该数据再次下滑11.3%,至190万元。根据招股书,名创优品目前主要收入仍来源于生活家居产品及潮流玩具产品的销售,而单店收入的下滑,也侧面反映出消费者对这些产品购买欲在降低。

这在名创优品近期的一场官司中也可见端倪。据媒体报道,不久前,名创优品曾合同违约被供应商起诉判赔173万元。相关判决书显示,莹特丽公司和名创优品存在长期合作关系,但2017年11月名创优品通过邮件向莹特丽公司下单,莹特丽公司备货、生产后,名创优品却不予提货亦不支付货款。

后谈及原因,名创优品坦言是客户拿货意愿不高,“海外关店、公司业绩受到重挫,无法进一步推动海外客户需求”。数据显示,截至2019年、2020年以及2021年6月30日止财政年度,公司海外市场收入分别为30.31亿元、29.35亿元及17.81亿元,海外业务持续下滑。

图片来源:名创优品招股书

在零售电商行业专家、百联咨询创始人庄帅看来,名创优品曾提出全球化战略,但2020年开始,受到全球疫情反复以及国内疫情防控常态化的影响,对于名创优品实体店扩张期间的经营存在一定影响。

与此同时,在名创优品上市之后,市场上也涌现出很多竞争对手,其中不乏以直营模式为主的品牌,他们在产品创新和IP研发等方面的投入更大,经营过程中的管理和反馈也更为及时,无形中让名创优品门店销售承压。

此外,线上商业模式的创新,如社区团购、直播电商的兴起,也给名创优品造成不小冲击,而线下加盟商众多阻碍了名创优品对线上的投入力度及在线上的发展,同时还容易出现左右手互搏的渠道关系。

上述因素让名创优品在门店网络拓展时面临着不小业绩增长瓶颈,而在此背景之下,名创优品却仍未停下开店步伐。在此次赴港招股书中,关于募资用途,名创优品提到,在未来36至48个月,部分计划用于公司的门店网络扩张和升级。

对此,庄帅坦言,存在蛮大风险,“按照精细化经营的思维,名创优品所处境况让其应该更多考虑将单店利润提升上来,但我们也提到了加盟模式的弊端,就目前来说,品牌方面还无法很好地管理和激发加盟商的积极性和能力。”

业绩瓶颈待突破,寻找新的增长曲线

至此,如何破解盈利难题成为名创优品亟待解决的问题之一。

此前,涨价曾是一种发展方式。据了解,近年来名创优品店内产品结构在不断调整,同时通过IP合作联名等方式赋能产品价值,将产品价格由原来的10元,逐步分散在百元以内的各个区间,这也让其先前的“十元店”标签被成功撕掉,品牌升级持续进行。

不过,在招股书中,名创优品仍然强调:“高颜值、高品质和低价格是我们产品的核心。”也因此,业内人士表示,对于以性价比自称,且要下沉扩张的名创优品来说,涨价的方式显然不可持续。

“除非品牌转型、定位改变,否则价格涨幅仍然有限。”该业内人士如是说。

于是,为寻求新的增长点,名创优品将目光放在了新业务、子品牌的拓展上。叶国富曾对外透露,未来名创优品会逐渐转型为“新零售平台型企业”。

据了解,2020年以来,名创优品通过内生孵化和对外投资等方式,先后布局了平价美妆集合店WOWCOLOUR、高端美妆零售集合店HAYDON、饰品店ACC超级饰、潮玩集合点TOPTOY以及新式茶饮店PINTEA(拼小茶)等。其中,TOPTOY为名创优品官方承认的子品牌,于2021财年首次进入公司财报,收入贡献占比为1.1%。

不过,上述布局的反馈似乎并不算理想。据界面新闻报道,WOWCOLOUR门店已较巅峰时期缩水一半;HAYDON也被爆出多地关店;而此前宣称要开店百家的PINTEA(拼小茶)在,在一年多以后,门店数仍未突破20家,且80%集中在广州地区。

在此背景下,公司对子品牌TOPTOY予以重望,希望将其作为集团多品牌战略打响的关键一枪。不过,潮玩行业竞争者众多,TOPTOY能否突出重围,亦是未知。

现如今,名创优品仍在持续推进“X-战略”发展计划,希望通过多元化经营,依托多品牌、多业态、多赛道占领年轻消费群体心智,在资本市场讲出更多故事。

但事实上,近年来赴港上市企业众多,其中不乏因业绩问题拖累股价的情况。对于名创优品来说,成功赴港上市后,背负多重风险的它,又能否得到投资者认可,将股价维持在健康水平?蓝鲸财经记者将持续关注。