港交所第二只SPAC挂牌!前阿里行政总裁卫哲发起,上市首日只有一单交易

导读:港交所迎来了第二家SPAC公司。

记者 | 刘晨光

港交所迎来了第二家SPAC公司。

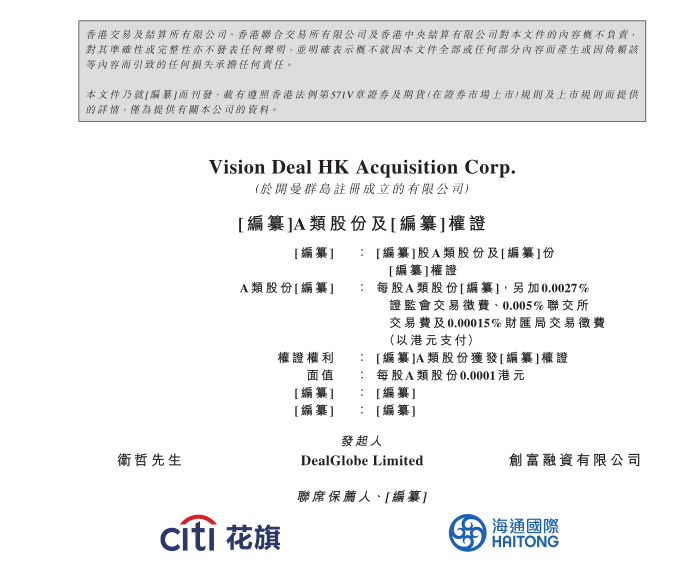

6月10日,由嘉御资本创始人兼董事长卫哲联合DealGlobe易界和Opus创富投行发起的特殊目的收购公司——Vision Deal HK Acquisition Corporation(以下简称Vision Deal)正式在香港联交所挂牌上市,花旗和海通国际担任联席保荐人。

截止当日收盘,Vision Deal报收9.89港元/股,相较于10港元/股的发行价略有下滑。上市当天仅有一笔成交。

所谓SPAC(英文为Special Purpose Acquisition Company)可译为“特殊目的并购公司”,正如其名,这类公司成立的唯一目的就是并购其他公司,由于SPAC只有现金而没有实际业务,因此也经常被称为“壳公司”或“皮包公司”。

SPAC通过自身IPO实现上市,用上市发行权益单元的形式筹集并购资金,在24个月内,需要寻找到并购标的,并经过大多数股东批准完成并购,经过“De-SPAC”并购交易步骤,目标公司与SPAC整合为一体,SPAC终止上市,目标公司代替SPAC取得上市地位,经过股票更名,一家运营实体业务的新上市公司就此诞生。

根据发售结果,本次发售的对象包括94名专业投资者,其中有24名为机构专业投资者,而该等机构专业投资者将分别持有A类股份及上市权证(04827)约75.71%,公司股份获轻微超额认购。按每股A类股份10.00港元的A类股份发行价计算,公司将自发售获得的所得款项总额为10.01亿港元。

公告显示,A类股份将以每手买卖单位110000股A类股份进行买卖, 按每股A类股份10 港元的发行 价计算 , 每手买卖单位的初始价值为110万港元。上市权证将以每手买卖单位55000份上市权证进行买卖。A类股份的股份代号将为7827,而上市权证的权证代号将为4827。

根据Vision Deal披露的承销数据,前25大承配人占发售股份的88.24%,占总股本的70.59%。最大承配人为AP China基金,持股18.99%,海通国际持股14.59%,Glory Assets Allocation基金持股12.4%,三者占到公司A类股份发售的55%。

根据招股书,虽然Vision Deal可能在任何业务、行业或地理区域寻找业务合并目标,但公司拟重点关注专门从事智能汽车技术;或具备供应链及跨境电商能力,从国内消费升级趋势中受益的中国优质公司。

值得注意的是,Vision Deal的发起人卫哲本身就自带光环。

他拥有约20年的投资及咨询顾问经验,并专注于大中华区的私募股权投资,其中包括10年跨国公司高管经验,以及10年中国私募股权投资经验。2011年6月创办嘉御资本之前,卫哲于2006年11月加入阿里巴巴集团,担任执行副总裁并担任阿里巴巴网络有限公司的行政总裁,直至2011年2月为止。

卫哲在近日的一次沟通交流会上表示,未来并购标的不是公司决定的,是港交所的IPO的标准、主板的标准决定了香港的SPAC一定是成熟企业,那么Vision Deal会在成熟企业中选龙头企业。

卫哲透露,在宣布做SPAC之后,公司收到了更多的资产推荐。此外,他指出,会重点考虑受宏观政策甚至地缘政治影响较小的行业和公司。

卫哲目前为嘉御资本的主席及创始合伙人,嘉御资本为一家私募股权基金管理公司,专注于中国互联网行业赋能的新渠道、新消费及新技术等,截至2021年12月31日,拥有在管资产22亿美元。

天爱资本投资总监杜先杰告诉界面新闻,Vision Deal今天上市只有一笔交易。和之前的预期差不多,几乎完全没有流动性,也没什么炒作的价值。Vision Deal这次IPO的准备其实很充分,很早就开始路演,但实际募资并不容易。因为市场是很聪明的,短期只会听其言观其行,所以可以看到挂牌后没什么流动性。未来一段时间,公司的二级市场也不会有明显新增的购买力。展望未来,港股的SPAC的投资模式,至少还需要一到两年去摸索。

他认为,这家公司的优势在于卫哲他们能接触到更多的项目。“事实上真愿意借壳上市的,并不一定是一流的公司。尽管如此,可能也比中资投行能找到的项目要好。”

据悉,当前港交所有超过10家SPAC在排队上市。