夫妻档冲刺IPO,海外研发疑云密布

导读:在海外研发疑云之下,自诩为“高新技术企业”的宏石激光,核心零部件依靠外购,公司更像一个“组装商”,而非实打实的技术流。当监管开始加码,宏石激光的IPO之旅又该何去何从?

作者: 赵思蕊

一则实地调查报道,对正在排队IPO的宏石激光打击不小。

原来,宏石激光寄予厚望的日本研发部,仅在80平米的出租屋内。而刚刚推出新品的HSG株式会社,占地仅30平米。日本研发部负责人履历也与宣传不符。

在海外研发疑云之下,自诩为“高新技术企业”的宏石激光,核心零部件依靠外购,公司更像一个“组装商”,而非实打实的技术流。

当监管开始加码,宏石激光的IPO之旅又该何去何从?

一

近年来,中国制造业全面创新升级,伴随政策推动及下游需求爆发,带动上游激光切割设备行业迎来快速发展期。

与之相对应的,国内激光行业掀起一轮上市热潮。在A股市场,激光行业上市阵营持续扩容,继大族激光、帝尔激光等龙头股之后,即将迎来一名新成员——宏石激光。

2021年下半年,宏石激光正式向A股发起冲刺,保荐机构为中信证券。去年7月,宏石激光深交所主板上市获受理,去年12月进行招股书预披露更新,目前正在排队等待IPO。

通过本次IPO,宏石激光拟发行不超过2000万股,拟募资12.09亿元用于苏州和济南新建智能激光设备生产基地项目、激光智能装备及关键零部件研发中心项目、激光智能装备工业物联网及信息化建设项目以及补充流动资金。

官网信息显示,宏石激光始创于2006年,是一家集金属成形装备研发、生产、销售于一体的工作母机类国家高新技术企业,致力于为全球用户提供金属成形装备解决方案。

宏石激光创始人常勇是一位70后,与其妻子芦苇均为大专学历。二人合计持有公司76.83%的股份,为宏石激光实控人。

成立至今,宏石激光以中国为中心,服务网络覆盖100多个国家和地区,在世界两大工业强国德国、日本均设有全资子公司,并创立HSG旗下品牌Xlase。国内目前拥有佛山总部、佛山浦项、苏州、济南4个标准化智能装备制造基地。

宏石激光主要从事激光切割设备的研发、生产和销售业务,拥有授权专利366个,产品已销往100多个国家和地区稳定运行,成功应用于工程机械、电梯制造、钢结构、桥梁隧道、汽车制造、光伏、农业机械等行业领域。

激光切割是利用经聚焦的高功率密度激光束照射工件,使被照射的材料迅速熔化、汽化、烧蚀或达到燃点,同时借助与光束同轴的高速气流吹除熔融物质,从而实现将工件割开。

激光切割具有精度高,切割快速,不局限于切割图案限制,自动排版节省材料,切口平滑,加工成本低等特点,将逐渐改进或取代传统的金属切割工艺设备。

最近几年,随着我国激光切割技术的不断发展,其在社会经济工业行业中的应用也在逐年增加,特别是在汽车行业和航天航空制造业中的应用尤为突出。

从产业链环节看,激光加工设备行业分为上中下游,其中上游为激光器、光学材料、机械部件、数控系统等行业,并且价值占比较高;中游为各类激光加工设备生产厂商,宏石激光就位于产业链中游;下游为汽车、钢铁等终端应用行业。

在招股书中,宏石激光自称已成为国内领先的激光切割设备供应商,高度重视技术创新和研发投入,并宣称公司“自主生产激光切割加工控制系统、高功率激光切割头、激光切管机智能卡盘等核心零部件”。

二

近日,宏石激光在其官方微信公众号(宏山激光)中,大力宣传自家的P40高功率总线切割头正式上线。

据文中介绍,2020年,宏石激光在日本成立HSG株式会社并组建光学要素研发专家团队,面对市场需求,HSG株式会社持续加大研发投入,最终推出了P40高功率总线切割头。

招股书显示,宏石激光设立研发中心开展研发工作,研发中心下设机械设计部、电气开发部、软件研发部、日本研发部等10个部门。

其中,日本研发部主要负责系统、软件、激光光学要素、传感器等最新要素技术的调研、企划和打样评价,通过最新要素技术组合,在核心功能部件、加工技术等方面,为总部产品研发创新提供技术支持。

从宏石激光的对外宣传资料中,可以看出公司格外倚重日本研发部。那么,宏石激光如此器重的日本研发部,以及刚刚为公司立功的HSG株式会社,其真实成色到底如何呢?

据上海证券报实地调查发现,日本研发部地址是日本千叶县千叶市美滨区中瀬一丁目6番,用途为办公,占地面积81.55平方米,出租方为三井住友信托银行株式会社。在招股书中,该地址也是HSG株式会社的注册地和主要生产经营地。

进一步调查发现,HSG株式会社的具体地址是千叶县千叶市美滨区中濑1-6 m BAY POINT 503-4,实际租用的面积仅30平方米左右。HSG株式会社与日本研发部同在一个办公场地,是日本研发部的一部分。

对此,有国内券商分析师直言:“对于任何公司的研发部门来说,80平方米的使用面积未免太寒酸了,更何况还是从事激光技术研发。这样的使用面积,可能连研发设备都摆不下。”况且,专业的技术研发要用到大功率设备专用电,而写字楼出租屋一般不会为租户提供大功率的专用电。

值得注意的是,宏石激光对日本研发中心的投入令人堪忧。截至2021年6月30日,日本研发中心的总资产为141.91万元,净资产为92.32万元,净利润亏损58.39万元。作为对比,国内某高校激光实验室的投入超600亿元。

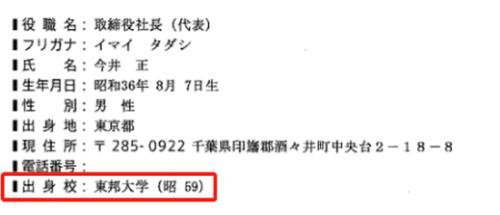

此外,日本研发部负责人的履历也与宣传不符。宏石激光对外宣称,日本研发部负责人今井正是东京大学物理工程学院应用物理学工学博士,有40多年激光应用行业经验。但东京大学压根就没有物理工程学院,今井正毕业于日本东邦大学。

综上可知,被宏石激光寄予厚望的日本研发部及HSG株式会社,不仅占地面积小得可怜,没有大功率设备专用电,负责人履历也扑朔迷离,但就是在这样糟心的情况下,HSG株式会社还重磅推出P40高功率总线切割头,真是“大力出奇迹”啊!

实际上,追溯激光行业发展史,海外研发疑云并不鲜见。以龙头股大族激光为例,早在2019年,大族激光也曾曝出类似的乌龙事件,公司押注近7亿元打造的欧洲研发中心,落地时却变成了位于瑞士著名旅游区的豪华大酒店,最后还卖给了公司大股东。

激光行业颇有技术含量,业内公司斥巨资打造海外研发中心,招徕欧美高科技人才无可厚非,但如果是国内华丽宣传、国外偷工减料,把投资者当猴耍,恶果最终会反噬到造假公司本身。

三

笼罩在海外研发疑云之下的宏石激光,其真实科技含量值得推敲。

宏石激光对外宣称,公司在2018年研发出中国第一条全自动激光智能管材生产线,并凭借1500多台的光纤激光切割机出机量成为中国销量第一,实现销售额超10亿元。

在此基础上,宏石激光制定出全新的发展目标:预计到2019年底公司在行业的全球排名将从第9名上升到第6名,明后两年内将实现IPO上市,力争用三年时间跻身行业全球前三。

眼下,宏石激光已启动IPO程序。财务方面,招股书显示,2018年至2020年以及2021年上半年,宏石激光的营业收入分别为9.98亿元、12.15亿元、17.87亿元和12.19亿元,同期净利润分别为1亿元、9549.59万元、7995.41万元和1.11亿元。

报告期内,宏石激光的业绩并不稳定,公司毛利率也略呈下降趋势,分别为31.76%、31.27%、24.68%和29.76%。

实际上,自诩为“高新技术企业”的宏石激光,在研发和销售上的投入比例明显失衡,公司存在“重营销、轻研发”的嫌疑。

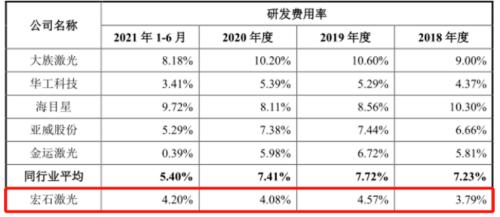

招股书显示,2018年至2020年及2021上半年,宏石激光的研发投入占营业收入百分比分别为3.79%、4.57%、4.08%和4.20%,其中2020年不增反降。

与5家同行业上市公司相比,宏石激光的研发费用率连续3年垫底,比平均值低3个百分点以上。

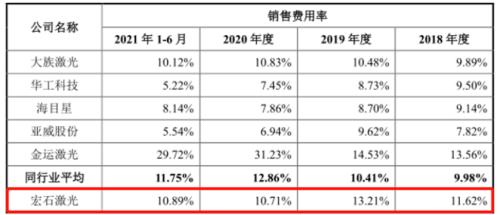

与之形成对比的是,宏石激光对销售费用毫不吝啬。报告期内,公司的销售费用率均高于5家同业可比上市公司的平均值,排名行业第二。

从产业链环节来看,宏石激光是一家中游激光加工设备生产商,但公司宣称“自主生产激光切割加工控制系统、高功率激光切割头、激光切管机智能卡盘等核心零部件”。如宏石激光近日推出的P40高功率总线切割头,就属于产业链上游的核心零部件。

尽管大肆宣传自家的P系列切割头,招股书却显示宏石激光始终对外采购激光切割头。报告期内,公司向普雷茨特精密技术(上海)有限公司采购金额分别为1105.71万元、1640.88万元、2783.75万元和651.03万元。

值得注意的是,宏石激光的激光器也是对外采购的,而激光器是激光加工行业价值最高的零部件。报告期内,公司向阿帕奇采购金额分别为2.36亿元、2.71亿元、3.25亿元和1.43亿元,向锐科激光采购金额分别为7457.97万元、7574.55万元、1.24亿元和1.26亿元,均呈逐年递增趋势。

宣称在2018年研发出中国第一条全自动激光智能管材生产线的宏石激光,核心零部件却是依靠外购,这么看起来,宏石激光更像一个“组装商”,而非实打实的技术流。

该现象引起监管层的注意,深交所要求宏石激光披露在产业链中的位置,产品所需激光器是否全部外购,以及公司的自行生产是否仅将外购零部件进行组装,然后对外宣传为装备系统集成及软件二次开发企业。

宏石激光的出发点,或许是以更具科技含量的身份亮相,以便顺利推进A股上市进程。但华丽的“外包装”,并不代表真正的内部实力,公司的IPO之旅依然存在不确定性。