森鹰窗业IPO首发过会,创业板定位被问询,大宗业务引关注

导读:历时近七年,森鹰窗业的上市之路终于前进了一大步,近日其在创业板首发过会。

历时近七年,森鹰窗业的上市之路终于前进了一大步,近日其在创业板首发过会。

这是森鹰窗业第二次冲刺IPO,其曾于2014年1月挂牌新三板,2015年12月公司首次公开发行股票并上市的申请被中国证监会受理。2017年10月31日,中国证监会网站发布公告显示,公司首次公开发行股票并上市的申请未获通过。

从新三板转战A股遇挫,经过四年多时间,森鹰窗业又将目光放在创业板。首发过会的同时,创业板上市委员会针对其是否符合创业板定位、房地产调控政策对其经营稳定性的影响等问题展开问询,业内也有声音质疑其研发投入过低、多项发明专利是在十年前。针对森鹰窗业在研发方面的投入及大宗业务等问题,新京报记者多次致电其公司,截至发稿暂未接通。

创业板首发过会、预计融资约6.7亿元

森鹰窗业官网显示,公司创始于1998年,目前在哈尔滨、南京建立两大生产基地。据创业板发行上市审核信息公开网站发布的消息称,创业板上市委员会于3月17日召开审议会议,森鹰窗业(首发)符合发行条件、上市条件和信息披露要求。保荐机构为民生证券,预计融资金额6.7346亿元。根据其招股书,该项募资用于哈尔滨年产15万平方米定制节能木窗建设项目、南京年产25万平方米定制节能木窗项目和补充流动资金。

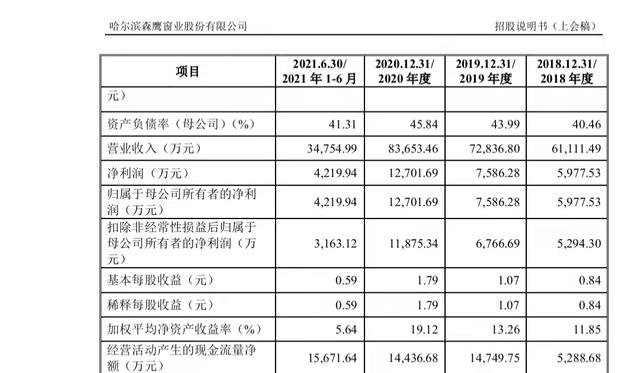

招股书显示,森鹰窗业2020年、2019年、2018年营业收入分别为8.37亿元、7.28亿元、6.11亿元,净利润分别为1.27亿元、7586.28万元、5977.53万元,2021年1-9月营业收入为6.89亿元,同比增加19.47%,净利润为9439.05万元,同比下降12.66%。2021年度,公司预计实现营业收入9.33亿元至9.74亿元,较2020年度增长11.53%至16.43%;预计实现净利润1.19万元至1.35万元,较2020年度变化-6.31%至-6.29%。

图/招股书截图

创业板定位、研发投入被质疑

森鹰窗业首发过会,创业板上市委员会在审议会上向森鹰窗业提出了多个问询问题,主要包括是否符合创业板定位、房地产调控政策对其经营稳定性的影响等。

据新京报记者了解,创业板定位包括以下几方面,“深入贯彻创新驱动发展战略,适应发展更多依靠创新、创造、创意的大趋势,主要服务成长型创新创业企业,并支持传统产业与新技术、新产业、新业态、新模式深度融合”,简称为“三创四新”。创业板上市委员会要求森鹰窗业说明“三创四新”的具体体现,以及符合创业板定位的情况。

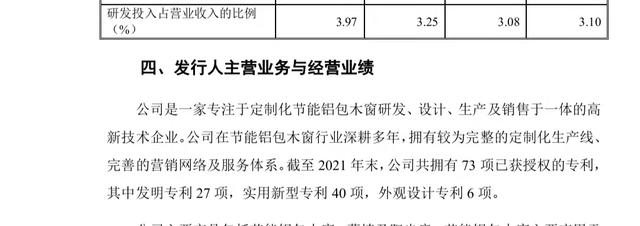

公开资料显示,森鹰窗业生产节能铝包木窗、幕墙及阳光房,属于木材加工和木、竹、藤、棕、草制品业。森鹰窗业此前曾多次强调其对研发的注重。在公司主营业务介绍中显示,森鹰窗业是一家专注于定制化节能铝包木窗研发、设计、生产及销售于一体的高新技术企业,截至2021年末,公司共拥有73项已获授权的专利,其中发明专利27项、实用新型专利40项、外观设计专利6项。

图/招股书截图

不过,有业内人士质疑其在研发方面投入过低,而且多项发明专利是在十年前。根据招股书,森鹰窗业2021年上半年、2020年、2019年、2018年研发投入占营业收入的比例分别为3.97%、3.25%、3.08%、3.10%。天眼查显示,截至2022年3月21日,森鹰窗业有效发明专利有21个,其中最近的两次专利申请是在2015年、2016年,其他19个发明专利均在2011年至2013年。

值得注意的是,据2020年5月深交所披露的报告显示,创业板设立以来平均研发强度(研发支出占营业收入的比重)始终保持在5%左右,不仅远高于2.2%的全社会平均研发水平,也明显高于深市3%左右的整体水平。

大宗业务开展存不确定性

森鹰窗业在招股书中称,营业收入主要来源于销售节能铝包木窗,其中大宗业务客户主要集中于房地产开发行业。其同时提到,至2021年下半年房地产行业达到本轮调控周期最严阶段,房地产企业资金压力加大,支付能力下降,影响到房地产商的开发规模和开发进度。

就大宗业务等问题,创业板上市委员会向森鹰窗业提出的问询包括,报告期内森鹰窗业大宗业务客户多为中小型未上市房地产商,请说明2021年以来房地产行业“三道红线”等调控政策对发行人业务开展以及经营稳定性的影响;结合2021年新增订单情况、大宗业务及经销商两类客户发展规划,量化分析大宗业务、经销商业务发展趋势。

森鹰窗业在2022年3月10日上会的招股说明书中表示,公司应收账款账面价值较高,主要与公司所开展的大宗业务有关,该业务模式下客户主要为房地产商、装修装饰公司等单位,受项目规模和资金结算时间较长的影响,公司对部分客户的货款回收周期较长。

森鹰窗业称,其大宗业务客户主要为优选的区域性未上市房地产商,此类房地产商主要依托地缘优势开展区域性运营,一般选择差异化发展战略,深耕某一区域或特定业态,形成自身的特色,以取得市场认可及口碑,在区域市场形成一定的市场辨识度。但此类房地产商经营规模相对较小,城市进入数量相对较少,其所在区域房地产市场政策变化容易对其产生不利影响,从而对公司业务开展带来不利影响。

森鹰窗业同时提到,房地产行业具有一定的周期性,受宏观经济形势、产业政策调控影响明显,公司作为房地产开发行业的上游企业,其经营活动的开展会随着房地产行业周期性调控产生波动,房地产行业如果处于下行周期,将对公司业务开展产生不利影响。

此外,近一年来森鹰窗业曾起诉多家房地产公司,原因包括建设工程施工合同纠纷、承揽合同纠纷等。针对这一情况,新京报记者致电森鹰窗业,截至发稿电话未接通。

IPO之路曾遇挫

将时间轴拉回至五年前。2017年10月31日,森鹰窗业首发申请被否,历时近两年冲击IPO最终“夭折”。有业内声音认为,森鹰窗业首次IPO折戟或与应收账款占比较高、经销商等问题有关。

发审会当时要求森鹰窗业说明应收账款占主营业务收入比例较高的主要原因及其合理性、毛利率远高于同行业平均水平的原因及其合理性。新京报记者同时注意到,发审会还对森鹰窗业的行政处罚披露事项进行了问询。相关公开内容显示,经发行人自查及中介机构持续核查发现,2013年上海市城乡建设和交通委员会对发行人处以责令改正、罚款10万元的行政处罚。该事项在2015年首次申报中遗漏。发审会要求森鹰窗业说明原因及审查相关内控制度是否完善并执行。

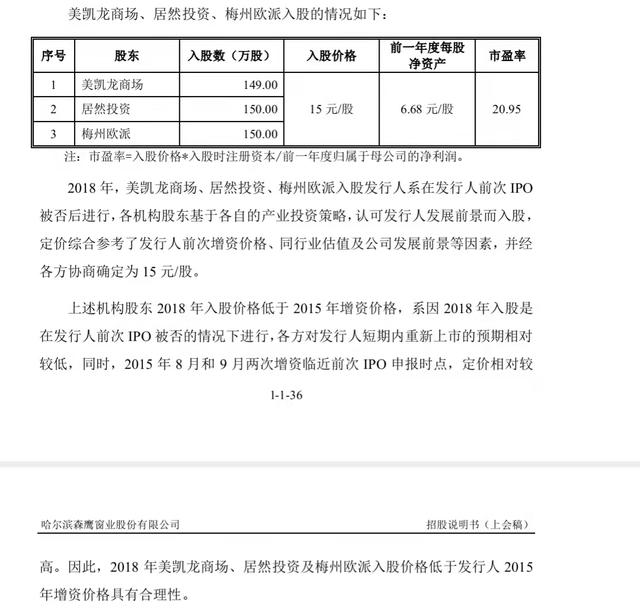

其实,从首次冲刺IPO到“二战”,森鹰窗业近年来也不断寻求对策。2018年7月,美凯龙商场以15 元/股的价格交易取得森鹰窗业149万股股份,占公司股份总数的2.10%。同年9月、10月,居然投资、梅州欧派以相同的方式、相同的价格各取得森鹰窗业150万股,占公司股份总数的2.11%。

图/招股书截图

森鹰窗业在本次IPO招股书中提到,各机构股东基于各自的产业投资策略,认可发行人发展前景而入股。而投资背后的目标协议也受到关注。招股书显示,森鹰窗业在2025 年12月31日前未能实现合格上市,或者2025年12月31日前的任何时间,森鹰窗业明示或以行动放弃本协议项下目标公司的合格上市工作,或者发生实质影响公司合格上市的不利事件,投资人有权要求甲方回购其持有的目标公司的全部或部分股权。

新京报记者 郑明珠