业务地域集中应收账款高企!家族企业正业设计二度IPO能否顺遂?

导读:报告期内,正业设计主营业务毛利率较高,但其超90%收入来源于黑龙江省,且应收账款不断走高。

《投资时报》研究员 李璐

“确保国家粮食安全,把中国人的饭碗牢牢端在自己手中”。

粮食安全是最重要的经济安全之一,是统筹发展和安全的重要内容。国家对粮食安全问题的重视为农业工程咨询行业发展奠定了基础。

正业设计股份有限公司(下称正业设计)即是一家扎根于黑龙江省的农业工程咨询企业。该公司主要从事农业工程及水利等其他涉农工程的全过程工程咨询服务,业务结构以勘察设计为主,规划咨询为辅。公司业务主要集中在农业综合开发生态工程及灌溉排涝工程的工程咨询服务,服务领域还包括防洪工程、河道治理、水库工程、河湖生态、水土保持、市政工程、国土空间规划等。

日前,该公司向资本市场发起冲击。此次IPO,正业设计拟募集资金3.03亿元,其中1.46亿元用于总部工程咨询服务能力提升项目、0.97亿元用于科研配套体系建设项目、0.6亿元用于补充流动资金。

《投资时报》研究员注意到,正业设计曾于2020年7月申报创业板并获受理,但次年3月撤回申请,又于3个月之后再次申请创业板IPO并再度获得受理,目前已完成第一次问询回复。

针对二次申报现象,正业设计在此次问询回复中解释称,第一次申报在完成三季报及首轮问询函回复的更新时,累计回复时长已达74天,项目剩余问询回复时间较少,且公司计划针对深交所督导组关注的问题进行整改,于是撤回申请后重新申报。

虽然与正业设计同处农田咨询行业的全国同类甲级资质公司只有22家,该公司也有着较高的主营业务毛利率,但其背后的隐患不容忽视。该公司业务收入超90%来源于黑龙江省境内,且近年来公司应收账款不断走高。从股权结构来看,杜振宇一家三口持股比例合计高达93.32%,家族企业性质明显。

业务地域集中度高

因正业设计所属工程咨询服务行业为智力密集型行业,成本主要由人工成本及以勘察、设计、咨询等人力为主的服务采购构成,整体成本相对较低;加之其主要依赖政府项目或规划获得收益,项目可靠性较高,使得公司毛利率较高。

据招股书披露,2018年至2021年6月(下称报告期),该公司主营业务毛利率分别为58.05%、57.82%、56.3%和51.26%,虽略有下降,但始终保持在较高的水平。

与高毛利率不同,正业设计的营收和净利润表现并不稳定。报告期内,该公司分别实现营业收入1.26亿元、1.62亿元、1.61亿元和0.69亿元,同期归母净利润分别为2615.03万元、5838.78万元、5660.66万元和1917.68万元。2019年正业设计的业绩增长较快,营业收入增幅达29.18%,但2020年公司营业收入和归母净利润双双开始下滑。对此,正业设计在招股书中解释称,2020年主要是受到了疫情的影响。

但是,《投资时报》研究员翻阅招股书后发现,导致正业设计营收不稳定的除了疫情外,另一个重要的原因或是业务地域集中度过高。招股书显示,该公司业务经营区域主要集中于黑龙江省境内,营业收入的主要来源为黑龙江省内项目。报告期内,黑龙江省内项目对营业收入的贡献分别高达98.7%、91.54%、90.95%和97.71%。也就是说,黑龙江省涉农投资力度将严重影响公司营收状况。

对于此现象产生的原因,正业设计回复《投资时报》研究员称,工程咨询行业企业普遍存在一定地域性,尤其企业在未上市时受限于企业规模、资金实力、品牌影响等因素,地域性较为明显。同时近年来,公司不断加大省外市场的拓展力度,来自黑龙江省外的业务收入占比逐年提升。

不过,从数据来看,公司市场外拓的进展和效果并不明显。尽管目前正业设计已在西藏、北京等地设立分支机构,完成在吉林、辽宁、内蒙古、北京、山东等地区的业务覆盖,但报告期内黑龙江省外营收占比分别仅为1.3%、8.46%、9.05%和2.29%,不仅始终处于低位,而且2021年上半年再次出现大幅回落的情况。

正业设计也在招股书中坦言,预计公司业务来源集中度短期内仍将处于较高水平,如果未来国家减少对黑龙江省农业、水利领域的投入,或者黑龙江地区农业工程及水利等其他涉农工程的工程咨询服务市场竞争加剧,主要客户发生流失,而公司又无法采取有效应对措施的情况下,将会对公司的经营业绩产生不利影响。

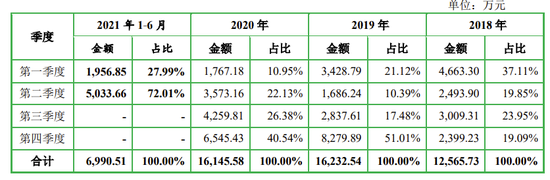

除地域集中度过高外,正业设计另一个经营风险是其收入的季节性波动较为明显,收入确认主要集中在下半年尤其是第四季度。招股书数据显示,2019年第四季度,以及2020年第四季度,正业设计确认的营业收入分别为8279.89万元和6545.43万元,占当年营业收入总额比例分别为51.01%和40.54%。

对此,正业设计解释称,该现象主要系公司的客户多为政府单位及其下属机构、国有企业,前述客户通常于每年上半年制定相应的项目计划,并履行预算、审批、招投标及商务谈判程序,每年下半年审查设计成果、结算付款。

正业设计按季节分布的收入情况

数据来源:公司招股说明书

应收账款走高

由于正业设计主要客户为政府部门及其下属机构、国有企业等,因此类客户的付款审批流程相对较长,导致公司的应收账款始终居高不下且仍在逐年攀升。

据招股书披露,报告期内,正业设计的应收账款(含合同资产)净额分别为1.39亿元、1.55亿元、1.67亿元和2.09亿元,占流动资产的比例分别为76.09%、68.74%、60.88%和73.14%,占总营收的比例分别为111%、95%、103%和302%,应收账款的金额和占比较大。

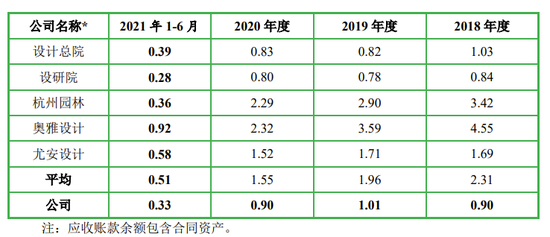

随着应收账款的持续增长,公司应收账款周转率不断下降,报告期内分别为0.9次、1.01次、0.9次和0.33次,始终低于行业平均水平。

与应收账款同时增长的还有公司的逾期应收账款金额,报告期内其应收账款逾期金额分别为5165.98万元、6105.49万元、6866.28万元和9689.32万元,逾期金额占比分别达到33.96%、35.78%、36.7%及41.4%,逾期比例较高。可见,正业设计应收账款按期收回难度较大。

尽管正业设计在招股书中表示,公司客户资信良好,应收账款发生大额坏账的可能性较小。但是,一旦出现重大应收账款不能收回的情况,将对公司财务状况和经营成果产生不利影响。另外,随着时间的推移,若应收账款未能按时收回,不仅将增加公司资金压力,影响其资金流动性,进而影响公司运营能力,同时将导致公司计提的坏账准备大幅增加,影响报表净利润。

这一风险在正业设计的现金流上已略显苗头。报告期内,该公司经营活动产生的现金流量净额与净利润间均存在一定的差距,且2021年上半年,公司经营活动现金流净额开始由正转负,为-3134.71万元。在此之前的2020年末,公司现金净流量便已由2019年的314.55万元变为-2161.8万元,出现了现金净流出的情况。

正业设计同行业可比公司应收账款周转率情况

数据来源:公司招股说明书

家族企业特征明显

据招股书介绍,正业设计成立于2002年8月,创始人为杜振宇、范国连和王景贵。在经历了多次增资和股权转让后,截至招股说明书签署日,公司董事长、总经理杜振宇合计持有公司76.02%的股权,其妻子范国连持有公司15.71%的股权,其女儿杜姣朴持有公司1.59%的股权。也就是说,杜振宇一家三口合计共持有正业设计93.32%的股权,亦为公司的实际控制人。

此外,范国连之弟范国志持有公司0.2%的股份,杜振宇之外甥女婿辛雨持有公司0.92%的股份,杜振宇另一外甥女婿张大江持有公司0.29%的股份。可见,按股权结构论,正业设计家族企业特征明显。

在本次发行后,杜振宇一家三口仍将持有公司68.07%的股权,持股比例较高。

《投资时报》研究员发现,正业设计此前曾因资金在家族内部的流转问题被监管进行问询。据问询函,2017年,正业设计曾一次性向实控人现金分红9982.8万元,而公司当年的利润也仅有4371.17万元,分红金额相当于公司两年多的利润。且在分红后,公司实控人持续大额取现1500万元,并向其弟杜国建转账共计2380万元。正业设计称,这3880万元的借款主要用于杜国建经营粮食买卖业务。

深交所要求说明报告期内实际控制人通过取现1500万元而非转账方式向杜国建借款进行收粮的原因及合理性,并追问杜国建大额资金取现用于粮食买卖业务是否符合行业惯例及商业合理性。

正业设计回复称,实际控制人通过取现向杜国建出借资金进行收粮发生于2017年及报告期内。2017年上半年,杜振宇对杜国建的借款全部为取现,2017下半年以来,杜振宇对杜国建借款主要为银行转账。

2017年上半年杜振宇取现借于杜国建的原因一是由于杜国建本身粮食贸易业务存在大量现金需求且时间紧迫,杜振宇取现较为方便,因此应杜国建要求,在2017年上半年杜振宇直接借给杜国建现金;二是杜振宇2017年之前习惯于取现后现金支付,2017年下半年之后杜振宇应中介机构要求,开始规范个人取现行为,后续支出主要以银行转账为主。

2020年后,公司实际控制人未再新增向杜国建出借资金的情形。2020年5月以来,结合上市审核相关规范要求,杜振宇要求杜国建卖粮后还款。至2021年4月,杜国建为清偿向杜振宇的借款,积极卖粮,通过不断出售所持粮食、缩减粮食贸易业务规模,完成了向杜振宇全部借款的清偿。