徐朝华:中小企业怎么破解融资难、融资贵、融资慢的问题?

导读:今天的话题包含两个层面:一是专精特新企业的成长模式,二是专精特新企业的资本价值。

演讲 / 徐朝华

整理 / 巴九灵(微信公众号:吴晓波频道)

今天的话题包含两个层面:一是专精特新企业的成长模式,二是专精特新企业的资本价值。

“专精特新”提出之后,对于引导和鼓励广大中小企业走专精特新道路、实现高质量发展,从政府到企业都在积极探索各种服务模式、服务体系和服务产品。在国家层面,近几年以来对于中小企业的利好政策可谓是“空前绝后”了。

日前,在金融街论坛上,证监会领导提出探索建立具有中国特色的估值体系,顺应我们资本市场新兴加转轨的特征,也就意味着对于国家鼓励和扶持的方向,资本市场应该给予相应的倾斜和重视。“专精特新”中小企业无疑也是其中的应有选项之一。

所以,广大优质中小企业迎来了一个可以借力资本市场快速发展的窗口期。在此前提下,应该选择什么样的发展道路与战略模式、在资本市场上能够实现怎样的价值预期,就成了众多中小企业关心的问题。

专精特新企业沿着自身资源

与能力的延长线长大

我们最近调研了一些优质的成长型中小企业,发现无论是否已经被认定为创新型中小企业、省级专精特新企业、国家级专精特新小巨人,这些企业在业务特点上都有着鲜明的资源配置倾向与能力构建侧重。

首先,专精特新企业的成立时间相对比较长,多数均具有10年以上的成长历程。从企业成长战略的视角来看,这类企业总体上可以说都是沿着自身资源和能力的延长线成长起来的,并据此形成了自己的资源配置侧重与核心能力塑造的战略一致性。

企业做战略规划时,一般会有两种决策假设:一种是外部机会导向,以把握住战略机会为第一决策要义,以发展机会统领后续资源配置与能力发育;另一种是以自身资源和能力为决策出发点,以坚守能力圈与核心资源边界规划企业的成长节奏。

走到今天,当低增长和强竞争这两个商业时代主题摆在广大企业面前时,我个人认为,沿着自身的资源和能力的延长线,做自己最擅长的事情,是相对靠谱的企业成长模式。

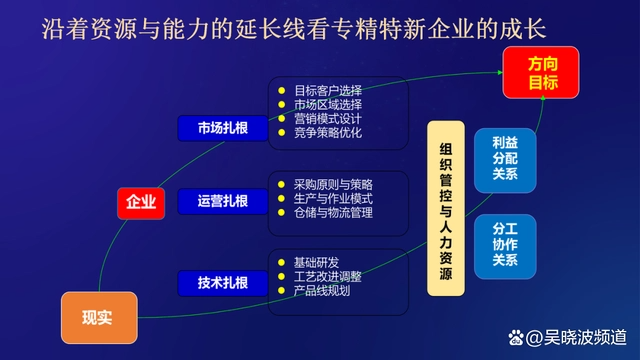

对专精特新企业的战略模式汇总分析,可以看出这类企业大致可以分为三类,从资源和能力的视角看其构建的“战略一致性”各有侧重。

第一类是技术扎根型。围绕着技术投入、技术研发、产品创新的资源配置侧重,并按照从老产品、老客户,到老产品卖给新市场、新产品卖给老客户,最后再创造新产品进入新市场的逻辑来成长。

这类企业的核心竞争力是以技术创新为引领,而技术创新又可以分为三个层次:一是基础研发,解决从0到1的问题;二是工艺改进调整,解决从1到100的问题;三是基于技术和客户需求,做产品线的规划。

第二类是运营扎根型。核心能力是立足于生产制造环节,通过拿土地、盖厂房、买设备、招工人等资源配置与核心竞争力的塑造,最终追求效率和成本的双优解。

第三类是市场扎根型。围绕客户需求、渠道、品牌等相关核心资源,提高企业的网络覆盖、流量运营、市场渗透等,进而实现对客户的有效影响。

那么,在低增长强竞争的时代,专精特新企业面向未来,通常可以有两种发展模式,即前向一体化和后向一体化。

如果是以生产制造立身,就沿着技术研发、创新提升的路线向上走;如果要往下走,就要和渠道、合作伙伴、用户紧密衔接,走进客户的内在价值链体系中,这同样也是一种商业模式。

中小企业直接融资的春天终于到了

企业之间的竞争不再是简单的产品竞争,本质上是一个产业链条和另一个产业链条之间的竞争,甚至是一个产业生态和另一个产业生态的较量。

对于绝大多数的中小企业来说,孤零零地成长是不太现实的,更多的是进入到一个产业链条,围绕着一个大企业或者大集团成为其生态体系中的一个组成部分。

在这样的生态体系中,中小企业既要有独特的存在价值,又要有不被踢下牌桌的能力。而现实是在它们成长壮大的过程中,往往面临着融资难、融资贵、融资慢的问题。

今天,讨论中国制造业的基本盘,我们无法回避这一庞大的中小企业群体的健康成长。其中,重点解决融资困难是非常重要的一环。

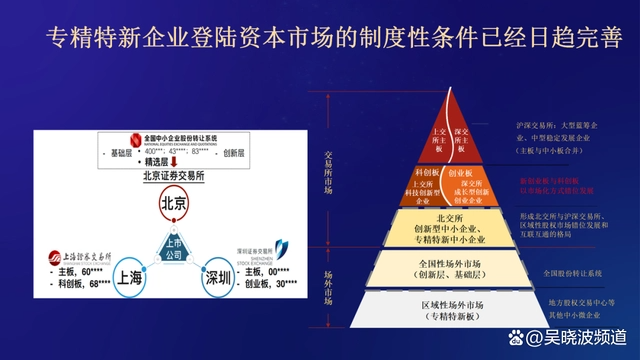

自从北交所推出,以及日前证监会和工信部发文在省级区域股权交易市场设立专精特新板,加上之前的上交所科创板、深交所创业板,一系列的多层次资本市场制度性安排,可以说为优质中小企业的直接融资打开了更为顺畅的资本通道。

总体来说,虽然专精特新企业登陆资本市场的制度性条件已经日趋完善,但并不是说企业进入资本市场之后估值就一定会高,这还要取决于企业本身的经营质地和发展能力。所以,现实问题来了,资本市场如何给予企业资本估值?

答案由两个维度组成:一是企业实实在在的经营数字,二是企业的战略定位、商业模式、核心竞争力、关键成功要素带来的对企业成长性、盈利性、安全性的认可。

企业资本价值的两个支撑:

行为预期和结果预期

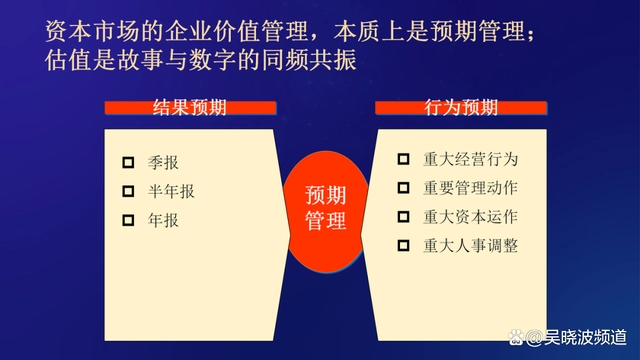

资本市场的企业价值管理,本质上就是对预期的管理。就像美国估值大师达摩达兰说的那样,“估值=数字x故事”,资本估值就是数字和故事的同频共振的结果。

那么企业向资本市场传递什么样的信息,用什么数据、什么事实才能赢得资本市场的注意和对企业价值的认可,甚至对企业有一个高期待值,就显得非常关键。

我个人认为,预期管理至少有两个层次:

第一个层次是行为预期。例如企业尽管没有值得津津乐道的财务数据,但是所设定的产业发展模式、成长路径安排,股东结构优化、资本运作等相关事项,都一一做到了,也就增强了资本市场对企业成长与发展的信心,那么资本市场对企业就有足够的想象空间与期待值。

第二个层次是要有结果预期。企业故事讲得再好,也仍要把经营结果用数字和货币表现出来。

行为预期和结果预期构成了资本市场对企业价值认可的两个支撑。

结果预期里至少要有企业财务报表,无论是季报、半年报还是年报这种相关的预披露或披露,都会引起资本市场对企业期待值和看法的变化。

而企业经营管理动作、资本运作动作、人事调整等,也都会蕴含着投资人对这家企业未来成长性、稳定性、安全性或盈利能力的预期。

比如说财务总监经常换,那么资本市场如何确信你的企业是稳健安全的?这类变动从治理层面、人事稳定性和业务特殊性上,都会传递出不一样的信号。

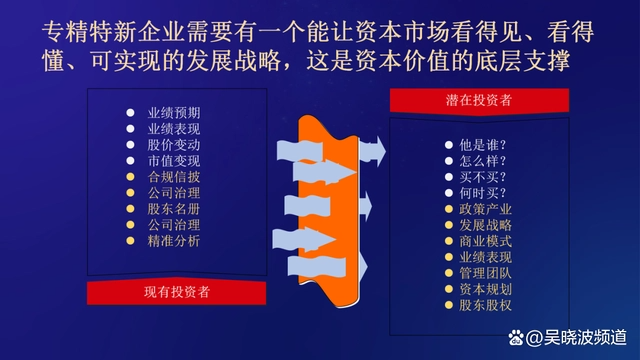

如果现有的投资人已经成为了企业的股东,那么他会关注你的业绩预期、业绩表现、股价变动、市值表现,透过这些结果,他还会看企业合规和信息披露的规范度,以及股东结构、相关的资本动作等等。以上种种事项,都会给现有的投资人传递一个信号,表明这是一家合法合规做事的企业。

企业到底怎么样,最终还是要拿实实在在的财务数据和事实来表达出来的。在企业向投资人表达自己独特的资本价值的时候,国家的政策和产业导向、企业的发展战略、商业模式、财务表现、管理团队的稳定性等维度,都会直接或间接地被表达出来。

因此,提升上市公司发展质量,除了要搞好经营管理、规范治理、踏踏实实做好主业外,还要充分地和资本市场沟通,让资本市场的相关利益者认可企业的成长价值和未来的发展空间。

在这个过程中有三个重点:第一是怎么去响应和回复监管机构,第二是怎么跟投资者表达企业的战略模式、核心能力和关键成功要素,第三是找到能直接影响和决定资金投向的人,进行深度地交流和沟通。

总结一下

第一,专精特新企业,要围绕着自身的资源和能力的延长线,构建自己的成长模式、规划自己的成长路径,最终可以实现以数字和货币表达出来的经营管理结果,并在此基础上,借力资本市场的制度性红利,赢得资本市场对自身的资本价值认同。

第二,让资本市场相关利益者,尤其是投资机构、研究机构、监管机构等认同企业的资本价值,首先要有行为预期管理,从思维认知到行为方式有着内在的资本价值逻辑的一致性;其次要有结果预期,从预披露到业绩兑现,以及经营管理过程中的里程碑节点确认,都需要一并考虑并以数字说话。

总之,专精特新企业登陆资本市场,需要有一个能让资本市场看得见、看得懂、可接受、能实现的发展战略,这是企业价值的获得资本市场认同的底层支撑。

最后,祝愿广大的专精特新企业,走好、走稳资本市场道路,实现高质量发展。