巴菲特、芒格眼中的中国:慧眼识珠挖到富矿 A股少点投机会更好

导读:本周末价值投资的先知又将在奥马哈开讲,对于中国投资者而言,自然也格外期待能够在市场动荡期得到一些老前辈的点拨。

本周末伯克希尔年度股东会将在奥马哈再度上演,其中由巴菲特和芒格亲自坐镇的问答环节,也是全球投资者一整年里唯一一次能够聆听两位投资导师长时间阐述投资理念和回答人生问题的机会。

当然,对于正在经历“3000点保卫战”的A股股民而言,自然也希望能从长期价值投资旗帜的最新表态中寻找长期持有好公司的信心。虽然伯克希尔对中国市场的投资并不算多,但先后在中国石油和比亚迪上各赚数十亿美元,也令中国股民对“奥马哈先知”多了一份敬仰和好奇。

这种情绪自然也延申到了股东会的现场,这些年来有大量来自中国的投资者询问两人对中国市场的看法。从这些年两位老人的回答中,也能看出中国经济地位的跃升和资本市场的起起伏伏。

看好中国持续扩大开放

随着伯克希尔在中国石油H股豪赚277亿港元,外界也对股神的保险帝国是否会拓展对中国市场的直接投资充满了好奇。

巴菲特本人早在2008年的股东会上明确表示,其实已经研究过中国和印度市场的保险业务,但当时这两个国家的保险公司外资持股都不能超过25%。在交易中,伯克希尔总是希望能拥有尽量多的股权和对公司的控制。

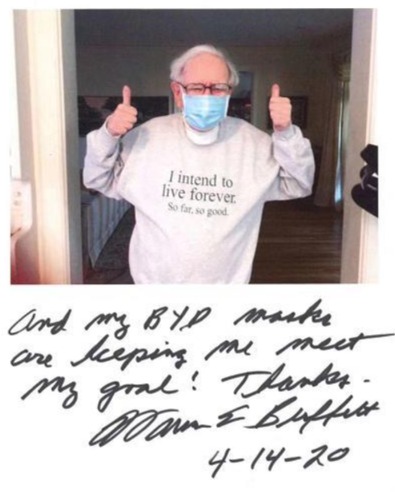

话音刚落,巴菲特就在芒格推荐下买入比亚迪的股票,并重仓十几年至今。除了再度给伯克希尔带来数十亿美元的盈利,也在2020年美国疫情爆发初期给股神送来了产自中国的口罩,巴菲特也笑称“比亚迪正在帮助他实现永远活下去的梦想”。

(来源:社交媒体)

当然,巴菲特在中国市场直接买下保险公司的愿望直到2019年后才有了可能性。从那年开始,中国监管启动了一系列金融市场的开放政策,其中也包括放开外资保险公司的控股比限制。

所以“投资中国”的话题在2019年的股东会上又被抛给了巴菲特和芒格。芒格首先开玩笑地表示伯克希尔的业务在中国早已“遍地都是了”——指的是公司旗下的DQ冰淇淋店。随后两人也承认在中国的投资并不算多,但也强调中国的市场体量对他们来说是一件好事,因为伯克希尔这个规模的资金只能把精力集中在约15个市场。

随着近些日子伯克希尔频频开始购买资产,是否会提及来中国寻找价廉物美的资产,也是股民们值得期待的话题。

中美做生意好处多多

虽然近几年来中美关系不时有一些摩擦,但身为多次访华的投资人,巴菲特和芒格也多次表达“和则两利”的观点。

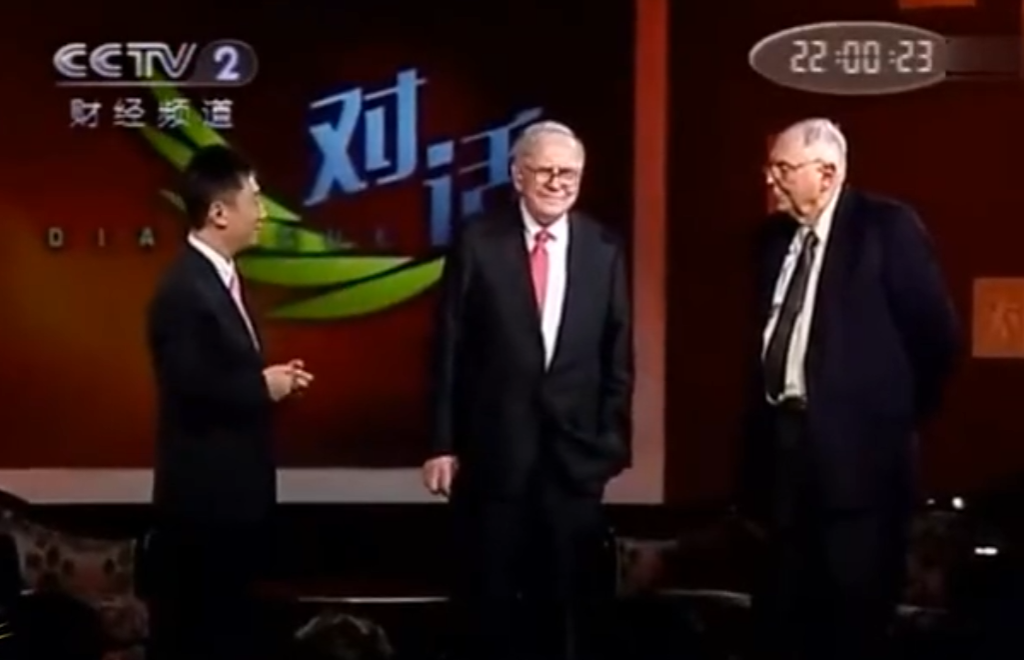

(巴菲特、芒格2010年访华期间接受央视专访,来源:央视)

在2018年的股东会上,巴菲特表示中美两国将成为地球上的两个超级力量,在经济等多个领域都是如此,这种情况将延续非常长的一段时间,事实上两国之间也有许多共通的利益。

股神表示,与许多大型经济实体一样,时不时出现摩擦很正常,但只要全球维持贸易就是双赢的局面。中美两国本来就是全球贸易中最重要的两个因素,同时世界上还有许多其他国家也受到两国关系发展的影响。

巴菲特具体表示,在1970年美国的进出口均为GDP的5%,但在2018年前后,美国的出口占GDP 11%,进口则达到14.5%。虽然贸易逆差太大并不是好事,但用一些支票就能换来大量商品并不是一件坏事。同时在贸易上的逆差也会成为投资上的盈余,这些钱将用来购买美国国债和美国资产。所以在好好做生意的情况下,各方都能从中获利,但即便有争议,底线是不能因为贸易上的意见牺牲掉全世界的繁荣。

长期看好中国的芒格也附议道,作为一个长期身陷贫困的国家,吸收先进技术和超高储蓄率自然会使他们比英国、美国这样的成熟经济体发展更快。这就是眼下发生的事情。芒格认为,两国将足够聪明地意识到,最不应该做的就是对对方怀有任何恶意。

建议投资者专注本土市场

在2018年回答中国股东“如何打理10亿美元级别的投资组合”时,掌管数千亿美元股票和现金的巴菲特表示,虽然他肯定倾向于在美国本土市场找机会,但他也不可能完全无视新兴市场的机会。

巴菲特回忆了数十年前购买韩国股票的回忆后表示,如果投资者不能在美国、中国、英国等熟悉的市场找到机会,那在其他市场也不太可能。因为有时可能会觉得是一个不错的机会,但这个游戏本身和你熟悉的完全不一样。不过对于伯克希尔来说,我们的问题是体量(太大),而不是地域因素。

巴菲特也拉着芒格补充道,投资者会在中国找到很多机会。中国是一个庞大且年轻的市场,通常而言随着市场年份增加会逐渐转向效率。日本股市在早些年也出现过很奇怪的情况,认股权的定价非常不合理,但这都是三十年前的事情了。市场在发展的过程中的确有可能会出现一些非常奇怪的事情。

点评A股投机氛围

虽然巴菲特和芒格在评论中国时通常会比较积极,但的确两人也对中国A股发表过一些建设性的批评意见。

在2017的股东会上,曾经有投资者问巴菲特:如何在中国传播价值投资的理念,以对抗投机情绪。

巴菲特表示,凯恩斯在1936年的书(《就业、利息和货币通论》)中就写过投机行为和危害性。在市场中也很有可能出现投机交易猖獗但被证明行之有效的时候,人们可能会对市场中的投机行为感到非常兴奋。没有什么比那些智商比你低30分的邻居做股票却发财的事实更令人痛苦了。

相较于已经存在几百年的市场,处于早期状态的市场更会有投机的倾向。市场本身也有赌场的特性,特别是看到身边的人变得富有时会更具吸引力。那些没有经历过经济周期和狂野投机后果的人更倾向于这类交易。

即便在美国,格雷厄姆很早就宣扬价值投资的理念,但当市场变得火热时,许多人不仅会投机,他们做的事情甚至可以称之为赌博。中国是一个更年轻的市场,但市场获得广泛参与时,可能在这方面有一些非常极端的经历。

当然芒格对A股也发表过更严厉的批评。在2015年5月的股东会上,他表示历史上中国人一直很有企业家精神,同时在有机会的时候也会赌得非常凶。这种个性也创造过中国股市的剧烈波动。当然中国投资者能够念着价值投资,而不是一轮一轮被卷入投机的浪潮会更好一些。如果中国有更多的伯克希尔,对这个国家也是一件好事。

巴菲特也在一旁“补刀”称,在一个投资者常常会过于乐观、或过分悲观的市场中,常常会有赚很多钱的机会,但对社会来说并不是一件好事。伯克希尔曾经经历过许多这样的时刻,最夸张的是在1973、1974年期间,许多股票实际上要比次贷危机时还便宜。市场的剧烈波动并没有意义,但这就是人的行为,而且他们会一直这么干。

巴菲特建议,对于年轻投资者来说,不妨退一步,把买股票视为购买生意,在它们非常便宜的时候买入。不要去管电视上的专家说了什么,或者看到什么样的文章。如果顺利的话,当人们极度疯狂的时候再卖掉它。如果能够控制好情绪,投资并不是一件太需要智商的事情。中国市场或许更容易受到投机影响,但这也应该产生更多的机会。

就在巴菲特说完这番话后,沪深300指数次月触及5380点后启动了一轮下挫,短短半年内就跌破了3000点。然而在这轮调整中也涌现了大量的机会,指数本身也在去年年底创下5930.91点的历史新高。