休闲零食“严冬”已至,头部品牌集体负增长

导读:“吃”,这一原本能穿越经济周期的类目,已难以掩饰发展危机,不仅是餐饮行业集体折戟,休闲零食企业也步入了严冬。“皮之不存,毛将焉附”,以休闲食品赛道营生的原材料生产、加工工厂、经销商、零食渠道等产业链群体,也将受到冲击。

文 | 鲸商

作者 | 王晓萱

冲击“辣条第一股”的卫龙于近日更新了招股书。这是继2021年5月、11月及2022年6月后,卫龙第四次递交招股书,好在终于获批,将于2022年12月15日在港交所主板上市。

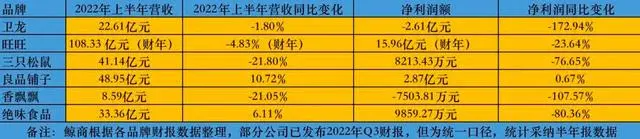

但卫龙交出的最新成绩单,实在有负众望了。其招股书显示,2022年前六个月,卫龙录得收入22.61亿元,利润亏损2.61亿元。

此外,旺旺、周黑鸭、三只松鼠、绝味食品、良品铺子、香飘飘等头部休闲零食品牌,它们发布的二季度、三季度报表都已出现业绩下滑的迹象。

“吃”,这一原本能穿越经济周期的类目,已难以掩饰发展危机,不仅是餐饮行业集体折戟,休闲零食企业也步入了严冬。“皮之不存,毛将焉附”,以休闲食品赛道营生的原材料生产、加工工厂、经销商、零食渠道等产业链群体,也将受到冲击。

整个行业危机,既有消费市场遇冷的外因,又有企业经营受阻的内因。不管是品牌还是渠道,抑或是服务商,都到了看清本质、迎接变革的时刻。

严冬已至,头部品牌在劫难逃

大环境的波动,是休闲零食品牌亏损的原因之一。落到每个品牌身上,又有不同的表现。

对于利润亏损原因,卫龙解释称,主要是由于与前投资有关的一次性的以股份为基础的付款,部分被其毛利于同期由人民币8.50亿元增至人民币8.62亿元所抵销。

与卫龙类似,一同出现利润下滑的还有旺旺集团。在旺旺发布的2022财年上半年业绩。截至2022年9月30日的6个月,旺旺营收108.33亿元,同比下滑4.83%。其中,占旺旺营收近半的乳品及饮料类收益下跌 13.2%,且旺仔牛奶收益下降13.9%,饮料及其他类收益下降2.1%。

对此,旺旺表示,这主要是因为今年疫情多发,导致供应链受到影响及终端动销放缓,部分面向终端消费者的渠道也深受疫情影响。

除了卫龙、旺旺,综合性休闲零食品牌三只松鼠也不好过。今年前三季度,三只松鼠实现营收53.33亿元,同比下降24.57%;实现净利润9349.96万元,同比下降78.86%。

三只松鼠解释道,公司因阶段性战略转型致使收入阶段性波动,同时加大坚果品类宣传力度增加费用所致。

然而,三只松鼠在分销改革和线下门店优化中的损耗更大。过去几年,因疫情以及线上线下定价问题,让不同渠道价格打架的现象,进而产生库存积压,经销商出走的问题。

与此同时,业绩下滑的三只松鼠也同样遭到资本抛弃。自2020年7月三只松鼠股票解禁后,其第二大股东IDG资本旗下子公司NICE GROWTH LIMITED(下称“NICE GROWTH”)进行了多次减持。到今年10月27日,NICE GROWTH对三只松鼠的持股比例仅剩12.57%,已变为该公司第三股东。

与三只松鼠往日争得你死我活,现在同命运的良品铺子,也正在经历收入下滑与股东减持。其发布的2022年三季报显示,前三季度公司实现营业收入70.03亿元,同比增长6.61%,净利润2.87亿元,同比下滑8.8%。

高领资本自2021年2月末,首次抛出对良品铺子的减持计划,后又进行了两次减持。至今年11月18日,高瓴累计对良品铺子减持782.20万股股份,持股比例降至5.56%。待此次第四轮清仓减持计划完成,其将彻底退出良品铺子股东之列。

几家头部品牌的现状已是如此,像来伊份、香飘飘等第二梯队的品牌,就更不好过了。

来伊份在2022年前三季度营业收入为32.5亿元,净利润7070万元,但第三季度净利润为-3980万元。由于销售额增加的情况下,品牌推广费支出减少,营销费用支出减少,相比于去年亏损的9553.44万元,今年算有所收窄。

曾经能“绕地球转40圈”的香飘飘,2022年上半年营收8.59亿元,同比下降21.05%;净利润亏损1.29亿元。

可以看出,危机信号已遍布所有休闲零食品牌。

面临内外“双重压力”

休闲零食品牌纷纷利润下滑,主要因为内外交困、新老交替。

外部因素主要为疫情、经济环境变化,消费动力疲软,消费者需求多元化,消费渠道高度碎片化等。内部原因则是主推产品销量下滑,管理制度老化,改革试错成本较高等因素。

辣条一哥卫龙就是典型代表。其主要产品为调味面制品(即主要为辣条)、蔬菜制品、豆制品及其他产品3大类别,但一直难以摆脱对调味面制品的重度依赖。

过去3年,其调味面制品的营收占比都在60%以上,但呈现下降趋势。根据招股书,辣条这一品类在2019年到2021年分别占卫龙总营收的73.1%、65.3%和60.8%,2022年上半年进一步降至59.3%。

为摆脱依靠单一产品的境况,卫龙将品类拓展到蔬菜制品和豆制品等品类,推出了包括“风吃”“亲嘴烧”“魔芋爽”系列等多种品牌。其中,魔芋爽已成为卫龙继大面筋之后的又一大单品。

魔芋爽所代表的蔬菜制品,于2019年、2020年、2021年以及截至2021年及2022年上半年,营收分别占总收入的19.6%、28.3%、34.7%、34.4%及36.2%。

如同对单一品类的依赖会对品牌发展不利一样,依赖单一渠道也是如此。集中于线上渠道的三只松鼠,因渠道改革和更多营销投入,让业绩承压。

此前,三只松鼠线上营收占比在95%以上。如今通过渠道分销改革,对线上线下进行均衡布局。2019年到2020年,三只松鼠为弥补线下缺失,开始疯狂开店。

2020年时,三只松鼠投食店、联盟小店的门店量分别增至171家、872家,但到今年上半年,两者数量减至85家和780家。三只松鼠的创始人章燎源将自建店铺的失败归结于主流渠道的挤压。这意味着,三只松鼠渠道的协同改革还有很长的路要走。

此外,卫龙、三只松鼠的负面舆论同样不少。不少消费者仍认为卫龙是垃圾食品、地沟油所制。三只松鼠也因食品安全问题频被点名。今年5月,国家市场监督管理局发布了关于20批次食品抽检不合格情况的通告,其中,三只松鼠1批次开口松子产品过氧化值(以脂肪计)超标。

不过,无论是产品单一缺创新,渠道单一缺布局,还是食品安全隐患较大,都能映射出休闲零食品牌在不断内卷,产品同质化严重,且面临巨大挑战的趋势。在不缺“新人”的零食赛道,这些传统休闲零食品牌,转型步伐得加快了。

从休闲零食发展脉络来看,近年来很多夫妻老婆店、杂货铺、便利店以及新兴起的即时零售等渠道抓住零食“多、快、好、省”的特点,不断演进商业模式,积极拥抱同城即时零售。

而2022年以来,新兴坚果炒货连锁店开始受到资本关注。今年9月15日,由美团龙珠、启承资本共同投资“薛记炒货”宣布完成6亿元A轮融资。薛记炒货定位现炒,由瓜子、栗子大单品为主,在2020年因奶枣、冰镇绿豆糕、酸奶柑橘片等网红产品进一步让品牌为更多消费者熟知。

紧接着,新鲜零食炒货品牌“熊猫沫沫”也完成了战略融资。其品牌在门店现场加工、翻炒,提升产品的安全性、新鲜度和口感,迎合新生代消费群体对零食的高品质需求。

休闲零食界的“只闻新人笑,不闻旧人哭”,正在迫使传统品牌们“背水一战”。

如何熬过严冬,突出重围?

数据显示,预计2022年中国休闲食品行业增速达7.2%,市场规模达1.24亿元,成长为全球最大零食市场之一。相关数据显示,我国休闲食品行业规模以上企业数量有4347家。

其中,体量较大的是市值突破200亿元的洽洽食品;百亿元以上的企业有良品铺子和三只松鼠;而盐津铺子、来伊份、甘源食品和好想你的市值均在百亿元以内。

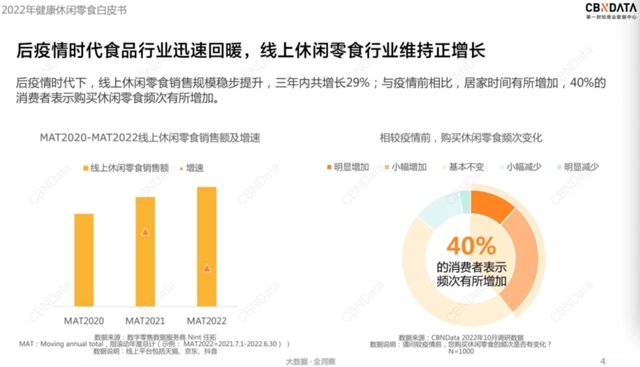

并且,后疫情时代食品行业在准渐回暖。40%的消费者认为对零食的购买频次增加。众多新老品牌如何继续“分蛋糕”,就要开展新一轮的博弈了。

首先,在产品层面,卫龙、三只松鼠、旺旺、香飘飘等品牌亟需根据更细分的人群、特定场景,满足消费者多元需求。

卫龙一般每年开发1到2款以上的新品推向市场。其在招股书中表示,品牌目前正在研发的产品已超过4款,计划于2024年推出新的蔬菜制品,并于2023年至2025年推出新的豆制品及其他产品,包括豆制品、肉制品及代餐产品。

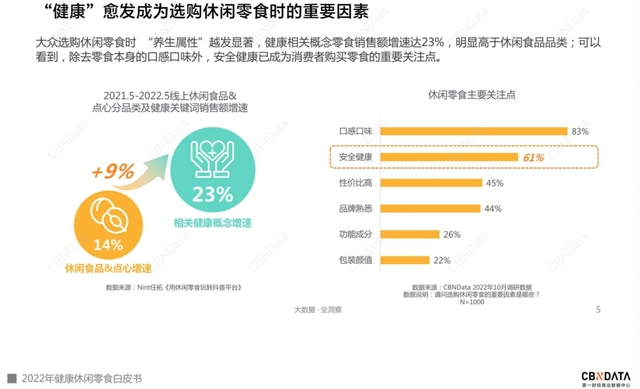

更需要注意的是,在过去一年里,与健康概念相关的零食销售额增速高达23%,远高于普通休闲食品的14%增速。

消费者除了关注休闲零食的口感口味,更关注产品的健康问题。为了兼顾好吃、健康的平衡点,卫龙需要摆脱“不健康”“油炸食品”等刻板印象。

卫龙在上海环球港举办了首届辣条节,其在活动现场模拟辣条生产过程,让消费者可以围观卫龙辣条的诞生过程,并DIY自己喜欢口味的辣条。不过,能否让各年龄段的消费者买单,还需要卫龙少出现在“被投诉”的315晚会或媒体报道之中。

围绕着坚果产品的三只松鼠,推出了“量贩坚果”、“A+坚果”、“7日鲜每日坚果”,并升级坚果量贩MAX装。为了满足消费者多元化需求,其开发了37款定量装、55款经销散称专供系列产品,以及59款小鹿蓝蓝经销线下专供系列产品。如此一来,或许能缓解三只松鼠对单一品类的依赖。

在渠道上,其宣称已正在布局全国重点批市和县级下沉市场,备战年货旺季,累计与885家经销商建立品牌授权经销合作。只是效果仍不尽人意。

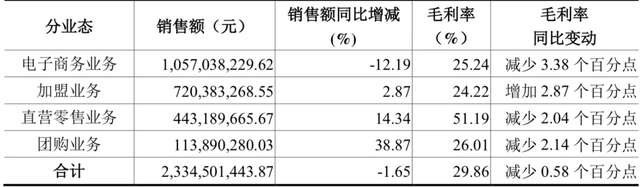

而良品铺子的渠道分布相对平衡。根据其第三季度报表显示,主要经营数据公告显示,电子商务业务实现销售额10亿元,同比下滑12.19%;加盟业务、直营零售业务以及团购业务等三项线下业务实现收入12.77亿元,同比增长9.19%。

可以看出,线上线下融合,避免价格战,打通传统线下渠道与同城即时零售,能让品牌走得更平衡。

总体而言,如何针对细分人群、场景,进行产品创新迭代,多元化渠道布局,正成为考量休闲零食品牌综合实力的“新试卷”。如何用低成本学好“新课程”,是他们的焦虑所在。消费市场和资本市场,会在几年后给出答案。