餐饮业“冰火两重天”:一边密集上市,一边融资遇冷

导读:扎堆上市的背后,餐饮创始人的心态发生了变化:从最早的不接受融资到有示范效应之后,一起跟风。在国内资本市场,尤其是在2015年前,餐饮上市公司一直都是凤毛麟角。而现在,越来越多的餐饮企业开始瞄准港交所。

六年前从纽交所私有化退市的“乡村基”、初代网红餐厅“绿茶”、日料放题餐厅“上井”……今年以来,国内餐饮企业纷纷密集准备IPO。

扎堆上市的背后,餐饮创始人的心态发生了变化:从最早的不接受融资到有示范效应之后,一起跟风。经营有佳的餐饮企业,现金流并不会差,杨国福麻辣烫、西贝等品牌创始人都曾拒绝过资本融资上市的意向。在国内资本市场,尤其是在2015年前,餐饮上市公司一直都是凤毛麟角。而现在,越来越多的餐饮企业开始瞄准港交所。

从上市要求来看,港股相对A股门槛较低,也有利于布局国际市场,另一重要的因素在于,餐饮行业也迎来了自己的发展周期。

进入千禧年后,国内餐饮行业迎来了三波上市潮。

第一波是在2007年到2008年前后,味千中国、全聚德分别在港股、A股上市;2015年开始,新三板成为餐饮行业十大热词之一,2016年到2018年间,百胜中国、绝味鸭脖、周黑鸭、广州酒家、海底捞也在港、A股竞相上市。

从2021年开始,捞王、绿茶、老娘舅、老乡鸡、蜜雪冰城、紫燕百味鸡相继披露上市计划,随着“新式茶饮第一股”奈雪、“小酒馆第一股”海伦司、“预制菜第一股”味知香的上市,2021年被称为是餐饮企业在国内的上市元年。

而2022年的餐饮行业,则在上演“冰火两重天”。

已经迈向资本化进程的餐饮企业,开始纷纷加快了上市节奏。但另一边,消费投融资环境持续降温,去年被投资机构关注的连锁餐饮公司,今年开始遇冷,且鲜被资本再度出手加注。

上市能不能讲出新故事?

菁财资本创始人葛贤通对钛媒体APP表示,随着基础设施的发展,餐饮企业单店模型可复制性增强,SaaS系统和供应链平台完善与普及,财税也在规范化,再加上资本的推动,当前餐饮企业上市的必要性和可能性都在提高。

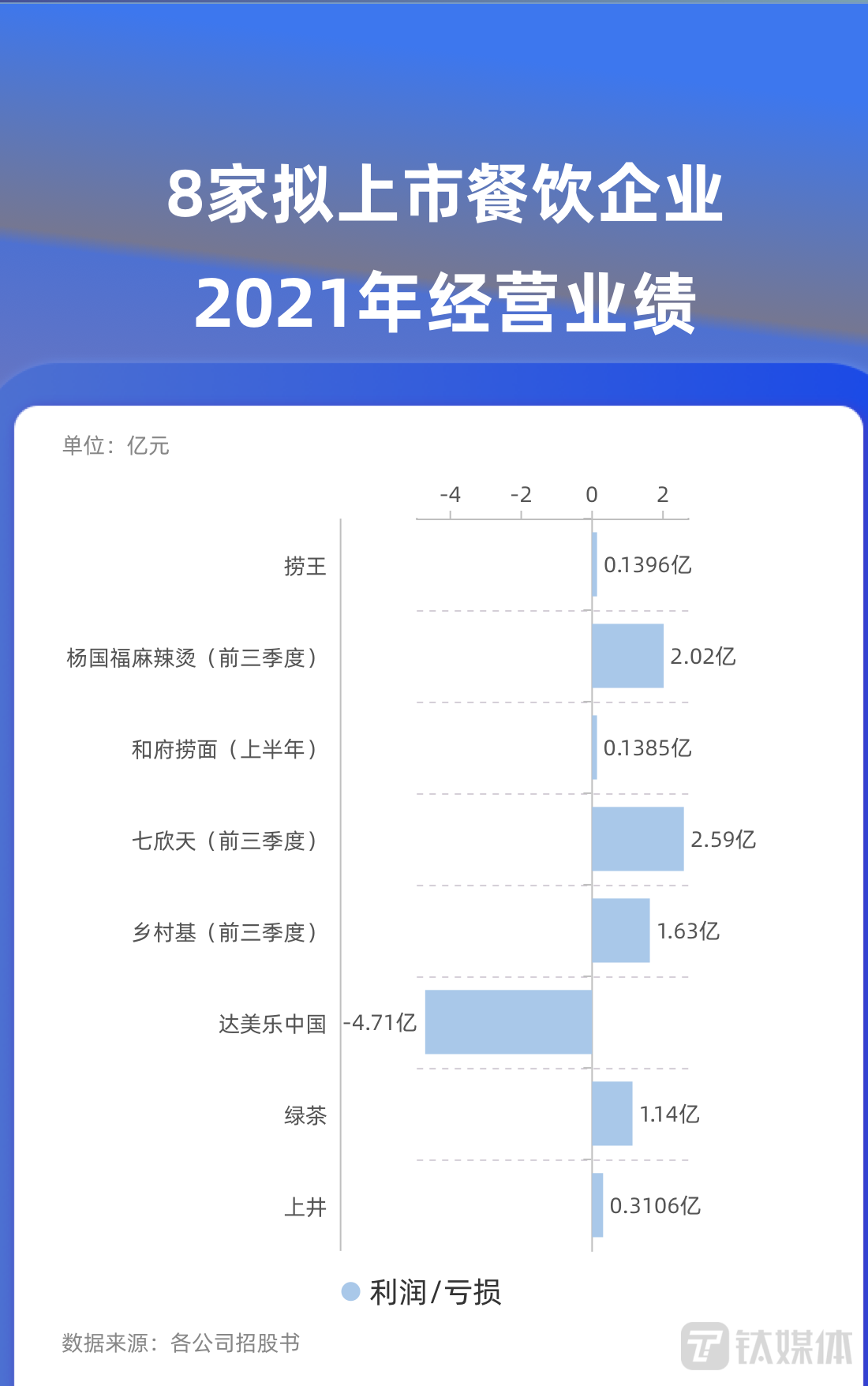

在今年的餐饮企业上市潮中,营收最高的为乡村基,去年前三季度收入为34亿元;利润最高、最能赚钱的是火锅正餐七欣天,去年前三季度的净利润达到2.59亿元,其次是另一家火锅正餐捞王和杨国福麻辣烫;而达美乐中国则亏损了近5亿元。

有投资人向钛媒体APP指出,最近这一波上市的企业很多也是受到疫情影响,缺少现金流,叠加背后资本的推动——投资机构的资金也会有一定时间限制的退出期。再加上很多企业都签订了对赌协议,企业不上市,资本没办法退出。

无论曾经的“初代网红餐厅”绿茶,已经18岁的日料品牌上井,还是抢跑老乡鸡、想要拿下中式快餐第一股的乡村基,都在试图讲出上市增长的新故事。

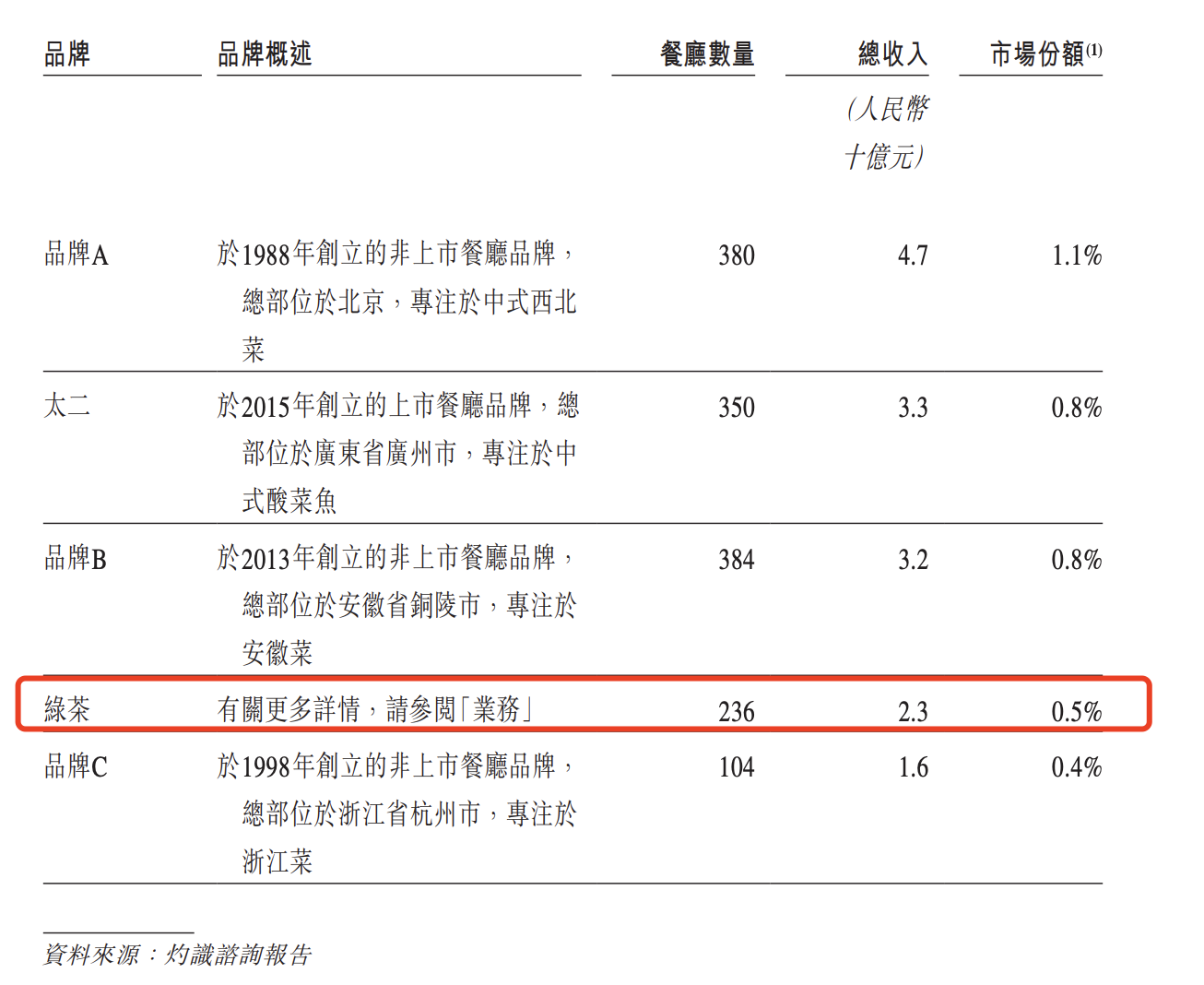

3次冲刺港交所2次被拒的绿茶,曾经是初代的网红餐厅,凭借人均50元以下的高性价比单客价和面包诱惑、烤鸡等招牌菜品吸引过众多年轻人打卡。2021年,拥有236家餐厅、营收达到23亿元的绿茶品牌餐厅,在中国休闲中式餐厅市场的市场份额为0.5%,排名第四。

图片来源:绿茶招股书

具体营收和利润方面,2019年-2021年,绿茶集团的营业收入分别为17.36亿元、15.69亿元和22.93亿元,净利润分别为1.06亿元、-0.55亿元和1.14亿元。

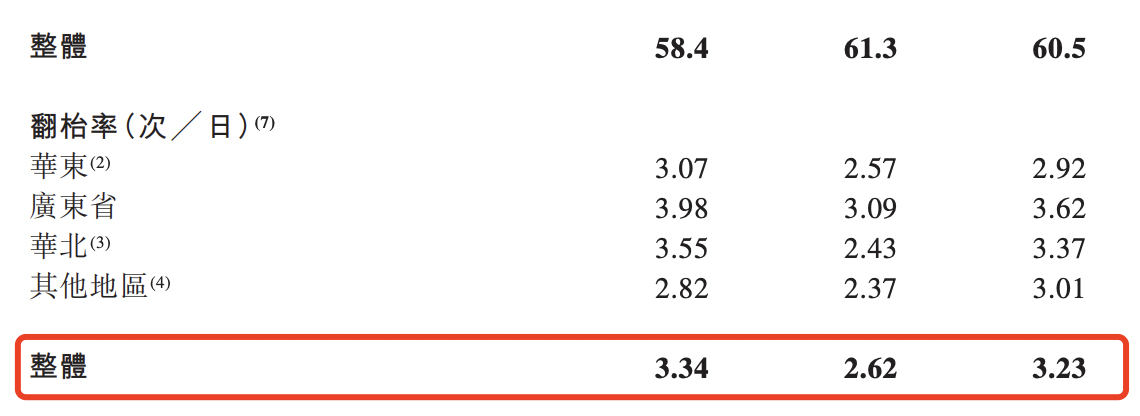

创始人王勤松曾在采访中透露,一天翻台率4次是保本,每天的翻台率上限是7次。如今翻台率难逃下滑趋势。从2018年-2021年,翻台率分别为3.48次/日、3.34次/日、2.62次/日、3.23次/日。

图片来源:绿茶招股书

在绿茶门店的公开厨房可以看到,很多食材与设备是在使用预制产品。招股书披露,绿茶将菜品的大部分制备过程分配予该等第三方加工食品公司的高度自动化设施。因此,在为顾客上菜前只需在餐厅对第三方食品加工公司所供应的食品进行相对较少的标准化制备工序,简化厨房操作。

目前,绿茶大部分招牌菜均涉及第三方食品加工公司制备的半加工食品。例如,招牌菜绿茶烤鸡仅需要厨房员工将预先腌制好的鸡放入烤箱烘烤一段时间便可上菜。

一位绿茶餐厅的门店员工告诉钛媒体APP,他们现在在做餐后消费者的口味调研。绿茶灵活的供应链安排支撑着高度标准化、新品的快速推出及可拓展的业务模式。但在更加注重菜品口味的餐饮实体店,菜品的锅气直接影响着味道,半加工食菜品提高着厨房员工的操作效率,很可能带来难以保持菜品“锅气”的难题。

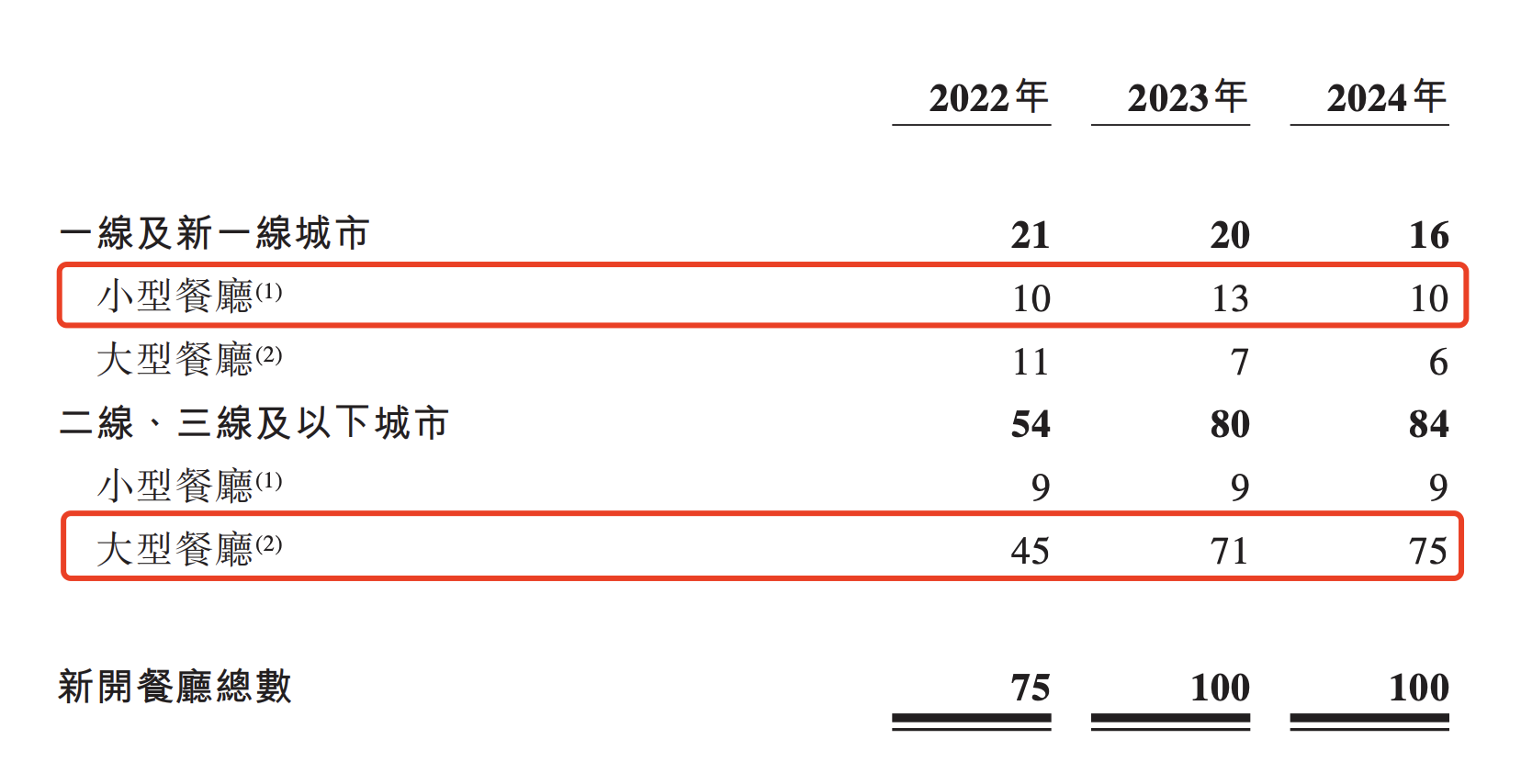

绿茶急需上市来实现未来持续扩张的战略和野心,它将未来的目光瞄准了二线及以下城市。招股书披露,绿茶计划建设半加工食品设备、扩展餐厅网络并扩张下沉市场——2022年-2024年间,计划每年开设75家-100家新餐厅。

图片来源:绿茶招股书

其中开设在一线及新一线城市的新门店约58%为小型餐厅,而在二三线城市中约88%为大型餐厅,且79%的新门店将布设于低线城市,并预计2025年,正式面世全新的绿茶零售产品。

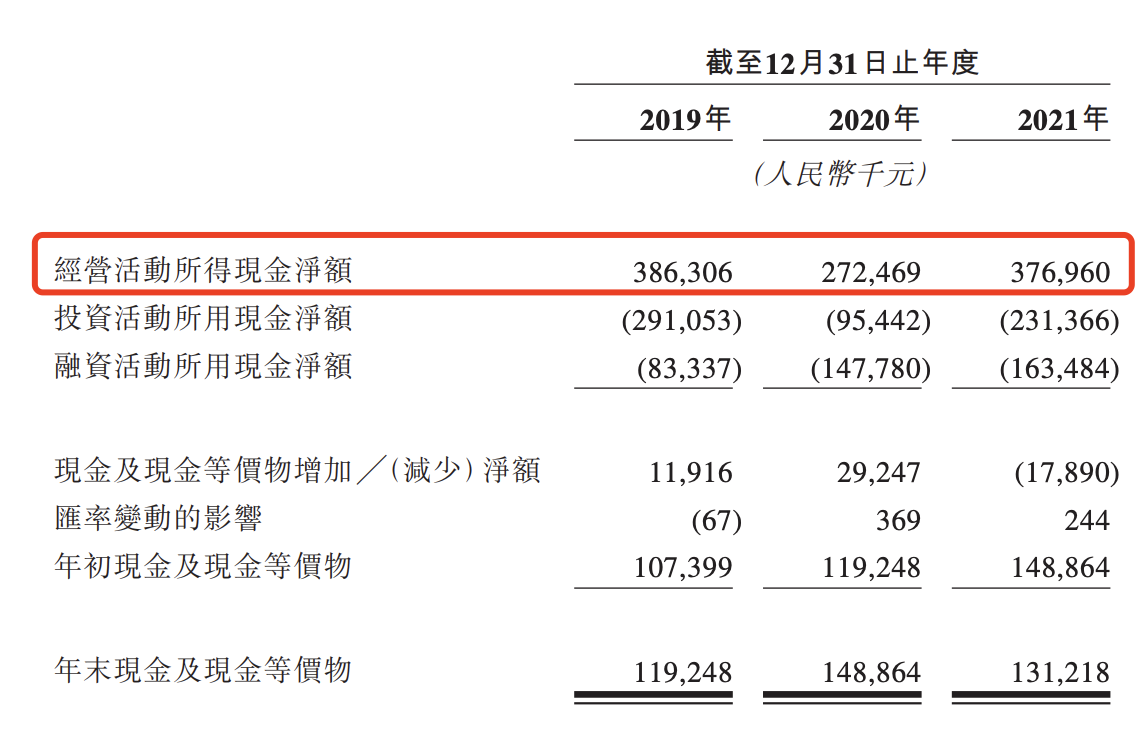

从现金流来看,2019年、2020年及2021年,绿茶分别录得经营活动所得现金净额3.86亿元、2.73亿元、3.77亿元,持有的现金和现金等价物分别有1.19亿元、1.49亿元和1.31亿元。

绿茶在招股书中表示,每间新开餐厅所需成本估计为320万-370万元。而2022年-2024年将新增的超过200家餐厅,如果以最低320万的开店成本计算,仅2022年开店成本不低于2.4亿元,三年开店成本也不会少于7亿元。

图片来源:绿茶招股书

同样想在港股上市的日料放题餐厅品牌上井,在国内的的日本料理放题餐厅市场份额排名第一,开店速度和数量相对较缓,2004年成立,到2018年开了47家店,从2019年初的44家门店到2021年末,在国内只增开了1家。

2019年至2021年,上井的营业收入为3.25亿元、2.47亿元、3.60亿元,净利润为4900万元、1465万元、3106万元。营业收入、净利润在下滑,好在也实现了盈利。

上座率和不到1的翻台率并不高,招股书披露,2019年至2021年,平均上座率分别为63%、59.5%和64.8%,翻台率分别为0.6次/天、0.6次/天、0.7次/天,餐厅平均每日顾客量分别为107人、99人和108人,人均消费为305.8元、275.8元、282.7元。

今年2月,为了吸引肉食爱好者和年轻顾客,上井推出日式放题烤肉及寿喜锅附属品牌俩俩和牛,并表示上市计划将募集资金用于在全国开设新的餐厅,及发展新品牌。

与上井相似的日料放题餐饮品牌大喜屋也曾冲刺港股上市,2019年的营收就已达8.39亿港元,但受疫情影响,暂停了上市计划。

中式快餐成为继火锅类密集上市的品类,老乡鸡去年发布拟上市招股书后,乡村基今年也紧接着提交了招股书,开拓野心并不小——预计2022年将开设约250至290家新餐厅,2023年将开设约340至400家新餐厅。而截至2021年9月底,乡村基在国内拥有1145家门店。

2013年——2015年间,乡村基曾一度陷入至暗时刻。2013年开始全国扩张计划受挫,门店陷入快速扩张,经历了服务下降、口碑变差、客流下降,又为提利润,质量变差的恶性循环,2015年第二季度,旗下335家门店的大米先生净利润仅为60万元。

招股书披露,在2021年前三个季度,乡村基较2020年的净亏损242万元转亏为盈,净利润达1.6亿元,净利率4.8%。但在净利率一般为8-10%甚至超过30%的餐饮业中并不算高,区域性的品牌广泛复制,也要求着更强的渠道建设和品牌营销力作支撑。

去年资本连续加注,今年却“没人投了”

参差多态曾是餐饮行业在2021年一整年的代名词。

调味品、肉类、蔬菜接连涨价的背景下,茶颜悦色、海底捞等餐企闭店收缩,网红餐饮胖哥俩、蜜雪冰城、茶百道、海底捞、华莱士、杨国福麻辣烫被先后曝出食品安全问题被罚。

而资本纷纷加注连锁餐饮,在面类赛道,去年7月,和府餐饮宣布完成8亿元E轮融资,红杉中国给了马记永10亿元估值,遇见小面、陈香贵、张拉拉也接连融资。

去年上半年,烘焙赛道中的墨茉点心局完成融资后估值达到20亿元,虎头局渣打饼行单店估值高达3.75亿元,拥有100多家门店的鲍师傅收到了百亿元估值的投资意向书。而被普遍认为新消费遇冷的下半年,Seesaw精品咖啡、Manner、喜茶等新茶饮和预制菜品牌融资事件也持续接力。

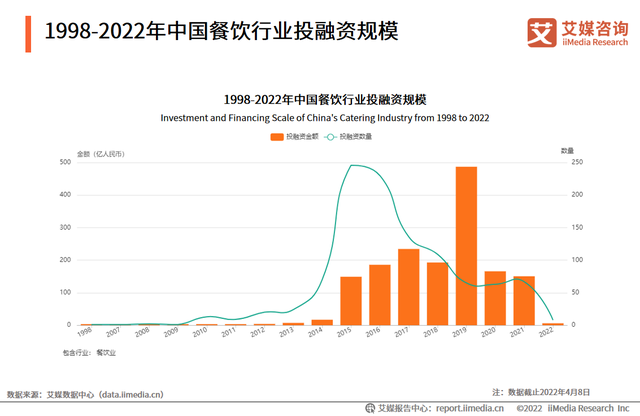

在最近的绿茶、上井接连披露上市计划前,乡村基、杨国福、和府捞面等餐饮品牌就已开始了一波提交上市计划热潮。2021年中国餐饮业投资数量140起,同比上年增涨77.22%。但进入2022年以来,餐饮赛道准备要IPO的更多了,投融资却越来越少。

图片来源:艾媒咨询

为什么投资人都不想投餐饮了?

源于时间差,有些餐饮企业不融资或者融资少直接IPO,绿茶在2008年成立第一家餐厅,到2017年5月,私募机构合众集团旗下的PartnersGourmet投资7063万美元,获得绿茶集团30%的股份,至今仅融资一次。

受各地疫情的影响,最近两个月,整个私募行业融资的事件开始减少。有来自上海的投资人对钛媒体APP表示,他们去年八月才开始摸索餐饮行业,还没投几家,今年过完年刚开始看,就又开始疫情了。“我们现在甚至不投餐饮了,特别是有线下门店的,今年来谈的餐饮项目,我们给的估值直接砍一半。”

另有不愿具名的投资人告诉钛媒体APP,资本目前对餐饮赛道的融资持续减少的背后, 一个最直接的原因是看不到前景,项目好投,但不好退。

从经营角度来讲,受到外在因素影响,餐饮企业的盈利也并不容易。

回顾二级市场上餐饮企业的表现,已经上市的百胜中国、海底捞、九毛九、呷脯呷脯,在上市初时股价向好,如今伴随着业绩下滑,估值和表现惨淡。

“最近很多投资人的压力都蛮大的,受被投企业的经营盈利不佳状况影响很大。”上述投资人对钛媒体APP表示,像本来上半年肯定再搞一轮大的,或者2023年能申报上市的,现在全打乱了。

“未来之路艰难,但只能走下去”

餐饮行业目前依旧不容乐观。“疫情对我们营收的影响是去年比前年还难,大餐饮甚至可能比不过小餐饮的利润率”,有连锁京菜餐厅的店长对钛媒体APP说。

新开的小餐饮店也开始选择逐渐放弃外卖平台这一选项。北京望京一位中式快餐品牌创始人在疫情爆发后的第二年开店创业。他告诉钛媒体APP,他的店铺不到200平,但因为选址和区位占据了优势,客流量不错,但成本费用并不低,仅仅租金和人工一个月就要花费15万左右,而从一开始就没有选择上外卖,而他身边和他一样选择放弃外卖的餐饮初创者并不少,“外卖太累了,而且难挣钱。”

餐饮赛道仍然艰难,翻红的希望,及未来的窗口期到底在哪?

机会也随着更年轻一代生活方式的变革不断隐现。不止一家投资人都对钛媒体APP表示,预制菜就是一个明显的例子,并且目前在二级市场上估值和股价表现不错。

从品类来看,高利润的粉面类曾成为关注重点,去年不止一家拉面品牌收获融资;以爆品思维打法的餐饮企业,也有九毛九孵化出的的酸菜鱼太二和旺顺阁的鱼头泡饼,但类似能够走出来的品牌并不多见。

大型连锁餐饮在看小餐饮和快餐的机会,海底捞从2020年开始推出“十八汆”“捞派有面儿”“乔乔的粉”“苗师兄鲜炒鸡”等快餐子品牌,并在今年开始尝试早餐和盒饭快餐。从2015年就开始推出各种快餐品牌的西贝,对标准化的快餐执念更深。

在粉面、茶饮、烘焙、低度酒等之外的餐饮方向,向企业、政府、学校食堂输送快餐的团餐并不是新鲜概念,却在“闷声赚大钱”。

传统团餐企业索迪斯已经发展数十年。1966年创立于法国的索迪斯,业务已遍及56个国家,2021财年合并营收174亿欧元,折合人民币达约1238亿元。

从1995年进入中国市场,团餐业务是索迪斯中国最大的营业板块,中国也成为索迪斯全球增速最快的市场。在其数百亿元人民币营收中占比高达55%。而在国内,团餐龙头企业麦金地,早在2015年就已实现10亿营收。

艾媒咨询数据显示,2021年中国团餐市场规模为1.77万亿元,目前国内的团餐上市企业并不多,且由于团餐企业的利润相对较低,现金流比较好,对上市并没有那么着急,未来很有可能涌现出百亿级团餐企业。

To C端的餐饮品牌和互联网巨头也盯上了这块肥肉。海底捞近期表示,目前上海至少有50%的海底捞门店在做团餐;顺丰创办“丰食”、美团也已上线“美团社区团餐”服务。

餐饮行业准入门槛不高,竞争逐渐白热化。连锁化是目前餐饮企业做大后普遍的发展趋势,迅速拓店、抢占市场、提高品牌声量后更有机会在一片红海的竞争中存活。

连锁化下的加盟模式比自营模式更易拓店。杨国福就凭借着加盟店+供应链的模式优势,向加盟商销售货品成为主要营收来源,截至2021年9月30日,门店数量达5783家,净利润达到2.02亿元。

在餐饮投融资大降温的背景之下,连锁小吃品牌喜姐炸串,凭借外带+外卖的商业模式和强大的供应链体系,短短3年开出1876家门店,日前获嘉御资本7500万元A+轮融资,而距离第一次融资仅仅只过去半年时间。

随着上井准备赴港上市,细分品类中的日式料理品类的品牌化、连锁化有望成为新趋势,平价日料小店小森日禾近日则宣布获数百万元天使轮融资。去年优客工场并购了平价日料餐饮连锁“晓寿司”,给出了过亿估值。目前晓寿司已近40家门店,薄利多销的模式下,盈利和翻台率并不低,门店翻台率达4.5次。

“尽管餐饮零售利润不高,也没有什么大的爆发力,但是经营发展一般比较稳健,只要建立了一定的渠道优势,生命周期并不短暂。”菁财资本创始人葛贤通告诉钛媒体APP,“而且餐饮企业的现金流一般不错。在美股,餐饮公司就是一个抵抗通胀的现金流产品。”

眼下,拥有完全的产业模式、工业化标准和极致的效率运营的麦当劳已经沉淀了几十年了,而在国内拥有提价权和强大标准化能力的“麦当劳”连锁餐饮企业寥寥无几,甚至可以说是没有。

“国内餐饮公司还是有后发优势的”,菁财资本创始人葛贤通对钛媒体APP表示,五年可能能跑出好几家百亿美金的公司,千亿美金则需要十年之久。从投资方的角度来看,总体上始终报以乐观的态度。

餐饮与零售行业相关的供应链和SaaS平台也在走向资本市场。去年餐饮连锁背后的供应商千味央厨在深交所上市,是肯德基、必胜客、海底捞等餐饮品牌背后的速冻面米制品供应商,而零售SaaS服务商多点Damll近日被传即将赴港股上市。

但是也有不愿具名的投资人告诉钛媒体APP,他们则在二级市场上找对标。像如果没有成长起来的企业,一般不会投,大行业才有机会,小行业做的再好也很难受到关注。

未来的餐饮公司也会不停“进化”。瑞幸咖啡就已经不是传统意义上的餐饮公司,未来各个相关行业之间的界限也会变得越来越模糊。但资本会加速这个传统的行业,使其迎来更大的变革和机会。对餐饮公司来说,未来之路注定艰难,但无论如何都得先走下去。

作者|柳大方