直播新规下,9家主流直播上市公司何去何从?

导读:对比此前监管出台的直播行业管理规范,本次由三部委联合印发的《关于进一步规范网络直播营利行为促进行业健康发展的意见》(下文简称《意见》)更多是在呼应查税风暴,将本次的规范重心放到了税收管理上,仍旧没有露出丝毫动摇行业商业逻辑的倾向。

文/富贵

靴子落地了,虽有些猝不及防,但基本在意料之中。

对比此前监管出台的直播行业管理规范,本次由三部委联合印发的《关于进一步规范网络直播营利行为促进行业健康发展的意见》(下文简称《意见》)更多是在呼应查税风暴,将本次的规范重心放到了税收管理上,仍旧没有露出丝毫动摇行业商业逻辑的倾向。

甚至有多位专家和分析师表示,《意见》对行业的长远发展是有利的。

然而,作为行业景气度先行指标的股价却唱起了反调。

3月30日美股收盘,阿里巴巴跌0.11%、斗鱼跌6.36%、虎牙跌6.67%、挚文集团跌9.43%。另一边,快手股价在3月30日港股收盘时下跌6.24%,4月1日再度下跌1.48%,报收于59.3元(73.1港元)。

站在市场大环境的角度上,这种普跌的股价走向不足为奇,主要原因在俄乌冲突、疫情反弹等国内外大形势剧变引发的资本、金融波动,但若结合主流直播上市公司在近期陆续公布的财报看,这一份《意见》还是起到了推波助澜的作用。

缴税“义务大考”,难在直播打赏

事实上,早在雪梨、薇娅被处罚和曝光时,市场和行业就已经清楚窥见了有关部门整治主播偷逃税乱象的决心,而《意见》的出台则给这份决心构筑了明确且正式的执行后盾。

具体来看,《意见》重点提出了两项规定:网络直播平台每半年要报送主播盈利情况;平台有依法履行税收代扣代缴义务。

这意味着《意见》将强化平台的税收协助义务视为攻克乱象的一大突破口,需要注意的是,据分析师分析,直播打赏的现金流是由平台方收取再分配给公会或者个人主播,而直播带货的现金流应该是先到商家并且存在退货现象。

因此,平台不太可能实现直播带货的税收代扣代缴,电商直播行业的竞争格局不会受到影响。但从股价走势看,阿里、快手以及在去年正式进军电商直播的B站却似乎都受到了波及。

不能否认,这与《新规》引发的一些观望态度存在或多或少的联系,但根本上还要在三家自身探寻原因。

据阿里财报显示,截至2021年12月31日,阿里2022财年第三季度营收2425.8亿元,同比增长10%,创上市以来的季度同比增速最慢;净利润204.29亿元,同比下降74%,而且即便剔除大文娱计提的251亿元商誉减值,依然下降了27%。

更为严峻的是,业务核心中国商业分部收入仅同比增长7%,淘宝和天猫GMV增速连续第二个季度不到10%,其中作为立身之本的淘宝天猫客户管理收入下滑1.3%,迎来了上市以来的首次负增长。

另一边,在李佳琦的官方微信小程序——“所有女生会员服务中心”接入多家电商平台商品链接之后,关于李佳琦出“淘”的种种猜测更是愈演愈烈。

无独有偶,快手和B站的日子也过得不太轻松。

2021年,快手不仅没有做到扭亏为盈,经调整后亏损额较去年同期还同比增长139.7%,而B站的净亏损在2021年创下了新高,同比扩大119%至68亿元。

增收不增利,在这一共有发展窘境之外,快手还有另一重隐忧。

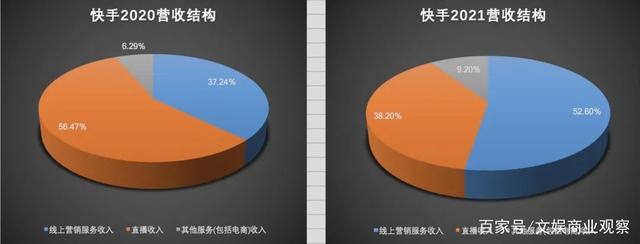

快手的主要收入来源是线上营销服务、直播打赏抽成与包含了直播电商佣金收入的其它服务,而《意见》虽不会给快手的直播电商收入带来太大影响,但由打赏抽成构成的直播收入却势必会有所波动。

表面上看,《意见》没有明确打赏限额的做法给了平台较大的自主权,可平台在限额设置的试错过程中会给自身收入带来多大影响是极难预估的,再结合“3.15”晚会上的曝光、十项“清朗专项行动”上榜以及稍早发布的直播行业管理规范,可以预见,政策层面对直播打赏的监管未来还会进一步加强。

回看快手,尽管线上营销服务收入取代了直播收入成为2021年的营收主源,电商GMV更实现超目标营收,包括电商在内的其他服务业务营收以99.9%的同比增幅成为公司增长最快的一块业务,但快手并没有摆脱“直播依赖”,直播收入的占比依旧高达38.20%。

换言之,快手应对打赏监管变化的底气仍待提高。

消解唯“赏”依赖,“虎鱼”迫在眉睫

但快手不是最焦虑的。

依据财报,较2020年,虎牙2021年直播业务在总营收中的占比虽有所下滑,但仍有89%之多。不仅如此,虎牙连续了16个季度的盈利“神话”被终结,2021年Q4归属于公司的净利润为-3.13亿元,而2020年同期为2.53亿元。

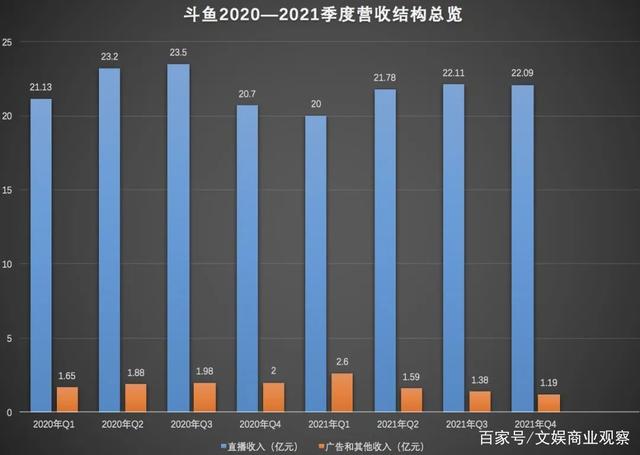

老对手斗鱼2021年Q4的亏损较去年同期有所缩窄,但受连续亏损五个季度的影响,斗鱼2021年的净利润由盈转亏,达-6.2亿元。

在营收结构调整方面,斗鱼依旧没有做出成绩,Q4直播收入在总营收中的占比仍高达94.88%,较上一季度呈现出了小幅上涨的态势。与之相反,斗鱼的广告和其他收入自2021年Q1开始连续3个季度下滑,到Q4仅有1.19亿元。

也就是说,斗鱼比虎牙更缺乏风险抵御能力,但故事的另一侧,直播收入同样在去年Q4营收中占据超90%比重的欢聚集团,却比斗鱼更具想象力。

不同于斗鱼,欢聚集团的主战场在海外,且财报显示,得益于BIGO付费用户增长和平均每用户收入增加,非美国通用会计准则下,不考虑已剥离的YY Live业务,集团在去年首次实现了全年盈利,净盈利1.09亿元。

其次,集团2021年非直播收入全年增长了39%,同时全球多人群组互动社交产品Hago 2021年营收增长54.6%,全球短视频产品Likee也因与爱奇艺的海外合作等全年营收增长97.8%,并实现了广告业务的稳健增长。

欢聚集团的想象力来源于大刀阔斧的转型策略,在2021年实现净利同比增长113.1%的映客也得益于此。

依据财报,从产品划分看,映客2021年的社交产品营收达57.44亿元,占总营收62.6%,直播产品与相亲产品营收分别达到到25.63亿元及6.14亿元,占总营收分别为27.9%和6.7%。

社交产品完全取代直播成为映客的营收支柱,同时公司发力布局的相亲业务也做出了成绩,映客更在年报中首次做了单独披露——全年营收6.14亿元。

此外,虽然在收益层面映客仍高度依赖增值服务营收,即直播业务,无论是2021年还是2020年,直播业务在总营收中的占比均高达97%左右,但对比虎牙、斗鱼,映客对社交、相亲等多元产品的进军不仅拓宽了直播收入渠道,也使得其直播用户群日趋多元,进而拥有了更被看好的风险抵御能力。

在娱乐直播领域和欢聚集团、映客拉扯多年的挚文集团,虽也早早采取了转型动作,但呈现的却是另一种相反的故事走向。

2021年,在《一刀天堂》的合作基础上,陌陌影业与猫眼又联合推出了院线电影《不期而遇的夏天》,同时主控制作了由段奕宏主演的《不止不休》。

相同时间轴上,集团以音乐为核心布局文化产业链的业务线“酷博特”进一步迈入综艺市场,先后推出了《2021 MOMO直播巡游记·重庆站》《主厨的荣耀》等作品。而在海外市场方面,挚文集团不仅加大了对Soulchill的市场投入,还在欧美市场推出了一款针对女性用户的迪士尼风格模拟经营类游戏—“童话镇”。

但从切实的盈利数据看,挚文集团这番广播种显然收获寥寥。

财报显示,2021年全年,挚文集团净收入同比下降3%至人民币145.757亿元,其中直播收入同比下滑13.06%至83.79亿元,全年归属于集团的净利润同比下滑66.5%至2.8亿元。

另一个危险信号是,尽管挚文集团的直播业务在总营收中的占比率远低于欢聚集团、映客,但依旧是集团的第一大收入来源。

最后我们把目光放到被百度以236亿元从欢聚集团手中购得的YY上。

依据百度的回港招股书,2020年YY直播总收入为100亿元,占百度总收入的9.3%;净利润31亿元,占百度净利润的16.5%。令人玩味的是,在公司的2021年财报中,这份对百度业绩具备不小影响力的业务却没有得到单独披露,而原因似乎更多是为了遮羞。

去年年底,多家媒体曾爆出百度开启新一轮大规模裁员,而由YY挑起的直播业务的裁员比例高达90%,再结合百度2021年的盈利情况看,YY显然还没有给百度带来预想的自救效果。