钱东奇跨界中餐数字化:等不及科沃斯成为“机器人公司”

导读:现年64岁的钱东奇,在今年的5月16日,再度入选《新财富》杂志公布的“2022新财富500富人榜”。不同的是,和2021年相比,钱东奇家族的财富从339 6亿元增长到了576 5亿元,排名从第406位晋升到第116位。

文|鹿财经

作者丨张勉

摘要:

1.公开数据显示,2018-2020年期间,科沃斯的研发投入占总营收的比重均在5.21%以下,而2021年,科沃斯研发投入为5.49亿元,更是仅占总营收的4.19%,远不及同期销售费用的六分之一——不仅相比iRobot 10%左右的研发投入差了一倍之多,甚至还比不过扫地机器人领域的后起之秀石头科技,后者2021年的研发投入占比亦达到7.55%。

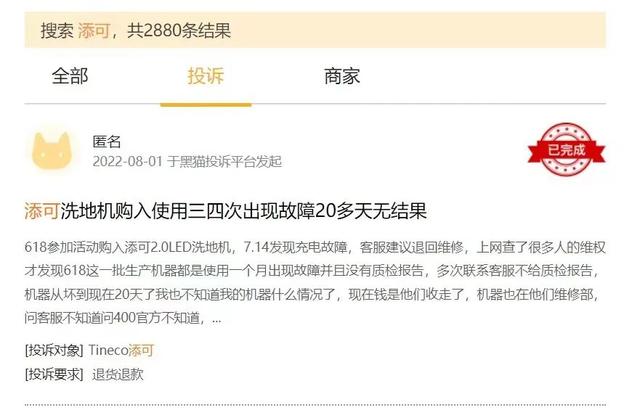

2.钱东奇治下,与科沃斯同袍的兄弟添可则屡屡陷入品控问题的争议中去,在黑猫投诉平台上搜索“添可”,共计2880条投诉结果,包括且不限于出厂故障但不予换货、产品二次售卖以及过退货期即坏等情况。

3.综合来看,产品同质化严重,技术壁垒不够高,产品力问题不少,这使得科沃斯在上有戴森、iRobot,旁有小米、石头、云鲸,下有大量贴牌白牌产品的追逐与角力之下,整体优势并不显著。

今年6月份,科沃斯董事长、添可品牌创始人钱东奇在微博上晒出了自家的厨房。在图片的正中间,是被钱东奇称为“第四次创业”的拳头产品——“食万”智能料理机。

在此之前,钱东奇曾先后涉足过代工、扫地机器人、洗地机等三个赛道,如今,大热的预制菜领域,成为了他最新的创业目标。

现年64岁的钱东奇,在今年的5月16日,再度入选《新财富》杂志公布的“2022新财富500富人榜”。不同的是,和2021年相比,钱东奇家族的财富从339.6亿元增长到了576.5亿元,排名从第406位晋升到第116位。

而在2020年,钱东奇家族的财富仅为77.9亿元。

身价持续暴涨的主要原因,是其一手打造的科沃斯股价录得亮眼表现——过去两年,科沃斯股价年线涨幅分别达到344.62%、71.55%,市值一度突破千亿大关。

2021年,科沃斯业绩再创新高,营收130.68亿元,同比增长80.9%;归母净利润20.1亿元,同比增长213.51%。

代工起家的吸尘器之王

1958年出生的钱东奇,是国内恢复高考后的第一批大学生,1984年,他考入南京大学研究生,学的是物理和哲学的交叉学科。

毕业之后,钱东奇入职汕头大学。然而,教授的内容和他所学的物理与哲学专业丝毫搭不上边,即便学校曾给予承诺——转正后他可以分到一间两室一厅的房子,但钱东奇仍然对教学以外的事情,心有戚戚。

彼时,沿海不断碰撞的开放浪潮,打动了钱东奇的心。

恰逢80年代海南独立设省,这个年轻的省份也迎来了“十万人才下海南”的壮观景象。钱东奇看准了国家开发海南岛的机会,他辞去教师的工作,转战海南,先是进入海南行政专署,随后被分配到外贸公司,开始了长达10年的外贸生涯。

期间,钱东奇遇到了改变他一生的“东西”——吸尘器。

1990年,一名法国商人要从中国进口吸尘器,然而全国只有5家吸尘器厂家有能力生产符合标准的吸尘器——虽然这并不影响钱东奇成功促成了法国商人与中国厂家之间的出口合作协议,但这也让钱东奇意识到,代工的需求有多么庞大,由此促成了他想要自己生产产品的想法。

1998年,钱东奇在苏州创立泰怡凯电器(苏州)有限公司(TEK),主打吸尘产品贴牌代工。很快,诞生于英格兰的全球最大吸尘器品牌HOOVER就成了它的客户,再之后,几乎世界上所有著名吸尘器品牌,都找钱东奇的代工厂生产。

到2006年时,钱东奇的代工厂已经达到年营收10亿的规模,其在吸尘器行业中的地位,与富士康在智能手机行业中的地位相差无几。

然而,这并不能让钱东奇感到满意,因为他前方有一个难以撼动的对手——戴森。

80年代初,戴森公司成功研制出“多级旋风吸尘器”,后者不需要传统集尘袋和过滤器,就能使灰尘和气流完全分离。而它的问世,也让戴森成为比肩劳斯莱斯的英国国宝级公司。

钱东奇看中了这款主流产品,准备批量生产,帮助代工业务向高端领域拓展,但多级旋风吸尘器作为戴森安身立命的王牌产品,自身涵盖了460多项专利条款作为“保护屏障”,极难被攻克。

2005年,钱东奇团队终于研发出了具有自主知识产权的多级旋风吸尘器,与此同时,他还专门找了律师出具技术非侵权报告。

随着来自不同国家的订单纷纷飞来,戴森也注意到了这家知名的代工厂所生产的多级旋风吸尘器,并向采用该产品方案的德国客户发起了专利诉讼。钱东奇团队则提供了上千份专利资料帮助客户对战戴森,最终,戴森遗憾败诉。

而几场专利战打下来,又激起了钱东奇内心新的波澜——既然自己有研发实力,又有生产能力,为什么还要让好的产品贴上别的牌子来卖出去?

他决定自己做品牌。

从扫地机器人到机器人概念股

2006年,钱东奇将公司更名“科沃斯”,一手打造自主品牌,一手继续代工业务,并着重布局海外与线上。

一开始,无论从营收规模还是品牌影响力,当时的科沃斯都属于默默无闻的范畴。直到2年后首款扫地机器人“地宝”问世,科沃斯才开始声名鹊起。

2008年之后,科沃斯的发展开始进一步提速:2010年,科沃斯成立机器人项目管理部,并推出全球首款移动空气净化机器人“沁宝”;2011年,推出全球首款擦窗机器人“窗宝”;2012年,推出全球首款机器人管家“亲宝”;2013年,配备LDS激光定位系统的“地宝9系”发布,科沃斯自豪地宣布,将开启地面清洁4.0时代。此后的2015年,科沃斯旗下公共服务机器人“旺宝”同样高调问世。

与此同时,科沃斯也完成了从单一的扫地机器人品牌,向着家庭服务机器人的综合性品牌转变。

2018年5月,科沃斯以20.02元/股的发行价在上海证券交易所上市,成为“家庭服务机器人第一股”。上市之后,科沃斯股票接连几日涨停,一时间风光无两。

不过,拐点也随之而来,2019年4月开始,科沃斯股价一路下跌,2020年4月28日迎来历史最低点17.9元/股。

股价的大幅波动,与钱东奇的急流勇退不无关系。

2018年,科沃斯上市后钱东奇突然交班儿子钱程。60岁的他转身将集团另一品牌“TEK”升级为新品牌“添可”,开始了第三次创业。

起初,外界对此颇为质疑——交班后如何保证科沃斯的稳定性?是否有必要针对擦地机市场再做一个新品牌?科沃斯作为上市公司,对此会受到怎样的影响?等等不一而足。

好在,科沃斯后续的表现,给了这些问题以回答——GfK扫地机器人零售监测报告的数据显示,2021年第二季度,科沃斯品牌扫拖机器人在全球(不含北美)市场的零售份额达21.9%,位居第一。

而添可闯入的洗地机赛道,由于彼时还是一片蓝海,其表现也同样亮眼,奥维网数据显示,2020年9月至2021年9月,添可旗下芙万系列洗地机获得了零售量超100万台的成绩,拿下国内洗地机76.5%的市场份额。

与此同时,科沃斯股价也迎来了历史最高值——2021年7月,科沃斯股价最高价252.71元/股,被业内称为“扫地茅”。

然而,就在第二天,科沃斯的股价突然大幅下跌,午后直接跌停,市值缩水100多亿元。截至7月16日收盘,科沃斯股价报225.17元,总市值蒸发了143亿元。

这还不够,到了当年9月,即便有科沃斯刚刚发布的“科沃斯地宝X1”等旗舰产品坐镇,但发布会当日的收盘价仅为144.55元/股,距离252.71元/股的高点,跌去将近一半。

股价潮起潮落,背后是科沃斯始终没有彻底解决的行业之问——到底是一家小家电公司,还是一家机器人公司。

创业不断,挑战也不断

业内普遍认为,科沃斯的定位属于前者。要知道,作为其全球竞争对手的iRobot在2021年总营收超过14.26亿美元(约合人民币97.67亿元),研发投入占比达11%,在全球拥有超过1500项专利,但华尔街仅把iRobot定位为一家家电公司,截至发稿,后者股价只有16.10亿美元,约合人民币110亿元。

作为对比,科沃斯最高超过1400亿元的的市值,的确有些“虚高”。更何况,它的研发投入,也远不像一家真正的机器人公司。

公开数据显示,2018-2020年期间,科沃斯的研发投入占总营收的比重均在5.21%以下,而2021年,科沃斯研发投入为5.49亿元,更是仅占总营收的4.19%,远不及同期销售费用的六分之一——不仅相比iRobot 10%左右的研发投入差了一倍之多,甚至还比不过扫地机器人领域的后起之秀石头科技,后者2021年的研发投入占比亦达到7.55%。

而另一边,科沃斯花在营销方面的费用却是水涨船高——2021年,科沃斯销售费用高达32.37亿元,占总营收比例为24.73%。对此,科沃斯解释是为了宣传添可品牌所致。

事实上,钱东奇治下的添可品牌自2020年开始,便在电商渠道、短视频平台大力推广营销。仅在淘宝平台,添可合作的达人就包括李佳琦、薇娅、雪梨、汪涵等明星。此外,添可还在京东、淘宝平台进行大量的信息流广告投放。

《凤凰网科技》相关报道指出,根据抖查查数据显示,截至2022年8月16日,添可共关联1873直播,在售达人151位。

毫无疑问,科沃斯也掉入了重营销、轻研发的“陷阱”之中。直接带来的结果就是,科沃斯的产品力正在下降。以其主打的明星系列N9+为例,依然搭载视觉处理技术,作为对比,售价更低的小米扫地机器人扫拖一体Pro则一口气搭载了AI智能识别、3D避障、3D激光导航等先进技术。

而与之同袍的兄弟添可则屡屡陷入品控问题的争议中去,在黑猫投诉平台上搜索“添可”,共计2880条投诉结果,包括且不限于出厂故障但不予换货、产品二次售卖以及过退货期即坏等情况。

但这些负面的声音,似乎并没有影响钱东奇对添可寄予的厚望,他曾放出豪言要超越戴森,“在清洁领域,我们称之为三分天下。今天戴森是老大,科沃斯是老二,未来三年之内,添可肯定能把戴森拉到老三去。”

只不过,多家统计机构似乎并不这么认为——根据国信证券研报预计,科沃斯自有品牌扫地机器人2021-2023年收入分别为55、71、88亿元,分别增长30.9%、27.6%、24.8%;预计添可2021-2023年收入合计为57、77、90亿元,同比分别增长353%、35%、17%。由此可见,两大自有品牌的增速或将明显放缓。

而根据聚源、开源证券研究所数据预计,科沃斯的营收增速或在2022年降至33.1%,而归母净利润则由几倍的增速下滑至37.7%,此后这两个数字仍将持续下滑。

机构们给出的理由很简单——产品同质化严重,技术壁垒不够高,产品力问题不少,这使得其在上有戴森、iRobot,旁有小米、石头、云鲸,下有大量贴牌白牌产品的追逐与角力之下,整体优势并不显著。

而事实上,科沃斯的市占率也在不断被侵蚀——截止2022年5月,科沃斯扫地机器人线上销售额市占率38.9%,位居第一,不过比去年降低4.3个百分点,首次跌破40%。

而被钱东奇瞄准的新赛道——智能料理机,目前看来同样有些“虚无缥缈”。

一方面是预制菜的概念被放宽之后,包括即食食品(如午餐肉罐头)、即热食品(如方便面)、即烹食品(如半成品净菜)、即配食品(如切块的肉类)都被纳入了预制菜的范畴,整个赛道已经极度拥挤,真正成型的巨头却没有几家。

钱东奇想打造由智能料理机、净菜、物联网、大数据等组成的软硬件结合的平台,定义中餐的数字化、标准化规则。这意味着,“食万”品牌将要面临比其它预制菜品牌更加巨大的投入。“食万”面对从家电到预制菜不同行业竞争对手的挑战,战线拉得太长,更可能的结果是家电市场份额止不住下滑,而预制菜也无法进入行业主流。

毕竟,不同于扫地机器人可以解放大部分人的双手,想要征服每一个中国人的胃,却是难上加难。