身家140亿,保健品大佬做LP

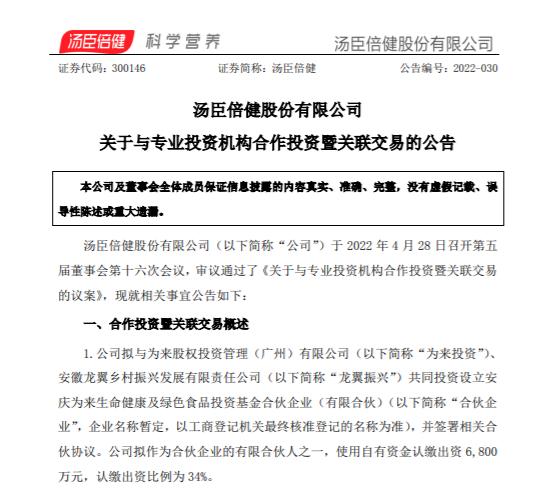

导读:汤臣倍健发布公告,拟与为来投资、龙翼振兴共同投资设立安庆为来生命健康及绿色食品投资基金合伙企业(有限合伙),并签署相关合伙协议。公司拟作为合伙企业的有限合伙人之一,使用自有资金认缴出资6800万元,认缴出资比例为34%。

汤臣倍健再一次做LP。

投资界-解码LP获悉,汤臣倍健发布公告,拟与为来投资、龙翼振兴共同投资设立安庆为来生命健康及绿色食品投资基金合伙企业(有限合伙),并签署相关合伙协议。公司拟作为合伙企业的有限合伙人之一,使用自有资金认缴出资6800万元,认缴出资比例为34%。

据悉,该基金仅限于投向生命健康及绿色食品行业,重点投资方向包括功能性食品饮料、特医食品以及具有渠道协同价值的标的等。

具体来看,诚承投资控股有限公司持有为来投资60%股权,系为来投资的控股股东;公司持有其40%股权。而为来投资是公司与公司关联法人诚承投资控股有限公司(公司控股股东梁允超控股的公司)共同投资的公司,且公司董事兼总经理林志成担任为来投资的董事长和法定代表人,故为来投资构成公司关联法人。

资料显示,为来投资成立于2018年,是一支专注于医疗创新领域的产业基金,投资方向包括创新医疗支付、医药新零售、创新医疗场景、消费级医疗产品。

53岁大佬做LP

曾出资达晨和丹麓资本

汤臣倍健的背后站着一位53岁的大佬梁允超。

出生于1969年,梁允超本科毕业于中南财经大学,并且在中山大学管理学院获得工商管理硕士。

1991年大学毕业后,他被分配到广东的一家国营企业。并不甘于现状的他,选择放弃“铁饭碗”加入民营保健企业太阳神。梁允超先后担任江苏市场、上海分公司的负责人。

1995年,梁允超再次辞职,和几个朋友一起出去创业。由于也是在保健品行业,为了避免和老东家直接竞争,他们先推出了一款保健酒,但进展并不顺利。直到2002年,公司才迎来转机。梁允超发现国外保健行业的膳食营养概念,并将其引进国内。随后。他以70万元收购了一家保健品公司,这便是汤臣倍健。

在那个保健品奉为神话的年代,汤臣倍健崛起之路一帆风顺。2010年,姚明成为汤臣倍健品牌形象代言人,随后汤臣倍健在创业板挂牌上市,成为“国内膳食营养补充剂第一股”。目前,汤臣倍健旗下有汤臣倍健、健力多、Life-Space、健视佳、健甘适等品牌。

汤臣倍健的上市让梁允超的身家水涨船高。2012年,梁允超凭借75.36亿元的财富登顶创业板富豪榜首。如今十余年过去了,汤臣倍健的总市值约为335亿元。梁允超持有汤臣倍健41.79%股份,据估算,他的身家约140亿元。

赚的盆满钵满的汤臣倍健早已做起了LP。天眼查数据显示,汤臣倍健对外已经投了7支基金,其中最为有名的莫过于达晨和丹麓资本。

2018年7月,汤臣倍健发布公告,公司与丹麓股权投资、丹麓创业投资及红杉泰信签订合伙协议,公司拟6000万元参与投资丹麓创业投资基金,成为其有限合伙人,占基金总权益的58.54%。该基金投资领域仅限于医疗健康行业,重点投资方向包括医疗新技术和模式、大数据与创新药等。

资料显示,丹麓资本是一家专注于医疗健康行业的创投机构,2018年初,由前红杉资本中国基金合伙人陆勤超和前分享投资管理合伙人苏震波共同创办,布局了包括高值耗材、体外诊断试剂、消费医疗、数字医疗等创新性医疗技术以及创新药、新型医疗服务等多个领域,投出了良医汇、致远慧图、善思微等项目。

更早之前,2016年,汤臣倍健发布公告,为抓住大健康行业蓬勃发展的机遇,充分利用专业投资机构的经验和资源进行更好的产业布局,同时实现较高的资本增值收益,公司董事会同意以自有资金人民币1亿元参与投资深圳市达晨创坤股权投资企业(有限合伙),即达晨财智。

不仅做LP,汤臣倍健还化身VC,天眼查数据显示,2014年到2019年,汤臣倍健投了7家公司,包括汤臣佰盛、Life Space、Penta-vite、信美相互、大姨妈、有棵树、Belter倍泰健康,其中曾出手大姨妈两次。

2022,医疗上市公司做LP

反哺VC/PE

医疗上市公司下场做LP并非个例。

去年以来,医疗上市公司做LP的热情尤为高涨,像泰格医药、药明康德、康龙化成等都是VC/PE背后的常客。据投资界-解码LP不完全统计,今年以来,已有超20家医疗上市公司做LP,包括济川药业、稳健医疗、英科医疗、稳健医疗、中宠股份等。

4月20日,济川药业公告,公司全资子公司济川药业集团有限公司(简称:济川有限)拟以自有资金出资人民币3000万元认购苏州工业园区新建元四期股权投资合伙企业(有限合伙)(简称:新建元四期或基金)的基金份额。

同一天,英科医疗也发布公告,公司全资子公司山东英科医疗制品有限公司(简称:山东英科医疗)拟与北京正和岛投资管理有限责任公司签署《天津正和工业互联投资合伙企业(有限合伙)有限合伙协议》,以自有资金参与投资天津正和工业互联投资合伙企业(有限合伙)(简称:合伙企业)。

合伙企业的目标认缴出资总额为1460万元,其中山东英科医疗将作为该合伙企业的有限合伙人(LP)认缴出资561.5385万元。合伙企业的唯一投资目标为对蘑菇物联技术(深圳)有限公司进行项目投资。

更早几日,4月12日中宠股份发布公告,公司拟作为有限合伙人以自有资金1.25亿元认缴投资产业基金共青城金瑞股权投资合伙企业(有限合伙),公司本次认缴投资金额占该有限合伙企业出资总额的62.50%。合伙企业重点关注宠物食品、用品、宠物连锁零售等相关行业,积极布局宠物消费产业链,主要投资于中国境内外的上述相关领域高成长性的未上市企业的股权。

清科研究中心数据显示,2022年第一季度,中国股权投资市场新募集基金数量共1374支,同比下降0.6%;披露募集金额为4092.7亿元人民币,同比下降3.2%。如果把统计口径缩小到创投类基金,情况可想而知。

中国股权投资行业已经到了洗牌的十字路口,各大VC/PE都面临着“募资难”的境况。医疗上市公司做LP投资的VC,它们绝大部分依旧锁定于医疗健康投资赛道。这样既可以获取财务回报,上市公司亦可以在早期发现可以合作的上下游企业。这种反哺VC/PE的方式,为一级市场送去一丝暖意。