营收将近60亿,跨境电商巨头致欧科技,要做“中国的宜家”?

导读:乘着外贸和互联网的时代红利,公司迅速壮大。到2021年,这个在国内鲜为人知的公司营收已经接近60亿。体量在同行上市公司都算名列前茅的隐形出海巨头,正在寻求创业板上市融资,公司显然有更大的目标——要做“中国的宜家”。

作者 | 雨辰

2007年,全球金融危机爆发前夕,中国正处在加入WTO,外贸红利释放的鼎盛时期,靠着低人力成本优势,中国的出口导向型企业多数都走的是“薄利多销”的路线。外贸行业内常说“只要不犯什么大错,闭着眼睛就能挣钱。”

正在留学的宋川注意到国内如火如荼的外贸大潮,还在德国汉堡的他,毅然决定依靠留学积累的资源在网上做外贸。

随着市场竞争的加剧和宏观经济周期的波动,属于外贸行业的“躺赚”时代很快结束,2010年以后,电信网络等基础设施的完善,让电子商务在中国迅速崛起,网购成为大众消费的日常,属于互联网红利的时代到来。

正是在2010年,宋川在河南郑州成立了致欧公司。在传统认知上,内陆地区并不是外贸“前线”。这个剑走偏锋的选择和公司的主营家居出海业务一样,在当时看来相对“小众”。

乘着外贸和互联网的时代红利,公司迅速壮大。到2021年,这个在国内鲜为人知的公司营收已经接近60亿。体量在同行上市公司都算名列前茅的隐形出海巨头,正在寻求创业板上市融资,公司显然有更大的目标——要做“中国的宜家”。

“隐形”巨头

致欧科技从事家居产品的研发、设计和销售,主要产品包括家居系列、庭院系列、宠物系列等品类。

目前公司旗下有主打家居的品牌SONGMICS、家具品牌VASAGLE以及宠物用品FEANDREA。

以SONGMICS为例,一款珠宝首饰柜在亚马逊上销量过万,柜子可以简单地挂装在门后或墙上以节省空间,柜门上配有试衣镜,内部还有电池供电的六个LED灯提供照明。这样一款镜子售价约为140美元。

图源:Amazon官网截图

类似这样功能多样、实用的家居产品,从小的阳台桌椅、衣物收纳箱到沙发、床等大件家具,甚至是猫爬架、狗窝,致欧设计改良了上百款,售价从几十美元到上百美元。

最近三个完整财年,该公司营业收入分别为23.26亿元、39.71亿元和59.67亿元,2019 年至2021年的年复合增长率为60.19%,归母净利润分别为1.08亿元、3.8亿元和2.4亿元。

60亿元的营收规模是什么概念?Wind数据统计显示,在家庭装饰品细分行业里,29家上市公司。2021年营收中位值约为30亿,致欧科技的营收规模可以排在第八位。

从营收构成来看,公司收入来源比较稳定。近三年,欧洲地区销量占六成,北美地区占比约四成,日本、韩国、中东等地区收入占比不足1%。这或许就是致欧在国内名不见经传的原因,因为营收在国外,所以国内的消费者对其没有感知。但公司的产品在欧美市场已经算小有名气。

从产品结构来看,2021年,家具系列贡献了一半以上的营收,家居系列营收达到31%,宠物用品营收超过5%,2020年全球疫情发生后,欧美国家的居家措施让庭院成为家庭主要户外活动空间,因此庭院系列产品需求显著增加,为此,公司还在去年推出了庭院组合产品,打包销售,这导致庭院系列产品营收占比超过10%。

从价位上来看,致欧产品主打高性价比(Value for money)。四大系列产品的平均售价均在200元至500元区间。尽管价格相对亲民,但公司的毛利率并不低,报告期三年内基本维持在50%左右。

对比国内家居行业上市公司,销售毛利率中位值为31%,2021年,致欧科技的销售毛利率在家庭装饰品行业中超过所有目前已上市的29家上市公司。

值得注意的是,公司毛利率近三年呈现下滑态势。尤其是2020年毛利率为54.78%,去年显著下滑至49.64%。公司解释称,2021年海外疫情反复,中国外贸出口量大幅上涨,导致运力紧张,运费上涨增加了成本。另外,随着欧美疫情逐渐常态化,2021年下半年家居产品需求回落至正常水平,造成存货积压。为了清理库存对北美地区部分产品实施降价销售,因此产品毛利率下降。

“线上宜家”

致欧科技在招股书中称,公司“致力于打造以高性价比、全家居场景和时尚风格设计为核心特点,对标宜家的线上一站式家居品牌”。

事实上,除了主打“性价比”产品,致欧科技确实有不少于宜家商业模式相似之处。

供应链可以说是宜家性价比的核心。早在1957年,宜家就在瑞典全国建立了比较完善的供应链体系。并且宜家以善待供应商出名。宜家一般在10天内为供应商结清款项,现金支付时,供应商还愿意为其提供3%的折扣,而其他经销商款项结清往往要拖上3-4个月。

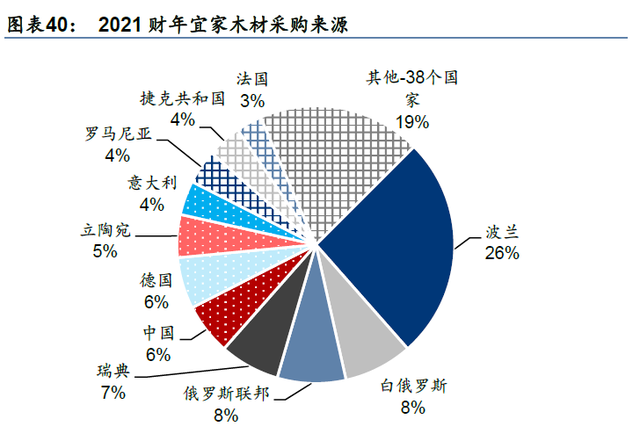

上世纪50年代,宜家在木材资源更丰富的丹麦和波兰建立了供应链。当时,波兰工资水平相当于瑞典的四分之一,同样的商品在波兰生产,价格却只有瑞典的一半。

在随后的50年,宜家开启了快速海外扩张,以北欧为根据地,逐步从发达国家市场扩展到发展中国家市场。与此同时,宜家一直在系统梳理亚洲国家的供应链体系,力求挖掘到质量最高、价格最低、供应链最稳定的渠道。

值得一提的是,早在1973年,宜家就在中国采购商品并销往欧洲发达市场,在劳动力、原材料成本要素加持下,中国迅速成为宜家最重要的供应链伙伴之一。公司官网数据显示,1998年,宜家20%的采购来自中国,一举超过了波兰(18%),位居榜首。仅上海一地的采购办公室,1998年全年采购额增长了57%。就在这一年,宜家才在上海开出中国第一家店。

宜家线下店面布置。图源:宜家官网

在生产模式上,依靠中国成熟的产业链,致欧和宜家一样都采用了委外生产的方式。公司全部生产环节都委托给外协厂生产,自身不涉及生产流程,只负责前期设计,后期质量控制、物流和销售。

但在销售端,宜家坚持超大店面布局,聚焦客户服务体验,通过丰富的品类陈列打造场景感极强的沉浸式购物体验,大大增加了客户转化率。另外为了维持低成本,门店通常选择远离市中心,以获取低租金优势。

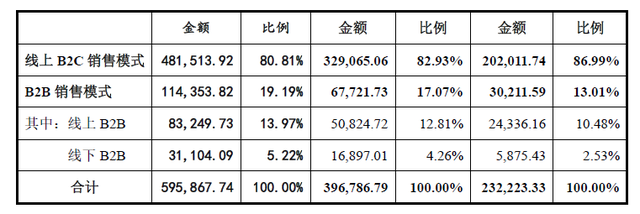

主营业务收入按销售模式划分。数据来源:招股书

销售渠道可能是致欧和宜家最大的不同之处,公司销售主要依赖线上渠道。其中,致欧科技对亚马逊高度依赖。2021年,B2C模式销售营收占比达到67.87%,如果加上B2B模式,仅亚马逊渠道销售就占到营收77%。

“机会总是留给有准备的人”,这句话形容致欧也一样贴切,2021年4月,亚马逊开始了近年来最大规模的一次账号整顿,原因是部分卖家不当操纵评论,在商品中放礼品卡、甚至是现金索评。

根据深圳跨境电商协会的数据统计,亚马逊平台因为违规被封店或扣押款项的中国卖家超过5万家,预计可能造成的行业损失金额超过千亿人民币。而且此次整顿不仅针对中小卖家,几个头部卖家也被波及。

致欧科技市场总监张柳明接受采访时表示,平台整顿评论违规,很多人会觉得这是个挑战,但其实对于致欧来讲,是特别欢迎这件事的。因为在封号潮之前,致欧一直在合规上做得非常严谨,从来不会有评论违规行为。所以现在无论是封号,还是税务等合规性问题,我们都认为这是一个行业向好的发展方向。一定程度上来说,这是平台对合规企业的一种认可和支持,今后行业会变得越来越可持续发展。

不过,“鸡蛋不能放在同一个篮子里”。致欧也意识到自身对于亚马逊平台的依赖。在招股书中,公司表示,如果亚马逊对第三方卖家的平台政策及平台费率进行较大调整,或者公司与亚马逊平台的合作关系在未来发生重大不利变化,而公司未能及时、有效拓展其他销售渠道,将对公司经营活动、财务状况产生不利影响。

可以观察到,报告期的3年中,亚马逊销售占比逐年下降,与此同时,线下B2B销售占比从2019年的2.53%提高至5.22%。

公司高管在接受媒体采访时也曾表示,上市募资将投向设计研发中心、仓储物流体系拓建,并将加大全球本地化营销体系及品牌建设的投入,提升B2B线下市场份额。

“科技”含量不足

虽然公司规模已经可以与上市公司相比较,但致欧科技此前冲击IPO的过程并不顺利,2021年6月,致欧科技就已经递表,此后财务资料经历了两次过期,还有一次主动终止审核程序。

受到房地产周期影响,整个家居行业都或多或少面临困境,这导致家居行业上市融资情况变得困难,据统计,2021年,有近60家家居行业公司希望上市融资,其中成功上市的不足20%。刚刚成功上市的慕思股份,筹备了一年之久。

事实上,一个公司最终能否上市,可能会受到宏观环境和行业周期影响,但根源上还是取决于自身实力。

从招股书来看,致欧科技的应收账款以及存货规模在逐年攀升。2019年至2021年,致欧家居应收账款分别为6457.5万元、1.14亿元、1.25亿元,存货账面价值分别为2.53亿元、8.59亿元和10.52亿元。

对此致欧科技在此前的招股书中也表示,较高存货一定程度上增加公司的存货跌价风险和资金占用压力。若未来市场环境发生重大变化,可能导致产品滞销、存货积压,从而对公司经营产生不利影响。

另外,“致欧科技”这个简称也有“小心思”,外界质疑其科技含量不足。招股书披露,公司已获授权专利360 项,其中实用新型专利7 项,外观设计专利353 项;已取得58 项著作权,其中计算机软件著作权51 项,美术作品著作权7 项。

同期,公司近3年的研发费用总投入不足5000万元。前三年的年复合增长率为53.3%。虽然增长较快,但连续3年研发费用率不足0.5%,低于同行业平均水平,明显科技含量不足。

就业务本身而言,致欧科技也面临不少风险因素。比如所在国家关税变动、各国面临的不同合规问题。

而目前对成本影响较大的则是运输费用。2021 年,致欧科技欧洲航线、北美航线的海运费实际结算价的平均价格较2020年分别上涨了250.82%、102.25%,公司主营业务成本因此显著上升。报告期内,公司海运费占主营业务成本比例分别为6.01%、6.83%和15.59%,这也是造成公司毛利率下滑的直接原因。

这也反应出另外一个问题,目前致欧的供应商基本都在国内,一旦海运物流出现问题,整个供应链都会迟滞,希望对标宜家的致欧或许可以考虑全球采买的模式。

图源:2021宜家可持续发展报告、华泰研究

虽然公司自身面临一些问题,短期也会面临运费上涨、关税反复、国际局势动荡等多种因素影响,但疫情正在对海外销售渠道格局产生深远影响。华创证券分析,海外12%的消费者在疫情期间完成了首次线上购物,全球平均线上购物时长增长近50%。

中国品牌凭借在国内积累的供应体系优势和线上运营经验,在成本空间、终端营销上占得先手,跨境电商模式仍然是一条优质赛道。在深耕电商渠道的基础上,扩展线下渠道和本地化营销体系,致欧科技或许可以在将来的一天与宜家一较高下。

参考资料:

[1]《宜家:强供应链筑基,渠道+产品双驱》,华泰证券