王卫将坐拥四家上市公司,17位“小伙伴”突击入股顺丰同城

导读:顺丰同城IPO之路迈出关键一步,即继顺丰控股、顺丰房托、嘉里物流之后,顺丰集团总裁王卫即将拥有第4家上市公司。

作者 | 卢泳志

顺丰同城的上市之路取得突破性进展,近日,顺丰同城顺利通过港交所上市聆讯。

此前,10月13日,顺丰同城赴港IPO已经获得中国证监会批复核准,即将登陆港交所,成为港股“同城即时物流第一股”。

《招股书》显示,顺丰同城最初是顺丰控股(002352.SZ)旗下的一个事业部,2019年起实现独立化、公司化运作,2021年5月正式开启赴港上市进程。

顺丰控股表示,本次分拆有助于进一步拓展公司多元化融资渠道,将成为公司多元化布局战略的重要里程碑。

值得一提的是,在此之前,5月17日,顺丰房托(2191.HK)正式在港交所挂牌交易,成为国内首个赴港上市并以物流为主的房地产投资信托基金;9月28日,顺丰控股全资子公司完成对嘉里物流(0636.HK)9.31亿股股份的收购。

这意味着顺丰同城一旦成功上市,将成为继顺丰控股、顺丰房托、嘉里物流之后,第四个成功上市的平台,王卫将坐拥四家上市公司。

17家资本突击入股

2016年,顺丰控股开始涉足同城即时配送业务。2016年至2019年,业务营收年复合增长率达240%。

2019年10月24日,顺丰控股宣布成立“顺丰同城急送”公司,正式进军即时配送业务。

《招股书》显示,2019年,顺丰同城订单总数为2.1亿笔,2020年增至7.6亿笔,增幅高达261.9%。

据爱企查显示,顺丰同城共获得4轮融资,目前估值已超90亿元。今年1月份,顺丰同城新增17位股东,注册资本增加15.51%,达到7.7亿元。此时距离顺丰同城递交《招股书》还有5个多月。

在其中可以看到新希望集团、高盛集团、君联资本、中信资本、深创投等身影,另外还包括:北京道同长菁投资管理中心、上海挚信信明投资合伙企业、宁波盈仓丰驰企业管理合伙企业(有限合伙)、金丰博润(厦门)股权投资合伙企业(有限合伙)等公司。

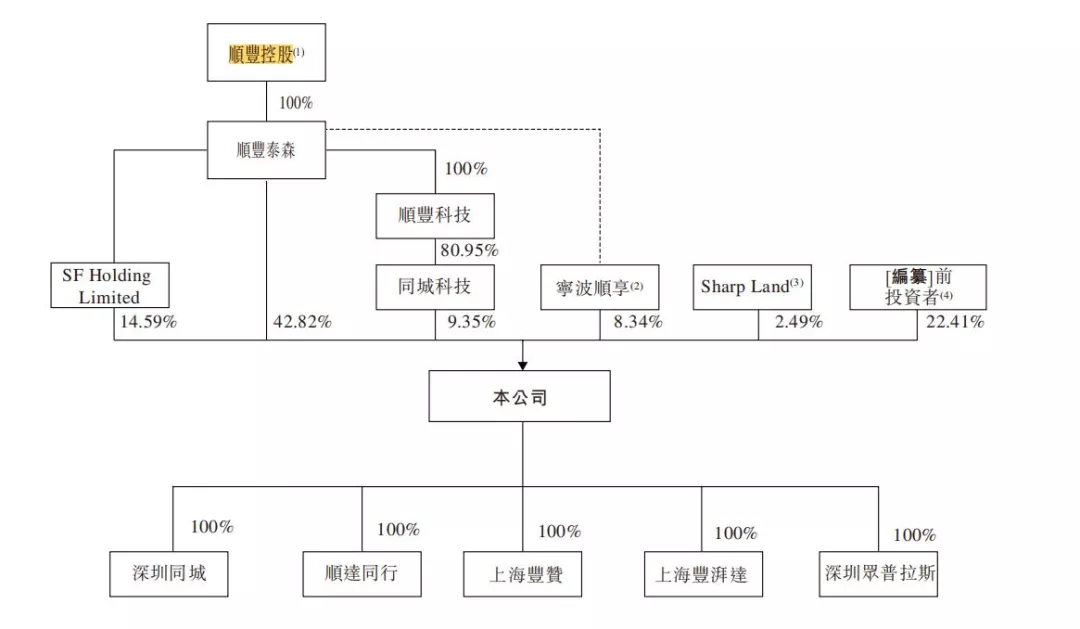

目前,顺丰同城共有29名股东,其中,顺丰泰森、SF Holding Limited、同城科技、宁波顺享分别持有42.82%、14.59%、9.35%、8.34%的股份,剩余股份由其余25名股东持有,持股比例均在5%以下。

图片来源:《招股书》

不过,顺丰控股依然掌握着主导权。今年3月,顺丰通过全资子公司顺丰泰森对同城实业完成新一轮增资,金额达4.09亿元。之后,顺丰控股的持股比例从65.46%增至66.76%。

接连不断新资本的注入,他们看中的可能正是顺丰同城营收的快速增加。

《招股书》显示,顺丰同城过去三年营收分别为9.93亿元、21.1亿元和48.4亿元,保持强劲增长势头。而顺丰控股2020年来自同城急送的收入为31.46亿元,同比增长61.17%。

除此之外,各路资本看中的还有顺丰同城背后还有多项专利加持。

根据智慧芽数据显示,截至11月15日,顺丰同城的关联公司北京顺丰同城科技有限公司目前拥有总专利申请95件。近3年专利增长率9500%,远超同行平均水平,同时,在审专利共53件,占比超过40%。

关于此次顺丰同城IPO,顺丰控股公告显示,顺丰同城拟发行股份不超过发行后总股份的20%,募集资金主要用于主营业务拓展及补充流动资金。具体募集资金用途及投向计划以顺丰同城之后披露的招股说明书为准。

竞争才刚刚开始

在众多资本的加持下,顺丰同城已经成为规模最大的独立第三方即时配送服务平台。

截至2021年5月31日,顺丰同城累计服务约53.2万注册商家和1.26亿注册用户,活跃商家数量达14.75万,活跃用户数达451.3万名。

另有第三方数据显示,顺丰同城目前已形成涵盖生鲜、餐饮、商超、服饰、医药、3C数码、办公寄件等全场景的即配体系,服务超过30万商家和超过1亿个人用户,合作品牌数超过7000家。

在占据市场一席之地后,顺丰控股很早就展现出了分拆同城业务的想法,但令人没想到的是其上市进程会如此之快。

2021年5月28日,顺丰控股宣布分拆顺丰同城赴港上市;10月14日,顺丰同城收到中国证监会出具的赴港上市核准批复;11月14日,顺丰同城通过港交所上市聆讯。

有业内人士预测,最快一个月左右,这家规模最大的独立第三方即时配送企业将登陆港股市场。

然而尽管被贴上“最大的独立第三方配送企业”的标签,但顺丰同城在“第三方”领域并没有绝对优势,“最大”也名不副实。

图片来源:《中国物流与采购》

据《中国物流与采购》发布的“2020即时配送综合排名TOP10”榜单显示,顺丰同城位列第三,在配送单量上与前两名存在较大差距。

排名第一的美团配送,配送单量100亿;蜂鸟即配排名第二,配送单量为60亿;顺丰同城的配单量为10亿,排在第三。

在覆盖范围上,顺丰同城的覆盖城市为500座县市,美团配送、蜂鸟即配、达达快送均超过2000座县市。

西南证券研究指出,在2025年,即时配送市场的需求主要将由两部分组成:外卖订单和生鲜电商。两者的订单数预计将分别达到467亿单和370亿单,市占率超过九成。

从目前的情况来看,前者无疑是美团的天下,后者则是阿里、京东物流体系和顺丰同城等第三方平台需要争抢的市场。

“亏损”状态能否扭转?

在面临激烈竞争的同时,顺丰同城持续亏损造成的业绩压力也遭到市场诟病。

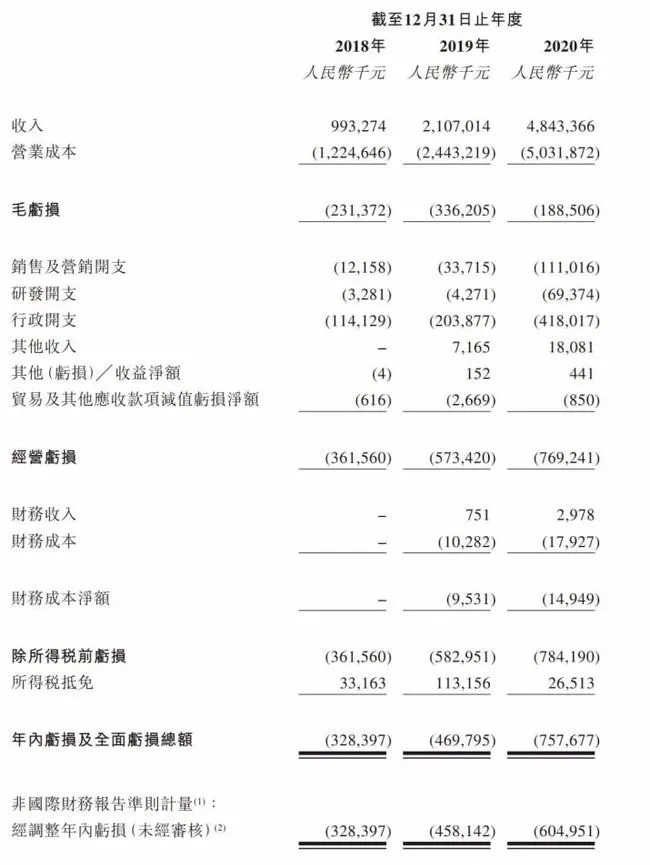

图片来源《招股书》

据《招股书》显示,2018年、2019年及2020年以及2021年前5个月,顺丰同城的收入为9.93亿元、21.07亿元、48.43亿元及30.46亿元;亏损净额为3.28亿元、4.7亿元、7.58亿元及3.53亿元。

同期,顺丰同城的总负债为7.54亿元、10.55亿元、10.48亿元和7.77亿元;资产净额为-5.32亿元、-1.16亿元、3.65亿元和18.99亿元。

顺丰同城对此回应表示,净亏损持续增加,主要是由于其持续投资于业务发展及获取客户、技术进步以及一般业务支援团队扩充。

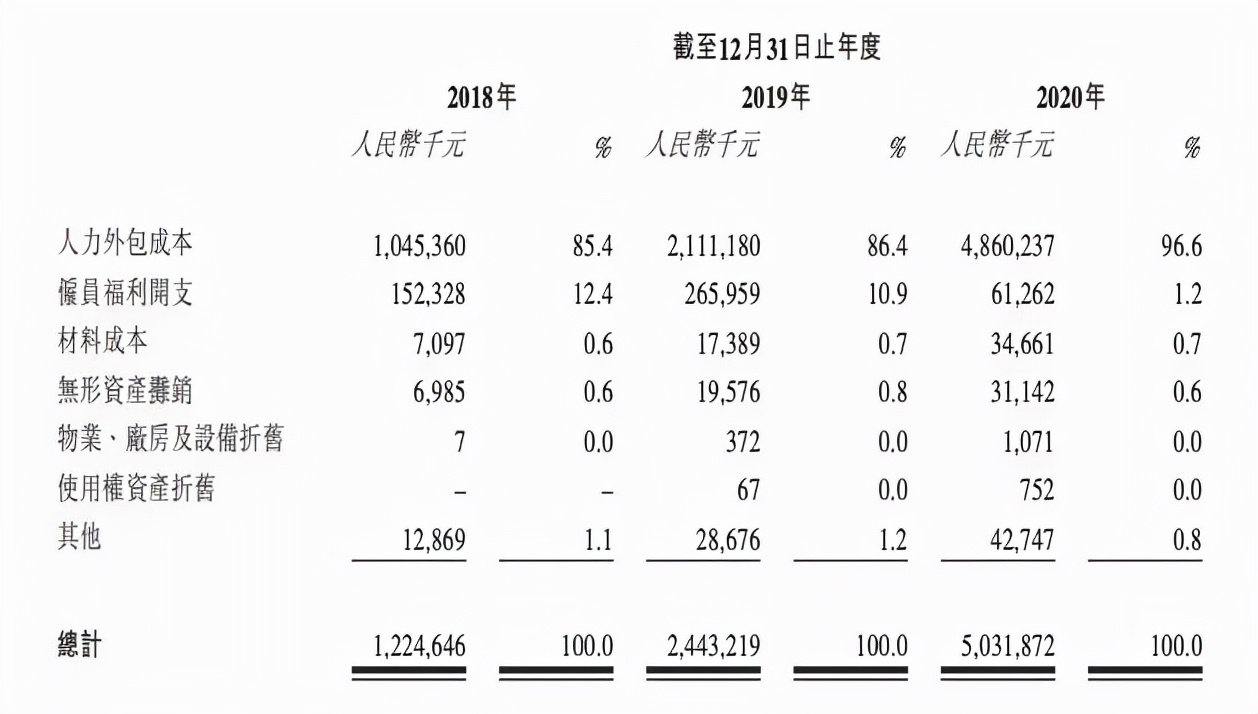

作为劳动密集型公司,顺丰同城的人力成本在逐年增加。2018至2020年,其人力外包成本及雇员福利开支分别为11.98亿元、23.77亿元、49.21亿元,占营业成本比例分别为97.8%、97.3%、97.8%。

顺丰同城进一步指出,预计目前上述的财务状况将另外持续三至五年,直至其超越早期发展,并建立规模经济。目前公司专注在快速增长的市场上取得长远成功,会继续专注扩大客户群、服务网络等,而非寻求即时财务回报或盈利能力。

图片来源《招股书》

此外,顺丰同城还存过于依赖大客户收入的问题《招股书》显示,2018-2020年以及2021年前5个月,五大客户收入占比为67.8%、67.1%、61.2%及61.1%,而来自顺丰控股的收入占比为2.9%、13.1%、33.6%及38.6%。

在这样的情况下选择上市,顺丰控股表示,本次分拆上市将搭建同城实业国际资本运作平台,提升同城实业的品牌知名度和市场影响力,持续巩固和强化同城实业核心资源,助推同城实业业务高速发展。

图片来源:申万宏源证券

根据申万宏源分析师预计,国内即时配送订单量有望在十年内翻8-10倍,达到1500-2000亿单,意味着这将支撑起万亿左右的行业收入规模。毋庸置疑,它将是顺丰平衡业务布局、成为供应链平台基础设施提供商中的关键一环。

通过聆讯,意味着顺丰同城IPO之路已经迈过关键一步,顺丰同城的市场前景,值得大家期待。