三个中年博士离职创业,五年收获一个IPO

导读:和誉此次IPO不仅有“大摩”、“小摩”两大国际投行坐镇,还具有强大的基石投资者阵容,包括礼来亚洲基金、UBS、OrbiMed、BlackRock、华平投资、淡马锡等11名国内外知名投资机构。为何顶级资本会如此青睐和誉?这一切得从三个博士创始人的故事说起。

10月13日,和誉开曼有限责任公司(Abbisko Cayman Limited,简称和誉-B,SEHK:02256)于香港证券交易所正式上市。受台风“8号风球”影响,根据港交所极端天气股市安排,港股当天全日停止交易。和誉的上市仪式在上海如期举办,此次IPO定价为12.46港元,共发行1.41亿股,募资约17.58亿港元。

10月14日,适逢重阳佳节,港股休市一日。

10月15日,和誉终于迎来了它上市后的首个交易日,开盘价11.3港元,最高达11.56港元,较发行价略微下挫。

本次IPO联席保荐人为摩根士丹利、摩根大通,联席全球协调人为中金公司,联席账簿管理人为兴证国际、海通国际、汇丰、华泰国际。

和誉此次IPO不仅有“大摩”、“小摩”两大国际投行坐镇,还具有强大的基石投资者阵容,包括礼来亚洲基金、UBS、OrbiMed、BlackRock、华平投资、淡马锡等11名国内外知名投资机构。

为何顶级资本会如此青睐和誉?这一切得从三个博士创始人的故事说起。

三个博士跳出舒适圈,中年追逐生物医药创业梦

首先是“50后”徐耀昌博士,在肿瘤及其它疾病领域拥有超30年的研发经验。徐耀昌曾先后于礼来、诺华、豪森等大型药企就职,在肿瘤、糖尿病、免疫学、神经退行性变以及眼科领域有丰富的研发经验,在药品品牌和非专利处方药、活性药物成分(API)、生物仿制药的开发、生产和营销领域亦有丰富经验。

值得一提的是,徐耀昌在就职于礼来期间,成为了中国医药外包服务产业走出国门的重要牵线人。

2003年以前,国外药企从未考虑过可以选择在中国进行医药外包服务。

2003年-2004年期间,徐耀昌奔波于中美两国,一次次用事实让礼来相信了中国医药外包服务的实力和速度,最终让礼来的海外订单第一次投递到上海张江,也让全球其它在效率和成本方面苦恼的药企纷纷效仿礼来,选择到中国寻找合作伙伴。

在这之后徐耀昌陆续任职于多家药企巨头,2007年促成了诺华中国研发大楼在张江的屹立;2012年更是直接选择了加入中国本土的上海瀚森医药担任新药研发中心总经理,也促成了豪森新药研发中心在张江的建立。

到2016年,徐耀昌终于下定决心自己创业,亲手为中国生物医药创新贡献力量。

与他同行的另外两个创始人是“60后”喻红平博士和“70后”陈椎博士。

喻红平在药物发现和开发领域有超15年的工作经验,曾在默克、诺华中国研发中心、上海瀚森等大型药企就职,在制药药物、疫苗及动物保健产品的开发、制造及营销,药品品牌及非专利处方药、活性药物成分(API)、生物仿制药及眼科产品的开发、生产和营销方面有丰富经验。

陈椎在药物发现和开发领域也有超15年的工作经验,曾在美国德克萨斯大学西南医学中心、雅培、诺华中国研发中心、强生等大型药企就职,在药物早期发现到转化研究和临床转化以及肿瘤研究领域有丰富的工作经验。

缘,妙不可言。三位博士创始人在诺华中国上海张江研发中心共事时产生交集。他们也都拥有相似的工作历程:从早期在国外进行药物研发,投身到国内的研发中心,再到最后做中国本土的生物创新医药。

三位博士也都在一些全球性的大型药企做出过属于他们的成就,为Ameile(阿美替尼)、Cymbalta(度洛西汀)、Balversa(厄达替尼)、Reyvow(拉米替坦)、Fu Laimei(聚乙二醇洛塞那肽)、Kisqali(瑞博西尼)、Xinfu(氟马替尼)及Venclexta(维奈托克))等数十个已商业化的项目付出过努力。

相似的经历和相同的目标,三位中年博士决定抛下原有的光环,走出打拼下来的舒适圈,一起亲手成立中国本土药企,开发属于本土的生物创新医药。

2016年4月,上海和誉成立。成立至今,和誉在过去5年间共进行过5轮融资,融资金额合计2.63亿美元,融资方包括国药资本、礼来亚洲基金、中金资本、正心谷、启明创投、GIC、OrbiMed等众多国内外知名机构。

融资历史

其中,启明创投作为上市前和誉医药第二大机构投资方,曾于2018年领投B轮、并连续参与C轮、D轮投资和誉。

启明创投主管合伙人胡旭波表示:“作为早期投资方之一,启明创投见证了和誉医药的成长,公司拥有优秀的创始和管理团队,一流的研发能力及强大的临床研发管线。我们相信和誉生物未来能成为有全球竞争力的创新药研发企业,我们亦将继续支持和誉生物,为解决中国乃至全球患者未被满足的临床需求尽绵薄之力。”

重点布局小分子肿瘤精准治疗以及肿瘤免疫治疗

在三个博士及和誉核心团队的整体带领下,和誉致力于发现及开发创新且差异化的小分子肿瘤疗法,候选药物主要为专注于小分子肿瘤精准治疗及小分子肿瘤免疫治疗领域的小分子药物。

肿瘤市场的庞大和小分子药物更优的疗效是和誉选择这一领域进行发展的主要原因。

在疗效方面,肿瘤领域联合疗法的临床前及临床疗效更广,更具市场潜力。帕博利珠单抗与阿西替尼联合治疗转移性肾细胞癌(RCC)、纳武单抗与卡博替尼联合治疗RCC、阿特珠单抗与考比替尼及维莫非尼联合治疗BRAF V600突变阳性晚期黑色素瘤等联合疗法也相继获FDA批准。

研究表明,多种小分子肿瘤精准药物的联合疗法显著提高了患者的总体生存期。罗氏进行的阿特珠单抗联合贝伐单抗治疗原发性肝癌,以及帕博利珠单抗联合乐伐替尼治疗RCC等近期试验也表明,肿瘤免疫治疗和肿瘤精准治疗药物联合疗法与单一疗法相比,总体生存期有所提高。

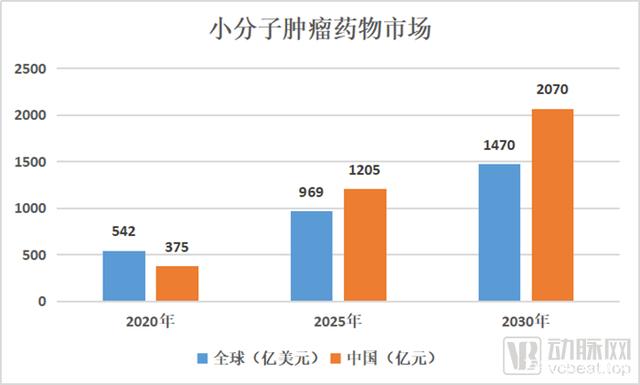

在市场方面,中国乃至全球的小分子肿瘤药物市场具有巨大的增长潜力。预计2020年至2025年,小分子肿瘤药物市场全球复合年增长率为12.3%,中国复合年增长率为26.3%。

小分子肿瘤药物市场,根据招股书整理

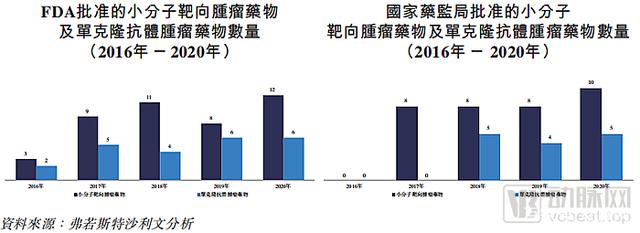

具体而言,美国于2016年-2020年就批准了43种小分子肿瘤药物和23种单克隆抗体肿瘤药物。

比较之下,中国于2016年-2020年仅批准了34种小分子肿瘤药物和14种单克隆抗体肿瘤药物。

美国和中国在上市的肿瘤精准治疗药物和肿瘤免疫治疗药物数量上的差异表明,该市场在中国的增长空间更大。

图源招股书

2020年全球小分子肿瘤精准治疗市场达542亿美元

其中小分子肿瘤精准治疗主要包括选择性及非选择性激酶抑制剂及其他类型的抑制剂。

非选择性激酶抑制剂通过同时靶向广泛的激酶,或靶向多个信号通路中的多个信号分子来发挥其抗癌活性。选择性激酶抑制剂于单一通道中靶向特定信号分子,如表皮生长因子受体(EGFR)、血管内皮生长因子受体(VEGFR)及成纤维细胞生长因子受体(FGFR)。

根据沙利文资料显示,截至目前,全球有三种获批准泛FGFR抑制剂(Incyte的培米替尼、强生的厄达替尼及QED Therapeutics的英菲格拉替尼)及其它合计共15种泛FGFR抑制剂处于不同临床开发阶段的候选药物。

就FGFR4及通路而言,并无任何已上市的FGFR4抑制剂,且全球范围内仅有七种处于不同临床开发阶段的候选药物(包括ABSK011,和誉候选药物),专注于治疗肝癌、头颈癌、食管癌及胆管癌等多种类型的实体瘤。

根据沙利文的资料,由于上述实体瘤患者人数连年增加。在巨大的需求下,根据沙利文资料显示,全球小分子肿瘤精准治疗市场自然也快速增长。

图源招股书

肿瘤免疫治疗处于初期,2020年市场规模仅为8.9百万美元

与传统疗法相比,肿瘤免疫治疗的最大优势之一是其疗效的持久性。

小分子肿瘤免疫治疗药物不仅针对与单克隆抗体类似的免疫抑制机制,还可刺激免疫细胞中单克隆抗体或适应症无法到达的检查点蛋白下游的细胞内通路。

目前已有多种生物制品免疫肿瘤药物获批上市,用于不同适应症,包括用于黑色素瘤、非小细胞肺癌、头颈部鳞状细胞癌的pembrolizumab,用于黑色素瘤及肾细胞癌的伊匹单抗,及用于尿路上皮癌、非小细胞肺癌及三阴性乳腺癌的阿特珠单抗等。

但据沙利文资料显示,全球小分子肿瘤免疫治疗市场仍处于初步开发阶段,2020年的市场规模约为8.9百万美元,预期2025年、2030年及2035年将分别增至51亿美元、376亿美元及674亿美元,相应复合年增长率将达49.4%及12.4%。

增长预计如此迅速则源于:越来越多的小分子肿瘤免疫治疗候选药物或将完成临床试验并实现商业化。

根据沙利文资料显示,截至2021年5月31日,就CSF-1R通路而言,培西达替尼为唯一获FDA批准的CSF-1R抑制剂;此外,全球共有六种候选药物(ABSK021除外)处于不同临床开发阶段;就CXCR4而言,普乐沙福是全球唯一上市的药物,另有三种候选药物(包括和誉的ABSK081)尚处于临床开发阶段。

14个专注于肿瘤学的候选药物,5个处于临床阶段

根据上述领域,目前和誉已设计及开发出由14个专注于肿瘤学的候选药物组成的管线,有五种候选药物已处于临床阶段。其中,ABSK011及ABSK091为和誉核心候选产品。

管线,图源招股书

ABSK011:治疗FGF19/FGFR4信号高度活化的晚期HCC

根据沙利文资料显示,肝癌的发病率在所有癌症中排名第四,是2020年中国第二大癌症死亡原因。最常见的肝癌是HCC(原发性肝癌),它是世界上最致命的癌症之一,也是导致癌症相关死亡的第三大常见原因。

根据沙利文资料显示,2020年中国HCC患者的患病率超过39万例,中国HCC患者的FGFR畸变率约为20.0%。受慢性病毒性肝炎高发病率、肝硬化高发病率、酒精及烟草高消费量以及肥胖等因素影响,2020年中国新发HCC病例数达到37.86万例,预计到2030年达到47.34万例,复合年增长率为2.3%。

针对可切除性HCC,建议手术为一线治疗方案;针对晚期或转移性不可切除的HCC,建议将系统疗法作为一线治疗方案。ABSK011为和誉自主研发的一种有效且具有高选择性的小分子成纤维细胞生长因子受体4(FGFR4)抑制剂,其主要适应症对应于FGF19/FGFR4信号高度活化的晚期HCC。

在临床前研究阶段,ABSK011展现出较强的细胞效力,在多种FGF19/FGFR4依赖性HCC细胞系中,ABSK011显示出较BLU554(Fisogatinib、即非索替尼,一种FGFR4的强效、高选择性小分子抑制剂,是治疗HCC患者极具潜力的新药)更强的细胞效力。

此外,ABSK011还具有优异的整体物理化学及药物性质,较BLU554有显著改善,特别是在可溶性及血浆蛋白结合等方面。该等特性可使ABSK011在动物及人体中实现更高的游离药物接触,从而潜在地获得更好的靶向覆盖率及疗效。

ABSK011还在多种HCC异种移植模型中显示出剂量依赖性抗肿瘤疗效,于直接比较临床前研究中,较相同剂量水平的BLU554或索拉非尼具有更高疗效。

2020年2月,国家药监局批准和誉在中国进行ABSK011的Ib期临床试验,并于2021年6月对首位病患进行给药,以评估ABSK011于治疗FGF19过表达晚期HCC患者时的安全性及有效性。

ABSK091:泛FGFR抑制剂的潜力成为者

根据沙利文资料显示,2020年中国尿路上皮癌患者及胃癌患者的患病率分别为211.9千例及675.8千例。中国尿路上皮癌及胃癌患者的FGFR畸变率分别约为31.7%及6.7%。手术或根治性膀胱切除术是非肌肉侵入性或早期尿路上皮癌的建议一线治疗方案。

2020年12月,ABSK091治疗伴有FGFR2或FGFR3变异的尿路上皮癌患者以及晚期实体瘤患者方面的Ib/II期临床试验获得国家药监局的IND批准。

ABSK091(从AZ获得许可,前称为AZD4547)是一种分子靶向候选产品,是FGFR亚型1、2及3的高效及选择性抑制剂,可用于治疗多种实体瘤,包括但不限于尿路上皮癌、胃癌、胆管癌及肺癌。

而ABSK091作为泛FGFR抑制剂的潜力成为者,具有三个优点。

首先,ABSK091有显著的抗肿瘤反应,在具有FGFR变异的多种肿瘤模型中表现出剂量依赖性疗效,在广泛的异种移植模型中表现出较强的体内活性。

其次,ABSK091在临床试验中显示具有良好的安全性。

最后,在疗效方面,ABSK091已在尿路上皮癌、胃癌及胆管癌中获得临床概念性验证(PoC)。例如,在Ib期研究中,ABSK091单药治疗尿路上皮癌方面取得已证实的31.3%缓解率(按RECIST v1.1)。在阿斯利康进行的II期研究的FGFR2扩增胃癌患者中,ORR为33%(3/9),反应持久,有反应的患者的无进展生存期中位数为6.6个月(范围为6.2-10.5个月)。

和誉目前已完成了ABSK011的Ia期临床试验及ABSK091的I期临床试验,该等试验仅产生有限的安全性及疗效数据,有限的数据可能无法用于与其他药物的资料进行有意义的比较。

未来:超80%资金将用于研发

虽然和誉的储备管线众多,但与获批药物不同的是,其核心产品以及其它候选产品仍都处于早期开发阶段。

另外,由于暂无产品上市,整个管线都处于研发阶段,所以和誉在2019年、2020年、及截至2021年3月31日止三个月均处于亏损状态,亏损分别为1.34亿元、7.06亿元、1.24亿元,合计亏损超9亿元。

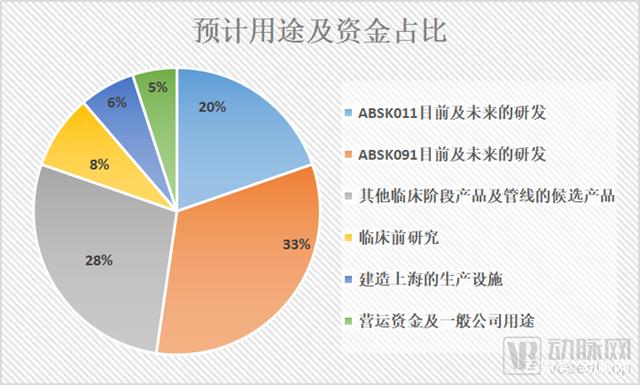

预计用途以及资金占比

招股书显示,大部分亏损来自研发开支及行政开支。和誉此次上市后,超募资资金的80%也将用于和誉候选产品的研发。

未来,和誉将持续主要专注于小分子肿瘤精准治疗及小分子肿瘤免疫药物疗法的研发。尽管三个博士创始人此前拥有丰富的经历和成功的商业化经验,但是身处整个肿瘤市场(不仅是FGFR抑制剂市场),就会一直面临来自现有产品及开发中候选产品的激烈竞争。

放眼整个制药及生物技术行业,其特点是技术突飞猛进、竞争激烈,并且非常重视专有药物。期待和誉在多方竞争的激烈角逐下,在不久的将来交出一份属于中国创新生物医药的优秀答卷。