传统IPO面临颠覆性挑战?全球主要市场纷纷入局SPAC,“投资盲盒”到底怎么玩?有何风险?

导读:在美国大行其道的特殊目的收购公司上市(SPAC),正引发亚洲证券交易所的新一轮竞争。

在美国大行其道的特殊目的收购公司上市(SPAC),正引发亚洲证券交易所的新一轮竞争。

9月2日,新加坡证券交易所正式对外发布SPAC主板上市规则。继韩国和马来西亚两国证券交易所后,新交所成为亚洲第三个引入SPAC机制的证券市场。另据香港媒体报道,港交所正按既定时间表,最快或于第三季度就SPAC发表咨询文件。有分析认为,与新交所相比,港交所已成为中资企业境外上市的重要目的地,而在监管方面,香港和内地的监管机构沟通更为顺畅。

亚洲两大交易所争相加入SPAC战局,使各界对SPAC的关注度进一步水涨船高。不过,就在今年4月,在美股市场SPAC的IPO数量超越去年全年SPAC的IPO数量之际,美国证监会(SEC)发布针对SPAC的新会计指南,二季度,美国资本市场SPAC上市有所降温。此外,对于此类上市是否是“盲盒投资”的质疑之声,也引发了市场投资者和监管部门的关注。

中国证监会主席易会满近期在第60届世界交易所联合会(WFE)年会开幕式上指出,SPAC模式的上市融资对传统的IPO模式形成了颠覆性挑战。但该上市模式是否在每个市场都具备条件,需要进一步跟踪和研究。

SPAC前世今生

SPAC全称为Special Purpose Acquisition Company,即特殊目的收购公司,是一种先由发起人设立主体并面向公众投资者IPO,上市后再对未上市实体企业进行并购、整合的资本运作方式。上世纪90年代,SPAC上市发端于加拿大多伦多证券交易所,用于收购矿业公司。1993年,美国GKN证券(已更名为早鸟资本,EarlyBird Capital)在美国证券市场推出该模式,并注册了“SPAC”的商标。

中泰国际报告显示,在2008年以前,SPAC只能在场外市场(OTC Bulletin Board)以及美国股票交易所(American Stock Exchange)交易。2008年次贷危机后,为激活金融市场,SPAC上市制度得到了调整,纳斯达克和纽交所为SPAC专门拟定新的上市要求,SPAC上市制度才逐渐进入大众视野,并一直保持稳定的同比增长。

近年来美股市场SPAC呈现指数型增长。SPAC Insider数据显示,2020年美股市场SPAC的IPO募资总额达830亿美元,占美股IPO总规模的50.92%。今年来,仅在第一季度,SPAC的IPO数量就达308起,超过去年全年SPAC的IPO数量,同期传统IPO数量仅为98起。截至4月7日,SPAC IPO募集金额已达980亿美元,同期传统IPO募资金额仅390亿美元。

除美国市场已非常成熟以外,英国伦敦已在2000年设立SPAC。不过,彭博数据显示,英国在去年只有2单SPAC的IPO。这与英国的上市规则有很大关系:一旦SPAC结束IPO融资,投资者的钱将被锁定,直到收购完成,或者过了2年的期限仍未找到收购目标,才能赎回资金。

在亚洲,2009年,韩国成为亚洲国家中首个引入SPAC上市的国家,并在2010年出现了首家SPAC上市公司。马来西亚证券委员会亦在2009年制定了专门针对SPAC的特定监管框架,并纳入马来西亚公司法监管体系。

SPAC上市具独特优势

SPAC上市制度有何优势,又为何在平稳发展多年后突然在美国大行其道?

在SPAC上市方面有丰富经验的金杜律师事务所纽约办公室国际合伙人罗华在接受证券时报记者采访时表示,传统上市和通过SPAC上市都需要经过美国证监会和相关交易所审查,SPAC上市也需要完全满足与传统上市一样的交易所上市条件。但从不同参与方角度看,SPAC上市有诸多优势。

罗华认为,从被收购的目标公司角度,SPAC上市对于目标公司估值的确定性和交易签署后完成的确定性更大。SPAC上市的目标公司的估值是SPAC和目标公司之间在签署并购协议时就谈定的,然后才走SEC的报备程序和股东投票程序。而传统上市要走完SEC的审批注册程序后才与承销商根据市场情况谈定承销价格。

此外,SPAC中向SEC提交的前瞻性信息的披露,例如财务预测,可受到《私人证券诉讼改革法》下的某些安全港条例的免责性保护。但此安全港免责不适用于传统上市中的前瞻性披露。但是,从今年4月起,SEC和立法机构都开始关注这个安全港对于SPAC区别对待的问题。已经有新的法律提案要求将SPAC上市排除在前述的安全港免责保护范围内。所以这方面的优势有可能随着监管的加强而消失。

SPAC上市时间较快也是一大优势。一般而言,快的SPAC交易可在60天到90天完成,传统IPO时间从6个月到1年都很平常。时间长会增加因市场变动导致的不确定性。

如果上市不成功,SPAC上市对于目标公司信息保护更有优势。传统上市和SPAC上市对于上市公司的实质披露要求相似,但披露时间点的要求不同。传统上市在启动后首先要向SEC提交注册报告(包括招股书),对上市公司的各个方面需进行综合的公开披露。一般而言,上市是否成功受市场因素的影响较大,如果上市不成功,有关上市公司的重大信息已在公共领域传播。而SPAC交易要在并购或者合并协议签署后才进行公开披露,因此目标公司的信息被白白流入公共领域的不确定性比较小。

对于过去两年SPAC上市数量出现爆发性增长,罗华认为,除了上述提到的优势外,还因为越来越多的优质发起人、顶级投行和其他优质中介机构及资深投资人的参与,SPAC交易模式也在不断优化,以调整发起人和投资人的利益协调性,从而更受市场接受和认可。

美联储向市场注入额外的现金也降低了收益率,这使得SPAC的投资模式更具吸引力,因为SPAC投资人的股票回购权保障了投资风险的下限,同时SPAC交易的目标公司的发展前景也为投资回报率提供了很大的想象空间。

“盲盒”式投资质疑引关注

投资者买入时上市公司没有任何资产,以及不确定上市公司未来会收购什么资产,这也引发了此类上市是否是“盲盒投资”的质疑,受到市场投资者和监管部门的关注。

罗华认为,SPAC上市的风险其实受到一系列制度的制约。在SPAC找到目标公司签署协议后,需SPAC股东就SPAC交易和一些相关事项进行投票,此时SPAC的公众股东可行使其回购权要求SPAC回购其股票。如果SPAC的公众股东不满意目标公司,则可投反对票。而且,即使SPAC的公众股东投票赞成SPAC交易,也可要求回购其SPAC的股票。

此外,SPAC收购目标公司有时间限制,交易所要求36个月内,但市场上常见的一般在18到24个月之间完成收购,否则SPAC需要退还公众股东的钱并关门清算。

如今,SPAC的火爆已经引来美国监管机构的注意。

去年12月,SEC公司融资部发表的就SPAC在其上市和交易过程中的披露,比如SPAC模式中固有的各种利益冲突、SPAC交易的过程、目标公司的估值,以及交易风险等的披露,均提出了具体的指导政策。

今年4月,SEC发布针对SPAC的新会计指南。根据相关指南,SPAC发行的认股权证应归入负债而非股权工具,现有的SPAC以及正在进行中的SPAC交易将需要在财务报告中重新计算认股权证的价值。此外,SEC也已警告投资者不要基于名人背书买入SPAC,并表示正密切关注SPAC信息公开和其他“结构性”的SPAC问题。今年二季度,美国资本市场SPAC上市已有所降温。

美国证监会多次表态关注SPAC上市的潜在风险。罗华认为,SEC的表态是基于监管机构对于一个还在不断成熟过程当中的交易模式,在其成为主流融资上市模式后的监管的完善化行为,是一个自然的过程。没有任何一种交易会一直“火”下去。从小众到主流,必然会受到更多关注和监管,最后作为一种成熟稳定的交易模式而长期存在。

亚洲金融中心新战场

9月2日,新加坡证券交易所发布SPAC的主板上市规则,该规则于9月3日正式生效。港交所也计划就SPAC上市进行相关咨询。亚洲两大金融中心有望就SPAC上市展开竞争。

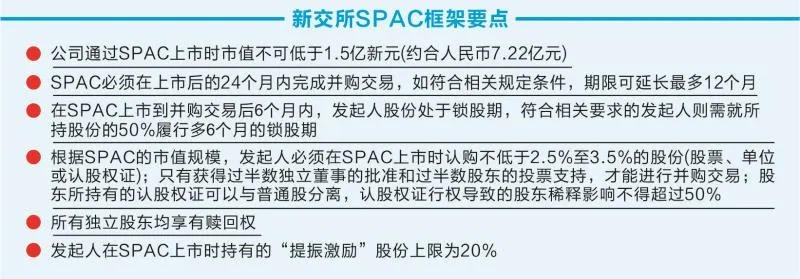

此次新交所发布的SPAC上市框架,虽然与美股略有差异,但基本上沿用了美股的监管要求。从上市门槛上看,新交所的要求更高,即针对SPAC的最低市值要求是1.5亿新币,而纳斯达克资本市场的最低市值要求为5000万美元,纽交所为1亿美元。

新交所股权资本市场全球主管Mohamed Nasser Ismail在接受证券时报记者采访时表示,尽管全球形势充满变化和不确定性,但亚洲地区仍持续表现出抗压性。因此,市场对亚洲目标公司仍有浓厚兴趣。新交所提供的SPAC上市平台非常适合亚洲投资者和目标公司。目前正积极与潜在发起人接洽,并预计将迎来一批以亚洲为重点的SPAC上市公司。

Ismail认为,新交所的SPAC上市框架与美国的模式大致相似,但也有不同,区别包括发起人初始认购股份比例、发起人股份锁定期以及持有的“提振激励”(promote)股份上限。纳入上述特征是为了更好地协调发起人与SPAC中其他股东的利益。

对于新加坡加入SPAC战场,看好的和看淡的声音都有。

金杜律师事务所新加坡办公室特别顾问Nick Davies认为,新加坡虽然位列亚洲金融中心,但与香港、上海和深圳相比,新交所主板的IPO数量相对有限。例如,在2020年,新交所主板上只有10次IPO。因此,与东南亚许多交易所相比,新交所的定位是试图从东南亚获取更多的上市资源。新交所管理层也需要推出能吸引更多国际投资者的产品。与定位不同的香港、上海和深圳证券交易所相比,新交所可能更愿意尝试SPAC制度。

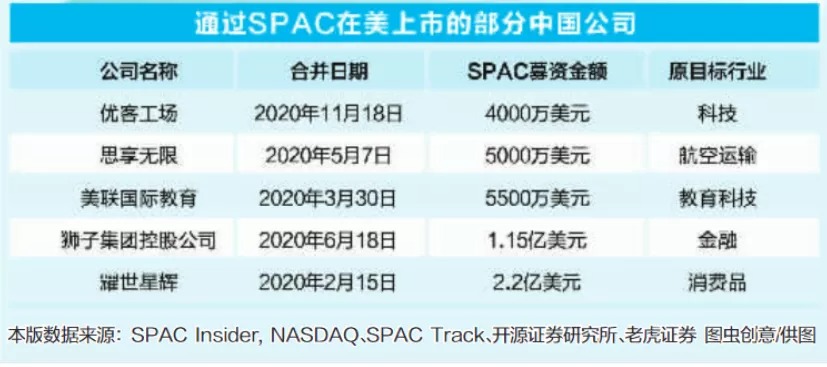

新交所的SPAC上市机制给中概股提供了更多的海外上市渠道。尤其是在美国加强对中国企业赴美上市监管的大背景下,新交所提供的SPAC上市平台将会受到中国企业的欢迎。

不过,华兴证券香港首席分析师庞溟则认为,新交所推出相关政策是希望和港交所竞争中国企业的上市资源,希望有新的业务增长点,但考虑到新交所自身的交易活跃程度,其对中国企业的吸引力并不大。

相比新加坡,庞溟更看好香港引入SPAC上市制度。庞溟认为,港交所已成为中资企业境外上市的重要目的地,而在监管方面,香港和内地的监管机构沟通更为顺畅。

SPAC上市竞争升温 香港优势得天独厚

作者:陈霞昌

美国SPAC持续火热,新加坡证券交易所正式推出SPAC,港交所也有望于第三季度就引入SPAC进入咨询阶段,全球主要金融市场正在SPAC赛道上展开新的竞争。

毫无疑问,SPAC上市在美国证券市场上取得了成功。这两年,不论是在上市公司数量,还是上市公司质量,SPAC上市已经开始和传统上市模式取得平起平坐的成绩。但美国证券监管机构仍对这一新型模式,以及投资者的热情抱有极高的警惕。今年上任的美国证监会(SEC)主席加里·盖斯勒已多次提示SPAC上市的风险。就在9月14日,盖斯勒再一次对外表示, SEC正在考虑要求SPAC加大信息披露力度,希望投资者更多注意到其中的风险。

其他引入该制度的国家则明显出现水土不服的情况。比如韩国,虽然早在12年前就开始引入SPAC上市制度,但上市公司数量未现明显增加。即使近两年韩国股市屡创新高也没有吸引到更多国内企业采用该模式上市,更别说韩国国外的企业。

新交所新推出的SPAC上市制度,并没有和美国有本质区别,只是在某些标准上有些差异。但多位业内人士都不太看好其发展前景。因为上市制度改革成功的前提,是市场要有足够多的上市资源,或者能吸引到更多上市资源。显然,新交所去年10个IPO数量,并没有太大的说服力。新交所想通过SPAC吸引中国企业上市,更是缺乏足够的吸引力。但考虑到新加坡的区位优势,发掘东南亚国家快速增长的中小企业资源,可能是新交所更现实的选择。

证监会主席易会满对SPAC的关注,则引发了内地证券市场是否需要这一新型上市模式的讨论。有观点认为,此类新型上市模式对公司治理、信息披露、投资者保护等方面会带来新问题。在这些问题没有得到有说服力的解决方案之前,对SPAC进一步跟踪和研究的热度都将持续下去。

香港显然是一个极好的试验田。作为全球的金融中心,香港在上市制度和投资者保护方面都已和国际市场接轨。在中央大力支持香港提升国际金融中心地位以及中概股持续回流的大背景下,港交所对内地上市公司和投资者的吸引力都达到新高。港交所近年的制度改革,包括未盈利企业上市、同股不同权公司上市等,都显示了香港监管机构和交易所在提升自身竞争力方面的努力,并获得了市场的好评。此外,《全面深化前海深港现代服务业合作区改革开放方案》近期正式发布。假以时日,前海有望为港交所提供足够多的后备上市企业。

虽然在推出SPAC方面较新加坡步调稍晚,但如果香港监管部门能在未来适时推出SPAC上市制度,预计将会“后发先至”,聚集更多的金融资源,并吸引更多的中资企业赴港上市,香港金融中心的竞争力也有望进一步提升。