百度香港二次上市 募资发力AI商业化 包括智能电动汽车研发

导读:3月9日消息,据港交所公告,百度公司已通过港交所上市聆讯。

3月9日消息,据港交所公告,百度公司已通过港交所上市聆讯。

根据百度提交的招股书,此次在香港二次上市募集资金将主要用于促进人工智能创新商业化,及发展百度移动生态的多元变现能力。

此前有报道称,百度计划将出售5%-9%的股本,发行筹资规模至少35亿美元,并有望在3月底正式完成在港二次上市。

百度公司2020年总收入1071亿元,净利润225亿元。截止2020年12月31日,百度公司的现金、现金等价物、受限制资金及短期投资为人民币1629亿元 (250亿美元)。

二次上市募资用途

百度在公告中披露,此次募资将用作持续科技投资,并且促进以人工智能为主的创新商业化、发展百度移动生态进一步实现多元变现。

具体包括吸引及留用人才,特别是人工智能与软件工程师、数据科学家及其他研发人员;加强智能云解决方案的商业化;提升L3、L4自动驾驶技术,以及投资智能电动汽车的研发,实现批量生产等等。

今年3月2日百度与吉利汽车共同组建成立电动汽车公司“集度汽车有限公司”正式成立,注册资本20亿元人民币,百度持股55%,百度以整车制造商身份进军汽车行业。

在自动驾驶领域,截至2020年12月31日,百度自动驾驶平台Apollo累计测试里程达430万英里,持有199块中国自动驾驶牌照,在中国有三个Apollo robotaxi试点项目。

无论是电动汽车的研发生产,还是Apollo项目的商业化探索,“造车”无疑是极为烧钱的一件事,需要持续的资金投入。

过去一年,受造车消息影响,百度股价经历低谷后实现反弹,市值从去年的300亿美元今年一度升至1000亿美元。这也反映出市场对百度“造车”的期待。

云服务2020年收入92亿元

百度在招股书中首次披露的旗下云服务的营收情况。

百度将其核心业务范围进行了界定。百度核心业务包括(i)以竞价为基础的P4P在线营销服务,包括搜索及信息流在线营销服务;(ii)其他在线营销服务,包括基于CPC以外效果指标的展示型广告;(iii)云服务及解决方案;(iv)会员、直播及网络游戏等非营销面向消费者的服务;(v)智能驾驶;及(vi)智能设备及服务。

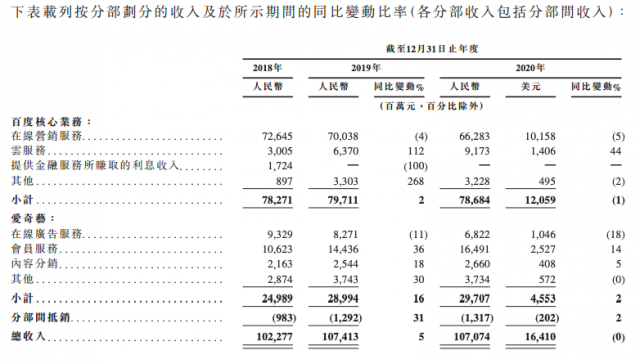

由于受到在线营销收入的大幅减少影响,2020年百度核心业务收入787亿元(121亿美元),同比减少10亿元。

但其中,百度核心业务的云服务2018年、2019年和2020年分别收入30亿元、64亿元和92亿元,同比增速分别达112%、44%。

根据公告介绍,百度为客户提供公有云服务,包括计算数据库、存储及其他服务,亦提供私有云服务,主要包括硬件、软件许可及软件安装服务。加强智能云解决方案的商业化,也是百度本次募资重点投入的领域之一。

收购YY分4次支付 YY净利润占百度的16.5%

今年2月,百度宣布收购YY中国业务。公告披露了更多收购细节。

根据公告披露,百度收购YY在中国的国内视频娱乐直播业务YY直播,总收购价约为现金36亿美元。其中约20亿美元须于收购完成时支付YY。完成后,约10亿美元将在2021年4 月30日前支付,约300百万美元将在2021年6月30日前支付,符合若干条件后再支付最多300百万美元。

截至2018年、2019年及2020年12月31日止年度,YY直播的净收入分别为102.7亿元、109.6亿元及99.5亿元。YY直播的净利润分别人民币32.88亿元、37亿元及31.4亿元。

截至2020年12月31日止年度,YY直播的净收入、毛利及净利润分别占百度公司总收入净额、毛利及净利润的9.3%、8.9%及16.5%。YY直播的资产总额占百度资产总额的0.2%。

招股书显示,持股方面,李彦宏持股457491280股,占普通股总数17%,拥有57%投票权。