注册制市场化定价成效显著 新股估值加速分化

导读:经过2019年的初步探索,2020年注册制新股定价的市场化程度再上台阶;另一方面,一些中介机构履职遭遇质疑,责任意识与专业能力有待加强。

全面实行股票发行注册制,建立常态化退市机制,提高直接融资比重,是“十四五”规划提出的新时期实现资本市场高质量发展的重点任务。2019年7月科创板试点注册制以来,公司上市条件更加多元包容,审核效率大幅提升,个股加速优胜劣汰。经过2019年的初步探索,2020年注册制新股定价的市场化程度再上台阶;另一方面,一些中介机构履职遭遇质疑,责任意识与专业能力有待加强。

中国资本市场研究院 范璐媛

估值定价:2020年呈现四大新特征

核准制下A股IPO所施行的23倍市盈率窗口指导制度,在一定程度上扭曲了新股估值,致使个股发行价与价值脱钩,引发一二级市场利益分配失衡、资源配置效率低下等一系列问题。注册制实施后,新股首发市盈率更加多元,市场化定价效果显著。

中国资本市场研究院发现,与2019年注册制开闸时相比,2020年注册制新股在发行定价环节出现以下特征:

特征一:发行市盈率较2019年下滑,分化加剧

不同于2019年科创板横空出世时的整体高估值,2020年注册制新股的发行市盈率出现分化,低市盈率个股比例显著增多,近七成新股首发市盈率处于50倍以下,超两成新股首发市盈率不足30倍。在可选标的增多、发行速度加快的背景下,一级市场对于IPO定价渐趋理性,机构针对不同行业和质地公司的“估值差”显现。

以科创板为例,2020年发行市盈率低于30倍的新股占11%,2019年发行市盈率不足30倍的新股仅1只;同时,高市盈率发行的个股比例也在增多,2020年10.42%的新股发行市盈率超过80倍,这一比例近乎2019年的2倍。体现出2020年新股估值整体下滑的同时,两极分化加剧。

与行业整体水平对比来看,2020年上市的注册制新股中,53%的发行市盈率低于披露的行业均值;2019年,发行市盈率低于同期行业水平的新股仅占15%,新股估值更趋近行业均值,这从一定程度上压缩了新股上市后的获利空间。

特征二:高发行价频现,“肉签”增多

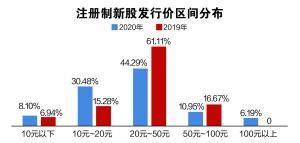

与市盈率类似,2020年注册制新股的发行价分布也更为分散。2019年上市的注册制新股中,超六成发行价集中在20元~50元区间;2020年,这一发行价区间内的个股占比降至44%,10元以下低价股和百元以上的高价股分别占到8.1%和6.19%。

高价股频现是2020年注册制新股发行价出现的最大变化。2020年2月上市的石头科技发行价271.12元,直接打破了A股新股发行价的历史最高纪录。随后,创业板注册制个股锋尚文化发行价138.02元,刷新了创业板个股最高发行价纪录。2019年,科创板注册制新股的最高发行价仅89.23元。

高发行价个股的涌现也使得“肉签”数量增多。以上市首日成交均价与发行价的差值计算中签收益,2020年上市的注册制新股中,中一签盈利超10万元的个股有6只,其中4只发行价超过100元。2019年无一只注册制新股中签收益超10万元。

特征三:募资不及预期公司增多

2019年注册制实施伊始,新股超募现象一度受到广泛关注。所谓超募,即上市公司实际募资金额超出招股书中计划募投的部分。注册制下,“超募”是一种正常现象。不过,过高的超募金额和超募率会降低资金的优化配置效率,超募个股占比过高也从一定程度上反映出新股定价存在一定修正空间。

2020年上市的注册制新股中,募资金额超过计划金额的新股占比由73%下降至63%,募资不及预期的个股数量大比例提升。在健康的市场环境下,募资超过或不及预期都是市场充分博弈后的结果,2020年注册制新股超募率的下降,反映出A股注册制下IPO发行定价机制的成熟度逐渐提升,机构根据公司质地不同,不再一味给予新股高溢价。

特征四:“三低”发行浮现

正如前三个特征所述,相对于2019年,2020年注册制新股在市盈率、发行价、募资规模方面均呈现出差异化、分散化的趋势。注册制初期“三高”发行扎堆的现象被打破,低发行价、低市盈率、低募资额的新股“三低”发行现象浮现。

2020年,发行价不足5元、发行市盈率不足20倍、募资总额不足5亿元的注册制新股共有4只。其中,上纬新材发行市值仅10.04亿元,刚刚超过10亿元的上市标准,引发市场热议;该股发行公告显示,IPO发行价为2.49元/股,预计募集资金净额7004.27万元,不足该公司2019年的净利润,不足预计募资金额的一半,创下科创板历史上最低纪录。

定价效率:注册制IPO抑价率大幅优于核准制

核准制下的新股定价相对固化,注册制施行后,A股的新股定价效率显著提升。

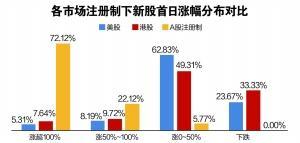

以新股上市后20个交易日(核准制新股取开板后20个交易日)的成交均价与发行价的偏离程度作为IPO抑价率,并用以衡量新股定价效率。统计显示,2020年上市的新股中,科创板新股平均IPO抑价程度为172%,创业板(注册制)为194%,较核准制下创业板的平均定价偏离程度低逾40个百分点。

与港美股成熟的市场相比,A股注册制的定价效率存在很大提升空间。2020年美国和香港的新股上市首日涨幅中位数分别为1.6%和2.9%。

相比之下,A股注册制新股上市首日涨幅中位数高达160%,超七成新股上市首日收盘价相对于发行价翻倍。即使扣除A股长期存在的新股溢价因素影响,A股新股一二级市场的估值差异仍然存在巨大鸿沟。

炒新收益:市场化估值引发三层变化

变化一:“新股不败”的神话被打破

变化二:核准制

新股赚钱效应减弱变化三:核准制下二级市场短期获利空间下滑

中国资本市场研究院发现,注册制市场化发行制度不仅提升了定价效率,更是对市场环境、投资者心态产生了潜移默化的影响,进而使核准制新股的走势出现新变化。

变化一:“新股不败”的神话被打破

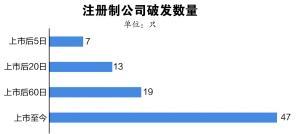

迄今为止上市的A股注册制新股中,上市5天内盘中跌破发行价的有7股,均为科创板个股。2019年12月上市的建龙微纳在上市首日便遭遇盘中破发,创下注册制新股破发速度之最。祥生医疗、瑞联新材上市后5日内的最大破发幅度超过10%。将时间拉长来看,上市至今出现过破发情形的注册制股票达47只。

虽然新股破发迹象出现,与港股和美股市场上市首日三成左右的破发率相比,A股市场的新股依然受到较高追捧,打新获益的确定性极强。可以预见,未来随着A股逐步实行全面注册制,市场容量增大,一级市场定价水平提高,新股破发或渐成常态。

变化二:核准制

新股赚钱效应减弱

注册制的实施也从一定程度上抑制了核准制新股的炒新情绪,新股赚钱效应减弱。

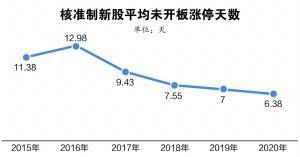

2020年,核准制新股的平均未开板涨停天数为6.38天,创2015年以来新低。京沪高铁、北元集团等7股上市首日未封住涨停板,上轮牛市至2019年之前,这一现象十分罕见。

随着新股赚钱效应下降,新股上市后走势两极分化的趋势更加明显,除了个别走势凶猛的个股外,多数核准制新股一级市场获利空间被压缩。

变化三:核准制下二级市场短期获利空间下滑

A股长期存在一二级市场收益倒挂的情形,从2020年核准制新股的短期走势来看,这一倒挂现象并未得到缓解。相反,二级市场投资新股的短期收益进一步下滑。

以新股开盘后60个交易日的成交均价与开板日收盘价的对比衡量二级市场投资新股的短期获利情况。

中国资本市场研究院统计,2020年仅28%的核准制新股开板后60日的成交均价超过了开板日收盘价,这一比例创近5年新低;换言之,超七成新股开板后股价呈下跌走势。市场炒新情绪的下降压缩了炒新收益,股价加速从开板后的高位回归。

中介履职:遭遇两大质疑

质疑一:部分个股机构报价高度集中

质疑二:报价脱离券商报告预测

注册制下,中介机构在发挥专业能力、优化资源配置方面责任重大,市场对其定价能力的要求也相应提高。

券商作为新股定价环节最重要的参与者,一方面,需承担承销组织工作,直接影响询价质量;另一方面,券商分析师基于对拟上市公司进行质量评估后提供的投价报告,为询价对象提供重要参考。不过,在实际估值定价过程中,上述两个环节均遭受一定质疑。

质疑一:部分个股机构报价高度集中

2020年下半年,随着“三低”发行新股频频出现,市场对于询价过程中“抱团压价”的质疑也未曾间断。

以上文提到的上纬新材为例,根据公告,有415家网下投资者管理的6954个配售对象符合询价条件,其中有399家机构管理的6903个配售对象包括报价统一为2.49元,占比超过99%。

随后,中国证券业协会、交易所等监管机构向专业投资者下发了全面自查的通知,要求提交公司制度、报价依据、定价决策过程及内控合规执行情况等材料。

从询价数据来看,市场对于“抱团压价”的质疑并非空穴来风。多数个股询价环节的剔除价(高价前10%)与最终发行价差距甚小,可以分计。

2020年上市的注册制新股中,剔除价较发行价溢价幅度低于1%的多达147只,占比72.77%,溢价幅度超过5%的仅占4.95%。部分个股机构报价高度统一,过于“巧合”。

质疑二:报价脱离券商报告预测

新股定价与主承销商投价报告及各券商发布的定价预测相去甚远,这同样引发了市场对于机构新股定价专业度的质疑。以Wind新股定价预测数据做不完全统计,多家券商预测的预测区间取并集,2020年上市的注册制新股中,发行价落于券商预测区间内的个股约占60%,若与主承销商给出的投价区间价格相比,则命中率更低。

目前不少注册制上市公司处于新兴行业,传统的估值方法不再适用,市场的可比公司数量较少,这对研究员的估值研究能力提出了更高要求。提高投价报告质量、给出更客观合理的估值区间有助于指导机构更合理的参与报价,也有助于投资者更快速准确地掌握公司价值。