2020年IPO深度盘点:过会企业、过会率创10年新高 中部崛起效应凸显

导读:随着2020年收官,《每日经济新闻》记者深度盘点了2020年IPO市场相关数据,为IPO企业“把脉”,打造一份全面的IPO市场“体检手册”。

岁月不居,时节如流,告别了跌宕起伏的2020年,2021年如期而至。

过去的一年,是极不平凡的一年,是书写历史的一年,是砥砺奋进的一年。这一年,我们面对着世纪疫情,这一年,我们面对着百年变局……2020年,值得铭记、值得回顾的事情太多太多,而在经历前所未有的艰难曲折时期,IPO市场又发生了哪些变化?

2020年,创业板实施注册制、有“小IPO”之称的新三板精选层开闸……

2020年,A股IPO“大爆炸”,审核、核发双提速,截至12月22日,606家上会企业中,有580家获通过,过会率、过会量均创下近10年新高……

2020年,不少股民通过新股上市体验了“财富过山车”,既有上市后连续26个涨停板的万泰生物,也有上市4天便破发的凯赛生物……

随着2020年收官,《每日经济新闻》记者深度盘点了2020年IPO市场相关数据,为IPO企业“把脉”,打造一份全面的IPO市场“体检手册”。

2020年IPO上会企业及募资金额同比倍增

根据Wind数据,截至12月22日,2020年A股IPO新上会企业总共有606家,过会580家,通过率达95.71%。而2019年,A股新上会企业只有276家,通过率为89.49%。

具体来说,在2020年新上会企业中,创业板203家,科创板223家,中小板57家,主板123家,创业板和科创板上会企业数占据大头,总共占比约7成。从上会月份来看,下半年上会数量明显增多。毋庸置疑,2020年6月开始实施的创业板注册制带来的影响显而易见。

值得一提的是,蚂蚁金服曾在2020年9月过会,但随后在11月被监管层暂缓上市。

上会企业数量同比倍增的同时,A股IPO过会企业的融资金额在2020年同样大幅提升。截至12月20日,2020年过会企业的预计募资金额总共为5283.44亿元(含7家公司未披露预计募资金额),而2019年全年过会企业的预计募资金额则总共为2177.03亿元(含10家公司未披露预计募资金额)。

值得一提的是,梳理A股近10年IPO数据,2020年的多项指标创下近10年内新高,比如上会企业、过会率等。

(注:数据截至2020年12月22日)

长三角、珠三角上会企业激增,安徽彰显中部崛起

上市公司数量,在一定程度上代表着地方区域经济的发展水平。

梳理研究后不难发现,2020年新过会企业的地域分布,同样颇具特点。

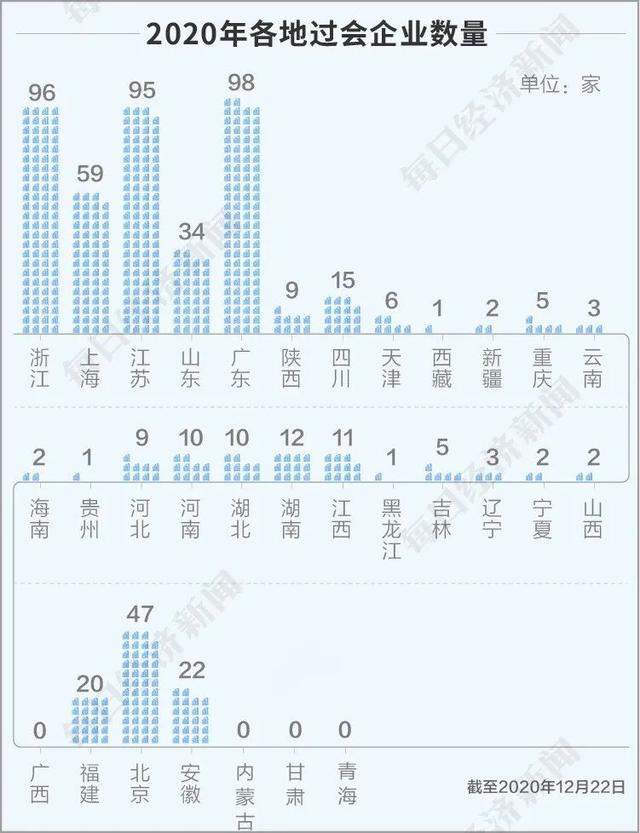

作为传统的IPO过会大省/市,在截至12月22日的2020年里,广东、浙江、江苏、上海、北京分别过会98家、96家、95家、59家和47家企业,且广东、浙江、江苏、上海的过会企业数,均同比实现较大幅度的增加,例如,浙江和江苏分别增加69家和59家,为全国同比增加数量最大的两个省份。

其他过会企业数量增长较为明显的,还有安徽、福建、江西、河北、湖南、河南,分别增加15家、13家、9家、9家、8家、8家。其中,除了河北和福建两个东部省份,其余均为中部省份,以安徽为代表的中部崛起正在显现。

此外,海南、河北、吉林、山西4个在2019年“零过会”企业的省份,在2020年,分别有2家、9家、5家和2家企业过会。而内蒙古、青海和甘肃,则是3个连续两年“零过会”的省份(自治区)。

事实上,全国各地近年来已逐渐加大对企业上市的重视程度,并制定了相应的引导政策。以表现较为突出的安徽为例,2019年4月,安徽省设立省股权托管交易中心科创专板,加强上市挂牌后备队伍建设,推动优质企业分类对接多层次资本市场;另一方面,安徽地方政府近年来被业内称为“最牛风投机构”,采取了一系列动作,例如发挥省级股权投资基金体系功能,加快种子投资、风险投资、中小企业产业投资等基金布局,支持小微科技型、创新型企业发展,促进智能制造等产业创新。

当然,随着近年来加速融入长三角,安徽省无疑也受益于产业承接,以及江、浙、沪的经济和技术外溢。

近两年过会企业主要行业来源一致

按照证监会的行业划分,截至2020年12月22日,已过会企业的所在行业主要分布于通信和计算机业、专用设备制造业、软件和信息服务业、化学行业、医药制造业以及电气行业,过会企业数量分别为81家、64家、46家、41家、40家和34家。

而在2019年,已过会企业的所在行业同样主要分布于通信和计算机业、专用设备制造业、软件和信息服务业、化学行业、医药制造业和电气行业,过会企业数量分别为45家、32家、29家、15家、14家和11家。

由此可见,过会上市公司的行业分布,在2019年和2020年基本一致。这也代表上述行业在近年来强劲的发展势头,并成为了资本市场的宠儿。

此外,在2020年(截至12月22日)过会的580家企业中,有534家为首次上会企业,占比为92.07%。而在2019年过会的247家企业中,有213家为首次上会企业,占比为86.23%。在一定程度上来说,由注册制带来的上市门槛放低,或是过会企业中首次上会数占比,在2020年较2019年有所上升的主要原因。

而在已过会企业之外,截至2020年12月22日,A股IPO审核申报企业的情况为:仍有557家企业处于从“已受理”到“待上会”的阶段,有109家企业在2020年(截至12月22日)“终止审查”“中止审查”或“终止注册”。

暂缓审议与未过会公司被关注焦点是什么?

截至2020年12月31日,证监会、交易所召开的发审会/上市审议会中,共有23家首发上会公司出现暂缓审议、不通过的情况(注:暂缓审议后第二次上会获通过的公司也按暂缓审议的公司统计)。其中15家暂缓审议,8家未能过会。

虽然具体的过会与暂缓审议原因并未明确公布,但从发审委/上市委在会上问询关注的地方,或能看出一些端倪。

这23家公司中,有17家公司被问询的问题均有公布(注:发审会上遭遇暂缓审议的6家公司,在会上被问询的具体问题未公布)。17家公司共被问询了68组问题。

“会计准则”,是68组问题中较为高频的关键词,对应的,“是否符合会计准则”也是出现较多的疑问。比如,江苏网进科技股份有限公司被问“长期应收款未计提减值准备是否符合企业会计准则”,北京嘉曼服饰股份有限公司被问起“相关历史会计处理、资产负债确认,及整改会计差错期后调整,是否符合企业会计准则的规定。”

如果再加上“库存”“同业比较”等其它与财务直接相关的问题,则在上会过程中,账面的财务数字问题可超过“持续经营”问题,成为最高频的问询关键词。

另外,公司信披同样是问询焦点。

江苏艾迪药业股份有限公司(首发)将其主营业务界定为“医药制造业”,并披露“公司是一家以创新性化学药物以及人源蛋白系列产品的研究、开发为核心,品种覆盖抗病毒、抗炎、抗肿瘤等多个领域,集医药研发、生产、营销于一体的高新技术企业”。但上市委在会上问起,这一描述是否准确,这样的信息披露是否存在误导。

又比如,深圳市鼎阳科技股份有限公司自述为“属于面向世界科技前沿、面向经济主战场、面向国家重大需求科技创新企业”、“公司所处行业属于符合科创板定位的其他领域”,上市委则问起此类表述是否准确。

最后,从板块来看,主板、中小板、创业板的相关会议上,公司的“持续经营能力”都会受到关注,它也是2020年IPO公司上会时遇到的最高频问题。

另外,在科创板的上市会上,对公司“护城河”关注的次数也很高——即对上会公司研发能力、核心技术的关注。

新股两极分化明显

回顾2020年的IPO市场,尽管新股发行数量创下新高,但对大多数个股而言,“暴富效应”并未受到影响。

2020年,新股中仍有万泰生物、立昂微、斯达半导、康华生物等“大肉签”。其中,万泰生物上市后连续26个涨停板,涨幅超12倍;立昂微则是在23个连板涨停开板后,继续暴涨超140%。

同时,首日开板的个股也不少,包括中金公司、洪通燃气、北元集团、厦门银行、京沪高铁等5只新股上市首日即开板,此外还有20只新股在上市次日开板。

此外,还有不少新股上市后便遭到破发。东方财富Choice数据显示,截至12月22日,共有约28只上市新股年内曾跌破发行价。其中,凯赛生物上市4天便破发,被称为年内最惨新股。

开源证券研报分析表示,注册制之下,优胜劣汰的市场环境有所加强,不同质地新股上市后估值水平快速分化。这也是市场愈加成熟的体现。

IPO发行创纪录之下:超2500家公司欲上市

2020年IPO市场是值得载入史册的一年,创业板实施注册制、有“小IPO”之称的新三板精选层开闸……都是资本市场上的大事件。

在科创板、创业板相继实施注册制之后,A股市场上市公司数量急剧扩张。Wind资讯显示,截至2020年12月25日,A股市场上市公司数量已经突破4126家,其中,2020年上市企业达到380多家,首发融资额超过4600亿元。

而2017年、2018年、2019年,A股市场首发融资额分别为2301.09亿元、1378.15亿元、2532.48亿元。

“对标美国等成熟的资本市场,A股未来新增上市公司的空间或许不大。”一位保荐机构负责人向记者表示,目前美国资本市场一共有近8000家上市公司,但实际上,美国本土的上市公司不到6000家,A股目前已经有4000多家上市公司了。

一方面是A股市场的急剧扩容,大量新股上市,以及IPO融资额急剧攀升;另一方面,则是目前A股IPO“堰塞湖”的情况再次显现。Wind资讯显示,截至12月24日,有500多家公司已经披露IPO招股书(申报稿),等待上会,较注册制实施前300多家IPO排队企业高出不少。

除了已披露招股书(申报稿)、等待上会的500多家企业,目前向各地证监局报送IPO辅导备案登记的企业接近2000家,这些都是有意进行IPO的企业。在注册制逐步落地之下,企业的IPO热情很高。

“注册制实施后,上市标准更为宽泛。VIE架构、 非盈利、A股拆分等企业都可直接申请IPO上市。在IPO高估值的诱惑下,越来越多企业瞄准了IPO赛道,公司良莠不齐。”一位资本市场人士指出,这使得现在交易所的审核员都非常忙碌,连周末都没有时间休息。

一方面,是企业IPO热情高涨,上市公司数量快速攀升;另一方面,大量企业在上市之后出现股价持续下滑,乃至股价腰斩的情况。以2020年7月上市的云涌科技(688060,SH)为例,截至12月24日,短短数月,云涌科技股价已较上市首日最高价跌去了75%。

再如,2020年7月上市的君实生物(688180,SH),截至12月24日,短短数月,君实生物股价已较上市首日最高价跌去了65%以上,而君实生物涉足新冠药物,可谓是2020年疫情之下的热门题材。

《每日经济新闻》记者统计发现,截至12月24日,在210家科创板股票中,接近8成的股票,股价较上市首日最高价为下跌状态。其中,接近6成的股票跌幅在30%以上,约四分之一的股票价格已腰斩或更甚。不过,也有少数科创板股价较上市首日最高价实现大涨。比如硕世生物、金山办公、安恒信息和海尔生物等,涨幅都在1倍以上。

而自创业板改革并试点注册制以来,共有59家公司登陆创业板,其中超9成股价较上市首日最高价呈下滑状态。较为典型的是2020年9月,登陆创业板的大叶股份和盛德鑫泰,这两家公司股价已较上市首日最高价跌去6成以上。

注册制之下,越来越多的企业都冲着A股市场的高估值,想去闯关IPO。“现在A股排队IPO的企业中有很大一部分,是鱼目混珠。就拟IPO群体而言,是泥沙俱下。”一位不愿具名的券商投行机构负责人向《每日经济新闻》记者称,A股的高估值很大程度上与借壳上市有关,他认为,应该严格控制借壳上市,将借壳上市进行“有罪推定”。“成熟市场都是严格控制借壳上市的!”他补充道。

可以看到,目前监管方面已经意识到上述问题。2020年12月22日,中国证监会党委书记、主席易会满主持召开党委会和党委(扩大)会,会议强调要严把IPO入口关。

更早的2020年11月10日,证监会召开贯彻落实《国务院关于进一步提高上市公司质量的意见》动员部署会。会上,易会满提出,要深刻理解注册制改革的初心和使命,从源头上提升上市公司质量。沪深交易所要关口前移,坚守板块定位,在上市推广、审核等各环节,承担起监管责任……派出机构要发挥属地优势,严格监管要求,做好辅导验收和现场检查。

2020年11月,尽管IPO审核节奏不减,但当月科创板和创业板均密集出现多起暂缓、否决的情况,IPO入口关趋严或成趋势。另一方面,随着退市新规的出台,2021年A股市场或出现更多退市案例。

但不可否认的是,在严把IPO入口关,并加大壳公司出清的背景下,A股生态将持续好转。

记者手记|A股新时代下,企业需走好从上市到基业长青之路

2020年,A股IPO数量大幅增长,筹资额更是创近10年以来新高。相关报告显示,上交所IPO数量位居全球第一。毋庸置疑,2020年堪称A股IPO大年。

资本市场的繁荣景象,部分得益于注册制的进一步推行。而伴随着这一根本性制度改革的,还有监管强化以及退市制度的常态化。这些,共同促使我国资本市场走向更加成熟的新阶段。

回顾2020年的A股资本市场,结构性行情较为明显。聚焦IPO企业,上市后的表现两级分化情况也十分明显,有些成为了市场追逐的明星企业,有的则更似流星般划过。

因此,严把IPO入口关的声音,在市场中逐渐被放大。

创新与改革,为资本市场的各方带来了更多机遇,这也需得到各方呵护。对于作为市场主体的企业来说,在谋求IPO之余,更应谋求企业的基业长青之路。

记者:王琳 文多 朱万平