东吴证券IPO项目一单被否一单暂缓表决 削减投行业务成色

导读:东吴证券投行业务给2019年收入增长拖了后腿,今年其保荐的IPO项目兆物网络未获证监会审核通过,另一单项目华亚智能也被市场质疑。

《投资时报》研究员 田文会

东吴证券(601555.SH)地处东部地区,在承销保荐业务方面,相较中西部券商有天然优势。不过,该公司2019年投行业务增长并不尽如人意,今年其保荐的IPO项目中,一单被否,一单被业内质疑,削减了其今年上半年投行业务增长的成色。

根据Wind数据,标点财经研究院联合《投资时报》对近一年来(按上市日统计,下同)券商在A股IPO项目上的承销情况进行了统计分析,并按照IPO承销保荐收入由高至低排名,推出《2020券商IPO承销收入榜》。统计显示,东吴证券IPO承销及保荐收入为2.3亿元,在业内排名第17,同比增长44.56%;首发募集资金38.39亿元,同比增长37.55%;首发承销5家,同比增长25%。

不过,证监会近期公告显示,东吴证券保荐的山东兆物网络技术股份有限公司(下称兆物网络)首发审核未通过。证监会提出了包括业务收入波动变化的合理性、是否存在商业贿赂或不正当竞争、试用商品金额大幅增加的原因及合理性、直接人工及制造费用远低于同行业可比公司的原因及合理性等一系列问题。

而东吴证券保荐的另一家公司——苏州华亚智能科技股份有限公司(下称华亚智能)近日被证监会发审委暂缓表决。同时,该公司被市场质疑与主要供应商可能存在关联关系但却未披露,以及一位主要自然人股东可能是东吴证券前保荐代表人等。

《投资时报》就上述兆物网络IPO被否、华亚智能被质疑等问题向东吴证券发送沟通函,但截至发稿未收到回复。

IPO保荐项目连惹风波

IPO项目向来会被监管部门和市场细细考量,东吴证券今年两单IPO项目接连遭受波折。

据中国证监会今年7月30日公告的发审委审核结果,兆物网络首发未通过。主要问题包括:第一,兆物网络2019年营业收入、净利润均出现下滑;第二,兆物网络试用商品余额较大;第三,兆物网络报告期扣非后归母净利润率较高;第四,兆物网络应收账款账面余额占各期营业收入比例较高且最近一年及一期末余额大幅增加。

对于上述问题,证监会要求保荐代表人说明核查依据、过程,并发表明确核查意见。

而东吴证券保荐的另一家公司华亚智能也被卷入舆论漩涡。

据报道,华亚智能的主要供应商苏州工业园区道法利精工科技有限公司(下称道法利精工)可能为华亚智能实控人所实际拥有,但在招股书(申报稿)中却并未披露相关信息。证据包括:道法利精工原工商注册邮箱为hl@huaya.net.cn,华亚智能工商注册邮箱是hyzn@huaya.net.cn,两邮箱后缀一致;已注销的苏州工业园区华亚科技有限公司(下称华亚科技)实控人王彩男也是华亚智能实控人,华亚科技的工商注册邮箱为hl@huaya.net.cn,与道法利精工曾经的工商注册邮箱一致。

《投资时报》研究员发现,工商信息显示,2020年8月10日,道法利精工的邮箱由hl@huaya.net.cn修改成别的邮箱。

另一个被媒体质疑的问题是华亚智能一位重要自然人股东王学军可能曾长期负责东吴证券保荐工作。

华亚智能招股书显示,王学军为其并列第五大股东,是除王彩男夫妇及其子外持股最多的自然人股东之一,在2016年9月的股权转让中,王学军从王彩男配偶陆巧英手中以1012.5万元获得华亚智能150万元出资额,对应持股比例为3.43%。据报道,王学军与东吴证券关系密切,曾在东吴证券投行部门负责保荐工作长达10余年。

《投资时报》研究员发现,2014年,有多家上市公司公告更换保荐代表人,因原保荐代表人王学军工作变动,东吴证券授权他人接替王学军。2007年有上市公司公告表明,因前任离职,东吴证券指派王学军接任保荐代表人。

华亚智能招股书还显示,王学军的身份证号码开头为“620102”,住所为江苏省苏州市某区。

网上查询显示,“620102”开头的身份证为甘肃省兰州市某区。兰州某大学网站上对名为王学军的校友采访显示,王学军的户口迁到了苏州。该王学军曾任东吴证券保荐代表人。

《投资时报》向东吴证券询问华亚智能的股东王学军是否为东吴证券前保荐代表人,不过未获得对方回复。

2019年投行业务拖后腿

券商的投行业务和经纪业务一样,会因资本市场行情变化而出现较大波动。

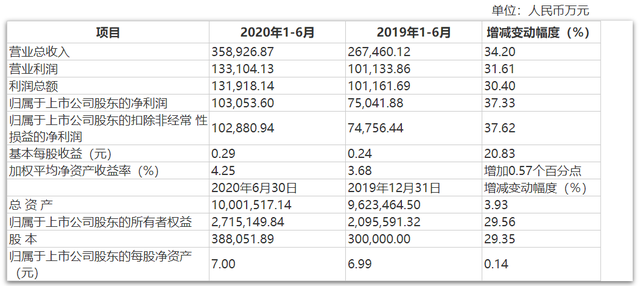

东吴证券近日公布的半年度业绩快报显示,今年上半年该公司归属于上市公司股东的净利润约为10.31亿元,同比增37.33%。报告期内,该公司投资银行业务等实现较好增长。

据东吴证券今年一季报,当期该公司归属于上市公司股东的净利润为3.72亿元,同比下降39.43%。手续费及佣金净收入中,投资银行业务手续费净收入为1.5亿元,同比增长43.12%,主要是由于承销业务收入增加所致。净利润下降主要因公允价值变动收益为-0.77亿元,而上年同期为5.53亿元。

再来看东吴证券2019年年报,当年该公司归属于母公司股东的净利润为10.37亿元,同比增长189.38%,实现营业收入51.3亿元,同比上升23.27%,不过,其中,投资银行业务收入为6.44亿元,同比仅上升5.18%。而利润表中,当年该公司投资银行业务手续费净收入为约6.25亿元,同比下降0.32%。其中,证券承销业务手续费及佣金净收入为4.47亿元,同比增长17.32%;证券保荐业务手续费及佣金净收入为0.18亿元,同比下降40%;财务顾问业务手续费及佣金净收入为1.64亿元,同比下降24.07%。

具体来看,当年该公司在股权融资业务方面,申报首批科创板企业江苏北人(688218.SH),并实现上市;联合主承销的泽璟生物(688266.SH)项目于2020年1月上市,成为资本市场首家以第五套标准上市的科创板企业;2019年完成红塔证券(601236.SH)、江苏北人IPO,联合保荐苏州银行(002966.SZ)IPO,合计项目总金额为43.89亿元;再融资一单,项目总金额为1.2亿元。

东吴证券2020年半年度主要财务数据和指标

数据来源:东吴证券2020年半年度业绩快报