荔枝更新招股书:发行价区间定为11至13美元

导读:1月9日消息,UGC音频社区荔枝(原荔枝FM)公布了含有价格区间的最新招股书,并将于北京时间1月9日启动全球公开发售。

1月9日消息,UGC音频社区荔枝(原荔枝FM)公布了含有价格区间的最新招股书,并将于北京时间1月9日启动全球公开发售。

招股书显示,荔枝计划发行410万股美国存托股票(ADS),发行价区间为11-13美元/ADS。按这一定价区间的上限计算,荔枝IPO估值区间约为5.2亿-6.2亿美元(绿鞋后),将最多筹集约6100万美元。

此次荔枝赴美IPO承销团成员包括花旗、海通证券、AMTD、Needham、老虎证券,招商证券、华盛证券及Prime Numbers。融资资金将主要用于创新产品研发、AI研发投入和海外市场拓展等。

荔枝有望成为“中国音频行业第一股”

此前,荔枝已正式向美国证券交易委员会(SEC)提交了IPO申请,交易代码为“LIZI”。

根据公开的最新招股书信息,荔枝成立于2013年,以UGC(用户产生内容)模式,让人们“用声音记录和分享生活”,由此积累了大量的用户和内容创作者。

招股书显示, 截至2019年11月30日,平台已积累了超过1.7亿音频内容。2019年10-11月期间,平台月均活跃用户数超5100万,约590万月均活跃内容创作者,超过月均活跃用户总数的11.4%,用户平均月度互动次数约27亿次。

据悉,目前,荔枝已启动布局IoT生态,在与百度合作中首次尝试将互动音频落地到智能音箱IoT场景,同时在海外上线了专注语音互动娱乐的产品,布局海外市场。在此基础上,荔枝探索了多样化的商业模式,如直播社交、付费内容、粉丝会员、游戏联运、IoT场景拓展等,尝试在良性的社区生态里衍生更多的商业化空间。

荔枝公布发行价区间,让其离成功上市更近了一步,有望成为“中国音频行业第一股”。

2019年Q3净收入约3.3亿元

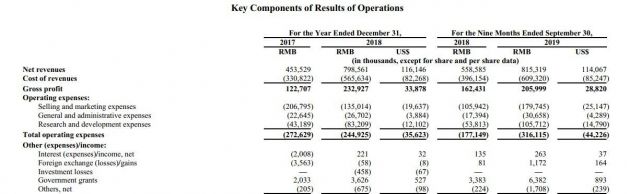

荔枝最新版招股书披露显示,2019年前三季度,荔枝已实现营业收入8.15亿元,超过了2018年全年营业收入,其中, 2019年第三季度荔枝收入增长明显,实现单季度净收入约3.3亿元,同比2018年第三季度,增速达到了72%。

从盈利表现来看,2019年前三季度,荔枝毛利为2.06亿元,同比2018 年前三季度的1.62亿元,增长了27%。

招股书显示,荔枝平台的用户以年轻群体为主,约60%的用户出生于90-00年之间,他们对自我表达和社交互动的需求很高,这也持续提升了荔枝用户活跃度及付费数据的增长。最新的招股书显示,2019年10-11月期间,荔枝月均移动MAU超过5100万,比上年同期增长超过33%;音频娱乐月平均付费用户数约43万,相比上年同期增长超过78%。同时,强互动的社区属性使得用户的粘性也不断提升,荔枝2019年10-11月期间,用户月均互动总次数约27亿次。

音频行业或将迎爆发性增长期

艾瑞咨询数据显示,2018年中国在线音频市场用户规模达3.77亿,是全球音频用户最大的国家,预计到2023年,中国在线音频用户规模将超9亿。目前音乐、游戏、在线视频的移动互联网用户渗透率已分别达到89%、82%、74%,而在线音频市场的渗透率仅为45.5%。由此可见,在移动互联网红利见顶的今天,在线音频是为数不多的仍存在巨大增长渗透空间的赛道。

随着荔枝上市步伐的加快,音频行业和荔枝深入布局的前景被看好。参照在线视频和短视频的发展轨迹,在AI赋能之下,音频行业从内容生产、分发到消费全产业链正处于重要的变革阶段,行业或将迎来爆发性增长。

据披露,小米、微博已分别表达参与IPO意向认购。据悉,未来荔枝将聚焦于AI赋能音频社区,抓住5G时代的历史性机遇,充分发挥荔枝在音频互动领域的优势,并将继续探索商业模式上的突破创新,资本市场和老股东均对这些战略性投入的前景表示看好。