滥用职权、贪污、挪用公款数罪并犯,恒丰银行原董事长蔡国华一审被判死缓

导读:11月6日上午,山东省东营市中级人民法院官方微博“东营中院”发布信息显示,恒丰银行原董事长蔡国华犯国有公司人员滥用职权、贪污、挪用公款、受贿、违法发放贷款罪一案一审公开宣判。宣判结果显示,蔡国华最终被判处死缓。

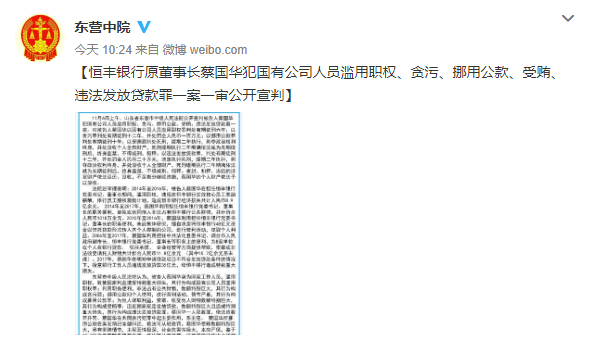

11月6日上午,山东省东营市中级人民法院官方微博“东营中院”发布信息显示,恒丰银行原董事长蔡国华犯国有公司人员滥用职权、贪污、挪用公款、受贿、违法发放贷款罪一案一审公开宣判。宣判结果显示,蔡国华最终被判处死缓。

实际上,恒丰银行近年来一直处于舆论的旋涡当中,除了蔡国华之外,曾为该行原董事长的姜喜运也于去年年底被判处死缓。

恒丰银行是12家全国性股份制商业银行之一,其前身为烟台住房储蓄银行,2003年改制为恒丰银行。今年10月29日,恒丰银行行长王锡峰披露了该行重组改制后的最新经营情况,并表示将围绕着五年内实现上市的目标,切实增强投资者吸引力,争取早日达到上市条件。

图片来源:东营中院官方微博

两任董事长被判死缓

法院信息显示,恒丰银行原董事长蔡国华以国有公司人员滥用职权罪被判处有期徒刑六年;以贪污罪判处有期徒刑十二年,并处罚金人民币一百万元;以挪用公款罪判处有期徒刑十年;以受贿罪判处死刑,缓期二年执行,剥夺政治权利终身,并处没收个人全部财产,死刑缓期执行二年期满依法减为无期徒刑后,终身监禁,不得减刑、假释;以违法发放贷款罪,判处有期徒刑十二年,并处罚金人民币二十万元,决定执行死刑,缓期二年执行,剥夺政治权利终身,并处没收个人全部财产,死刑缓期执行二年期满依法减为无期徒刑后,终身监禁,不得减刑、假释。查封、扣押、冻结的涉案财产依法返还、没收,不足部分继续追缴,蔡国华的个人财产依法予以没收。

法院经审理查明:2014年至2016年,被告人蔡国华在担任恒丰银行党委书记、董事长期间,滥用职权,违规在恒丰银行发放核心员工奖励薪酬,推行员工股权激励计划,造成恒丰银行经济损失共计人民币8.9亿余元。

2014年至2017年, 蔡国华利用担任恒丰银行党委书记、董事长的职务便利,单独或伙同他人非法占有恒丰银行公共财物,共计折合人民币1018万余元。2015年至2016年,蔡国华利用担任恒丰银行党委书记、董事长的职务便利,未经集体研究,擅自决定将恒丰银行48亿元资金以信托贷款形式转入其个人控制的公司,进行营利活动,谋取个人利益。

2006年至2017年,蔡国华利用担任中共沾化县委书记、烟台市人民政府副市长、恒丰银行党委书记、董事长等职务上的便利,为8家单位或个人在银行贷款、项目承揽、 企业经营等方面提供帮助,索取或非法收受请托人财物共计折合人民币11.8亿余元(其中10.7亿余元系未遂)。2017年,蔡国华在明知申请贷款项目不符合发放贷款条件的情况下,授意银行工作人员违规发放贷款35亿元,给恒丰银行造成特别重大损失。

东营市中级人民法院认为,被告人蔡国华身为国家工作人员,滥用职权,致使国家利益遭受特别重大损失,其行为构成国有公司人员滥用职权罪;利用职务便利,非法占有公共财物,数额特别巨大,其行为构成贪污罪;挪用公款归个人使用,进行营利活动,情节严重,其行为构成挪用公款罪;为他人谋取利益,索取、收受他人财物数额特别巨大,其行为构成受贿罪;违反国家规定发放贷款,数额特别巨大且造成特别重大损失,其行为构成违法发放贷款罪。蔡国华一人犯数罪,依法应数罪并罚。蔡国华在共同贪污犯罪中起主要作用,系主犯。蔡国华所挪用公款在案发前已全部归还,依法可从轻处罚。蔡国华受贿数额特别巨大,具有索贿情节,主观恶性极深,社会危害性极大,本应严惩,鉴于10.7亿余元受贿系犯罪未遂,依法可从宽处罚。法庭遂依法作出上述判决。

而在蔡国华被判死缓之前,2014年,恒丰银行还有一任董事长姜喜运因贪污、受贿、违规出具金融票证、故意销毁会计凭证、会计账簿等被追究刑事责任。

实际上,姜喜运掌舵恒丰银行多年,从该行前身(烟台住房储蓄银行)开始,历任副行长、行长、党组书记。2003年,姜喜运组织领导烟台住房储蓄银行整体更名改制为恒丰银行,其后任恒丰银行党委书记、董事长;2013年底,63岁的姜喜运到龄退休;2014年10月姜喜运被查,2015年1月15日被开除党籍。

在姜喜运退休后,蔡国华出任恒丰银行董事长。2017年11月,山东省委宣布,恒丰银行现任党委书记、董事长蔡国华涉嫌严重违纪违法,正在接受组织调查;恒丰银行纪委书记、原烟台市纪委副书记王晓森被免职,配合调查。

此后,山东省委、省政府对恒丰银行的董事长、行长、监事长等领导班子不断进行调整。而现在的恒丰银行管理层则是已经历过一次较彻底的大换血。截至去年年底,原山东省银监局局长陈颖接任恒丰银行董事长;原中国银行山东省分行行长王锡锋任临时党委副书记、董事、行长。

在今年10月23日,银保监会一并发布了9则关于恒丰银行的人事任职批复。其中,恒丰银行首席财务官、首席运营官、2名独立董事、5名非执行董事在内的9人任职资格均已获监管核准。

改制后提上市目标

10月29日,中国银保监会举行例行新闻发布会,恒丰银行党委副书记、行长王锡峰介绍了重组后恒丰银行的最新经营情况,并表示将围绕着五年内实现上市的目标,对标行业先进,补齐管理短板、提高盈利能力,加速金融创新,切实增强投资者吸引力,争取早日达到上市条件。

该行三季报数据显示,截至2020年9月末,恒丰银行资产总额10773亿元,较年初增加530亿元。不良贷款率由去年末的3.30%降至2.84%,业绩指标和监管指标持续向好。

值得注意的是,该行有连续两年未披露年报,在2020年终于披露其三年来的业绩情况。数据显示,2019年度,该行实现营业收入137.63亿元,同比减少14.17%;归属于该行股东的净利润6.61亿元,同比增长23.55%。

为了真实反映风险状况,恒丰银行近两年也通过市场化批量转让不良资产。截至2019年末,恒丰银行资产总额10287.68亿元,较上年末减少1.69%;不良贷款总额149.66亿元,较上年末减少1485.95亿元;不良率3.38%,较上年末下降25.06个百分点。

恒丰银行公布的今年前三季度数据显示,截至今年9月末,该行不良进一步下降至2.84%,同时拨备覆盖率较年初提高28个百分点达到150.62%。2018年以来新增授信业务不良率控制在0.22%,2019年以来新增公司客户贷款未出现不良,资产质量稳定向好。

去年年末,恒丰银行引入了1000 亿元战略投资,全面优化股权结构,中央汇金和山东省金融资产管理公司分别认购该行非公开发行股份600亿股、360亿股,新加坡大华银行有限公司和其他7家股东共增持40亿股。

改制后的股权结构显示,中央汇金已成为恒丰银行第一大股东,持股比例为53.95%;山东省金融资管为该行第二大股东,持股比例32.37%;新加坡大华银行持股占3%,为该行第三大股东同时也是其前十大股东中唯一的外资股东。

作者:李颖超