新创业板投行哪家强?IPO中信项目最多,中信建投募资总额最大!再融资兴业成黑马

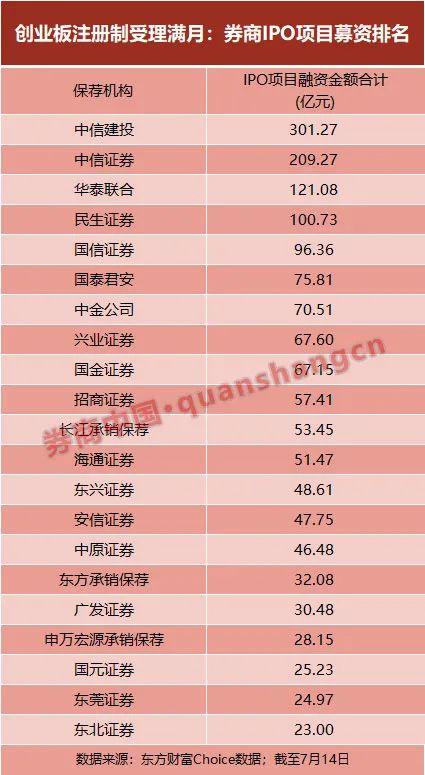

导读:如果说家数体现投行承揽能力,那么项目募资额多少决定了投行未来收入规模。以IPO项目为例,截至7月14日,中信建投保荐项目募资额合计达到301亿,排在第一。另外三家募资额上百亿的是中信证券、华泰联合、民生证券,项目募资额分别累计为209亿、121亿、101亿。

创业板改革及试点注册制落地后,券商投行竞相申报项目。

随着新创业板受理已经满月,投行“军备赛”有了阶段性的结果。根据券商中国记者对受理数据的统计,截至7月14日,新申报的项目(IPO+再融资+并购)数前五名券商中,中信证券项目数最多,共有16家;华泰联合及民生证券并列第二,各有10家;国信证券与中信建投并列随后,均有8家。

如果说家数体现投行承揽能力,那么项目募资额多少决定了投行未来收入规模。以IPO项目为例,截至7月14日,中信建投保荐项目募资额合计达到301亿,排在第一。另外三家募资额上百亿的是中信证券、华泰联合、民生证券,项目募资额分别累计为209亿、121亿、101亿。

IPO受理:中信项目最多,中信建投募资最大

IPO向来是投行股权融资业务中的主要进项,在新创业板6月15日正式接收材料后,投行申报IPO动态一直受到市场关注。

截至7月14日,新创业板受理已经满月,过去一个月以来,共受理了283家IPO企业。

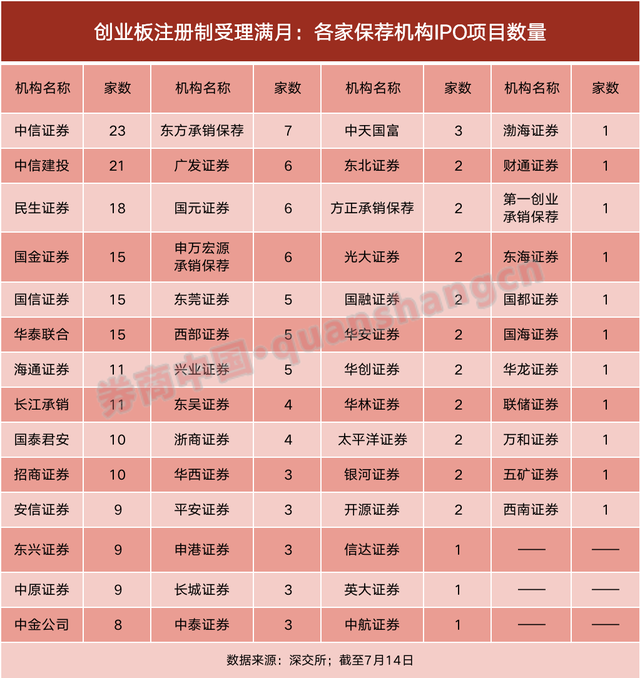

从总量上来看,中信证券受理项目家数最多,有23家;中信建投紧跟其后(21家);民生证券排名第三,共有18家;国金证券、国信证券、华泰联合各有15家。另外,海通证券、长江承销、国泰君安、招商证券均有10家以上。

一直擅长IPO的广发证券如今只剩6家。有投行人士分析,在处罚落地之前,其他投行已经在抢食广发证券项目。不过,大券商里银河证券现阶段只有2家。

事实上,上述数据中包含了在审企业数量。而新项目的申报更能体现投行项目最新的储备实力以及发展潜力。据了解,截至7月14日,从证监会顺利平移到深交所的创业板项目有176家;新申报项目获得受理的有107家。

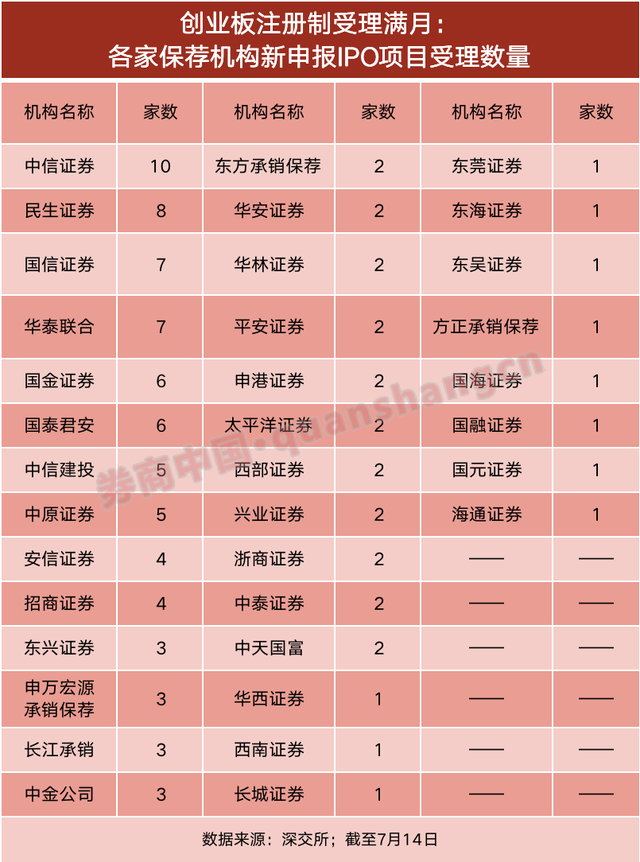

根据券商中国记者统计,在新申报创业板项目的受理数据当中,中信证券仍然第一,共有10家;民生证券排名第二,有8家;国信证券与华泰联合各有7家。国金证券与国泰君安分别有6家;中信建投与中原证券均有5家。

小投行如太平洋证券、华西证券分别有申报2家、1家;恢复保荐资格不久的西南证券也有申报1家。

如果说项目家数体现投行承揽能力,那么项目募资额一定程度上决定了投行未来收入规模。

中信建投21个IPO项目合计募资达到301.27亿元,值得注意的是,中信建投保荐了一家大型公司——益海嘉里,计划募资138.7亿,从证监会平移到深交所,是新创业板受理以来募资额最大的企业。

中信证券排名第二,23个项目募资额合计为209.27亿元。中信证券也有大项目,在审企业大运汽车计划募资51.67亿元。

另外还有两家投行保荐的项目募集资金累计均超过百亿,分别为华泰联合证券和民生证券,其中华泰联合保荐的IPO项目合计募资额为121.08亿,民生证券保荐的IPO项目合计募资额为100.73亿。

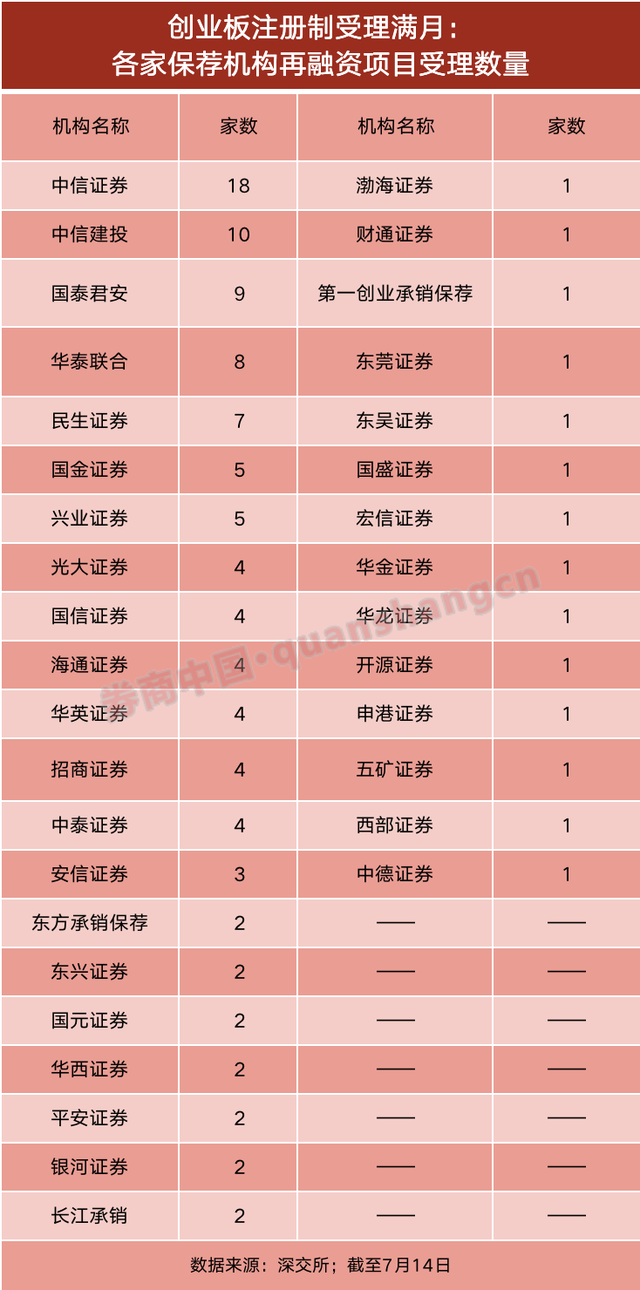

再融资项目:中信家数第一,兴业成黑马

新创业板再融资类中,截至7月14日,深交所共受理117单项目,其中81单定增,36单可转债。一般而言,再融资项目储备情况不仅体现券商投行的上市公司资源,也体现投行后续服务能力,毕竟IPO对很多发行人而言尚属首次涉足资本市场。

单家投行在再融资项目数排名上,中信证券项目数最多,共有18家;中信建投以10家排名第二;国泰君安、华泰联合、民生证券分别有9家、8家、7家,依次排在第三至第五名。

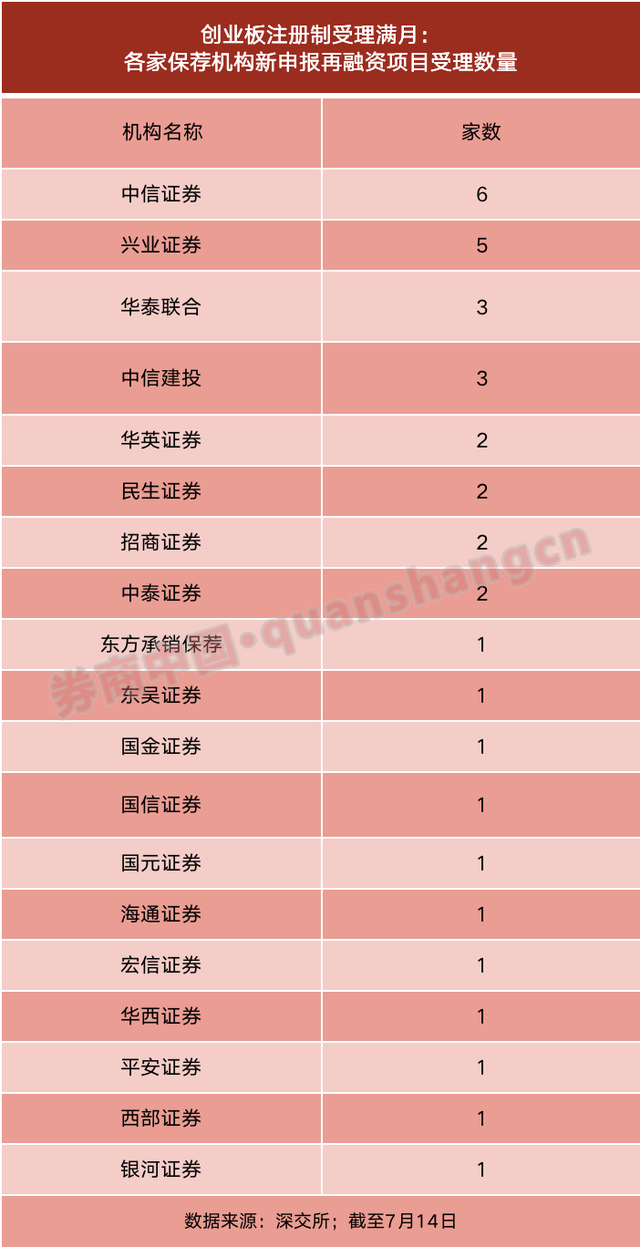

剔除在审企业数据,从新申报情况来看,有36单新再融资项目获得深交所受理。中信证券受理家数最多,共有6家,其中先导智能定增项目计划募资25亿,智动力定增拟募资15亿,两家公司规模较大,在创业板募资中属少见。兴业证券新申报再融资项目家数不少,也有5家。

华泰联合与中信建投各有3家新申报再融资项目。其中,前者承销的华策影视定增项目,计划募资22亿;后者承销的铁汉生态,拟定增18.06亿。

小投行如华英证券也有申报项目,共有2家;宏信证券与华西证券各有1家。

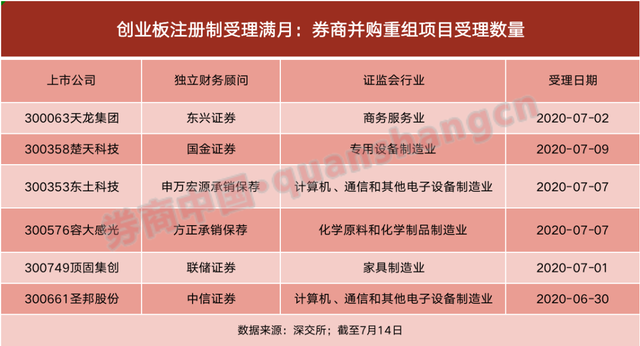

并购重组活跃度较低。新创业板落地至今,截至7月14日,仅有6单并购重组项目获得受理。业内人士分析,其主要因为IPO渠道通畅,并购标的难觅,优质企业被并购的诉求下降。前述6家有望成为新创业板首批并购重组。

数据显示,涉及的财务顾问有中信证券、东兴证券、国金证券、申万宏源承销保荐、方正承销保荐和联储证券。