农夫山泉上市,钟睒睒凭什么能做“半小时首富”?

导读:如果说资本用脚投票,买的是农夫山泉的护城河,那么它的此次上市,或许正在谋求打开自己的天花板。

农夫山泉不仅有点甜,更有点“贵”。

9月8日,登临港股的农夫山泉开盘涨85.12%,报39.8港元/股,总市值达4400亿港元。钟睒睒的身价也随之飙升,一度成为中国首富。截至发稿,盘中涨幅收窄至61.16%,总市值跌至3887亿港元,折合人民币3425亿人民币。

最新市值计算,钟睒睒持有的农夫山泉和万泰生物两家公司,身家约合3522亿元,位列第二大富豪。

从农夫山泉开启IPO,资本市场的热情就没停过。新股申购人数达70万,超出认购额度的1000倍,光打新冻结资金就有6000多亿,成了港交所名副其实的“冻资王”,更是最难打的新股。

这个看似平平无奇的卖水公司,有太多让资本惊喜的元素:连续8年市场份额第一、净利润是康师傅和统一的总和、50%的毛利率比肩可口可乐……

漂亮的财务数据给资本带来欢愉,也留下思考:闷声发大财的农夫山泉,一年营收超140亿,去年仅股东分红就达96亿元,比此次IPO的募资的81.5亿港元都多,它又为何要上市?

如果说资本用脚投票,买的是农夫山泉的护城河,那么它的此次上市,或许正在谋求打开自己的天花板。

从泥瓦匠到养生首富

谈农夫山泉绕不开其创始人钟睒睒。

1954年,他出生在一个知识分子家庭,却在小学辍学,做过泥瓦匠、搬过砖。

高考恢复后,他进入电大。

30岁时,钟睒睒准备考《浙江日报》,与比他小10岁的马云产生了交集。当时两人在浙江文联的一栋宿舍楼里租住,是楼上楼下的邻居,一来二去渐渐熟络,互相鼓劲,两个房间的灯光经常一直亮到深夜。

钟睒睒如愿成为记者,马云也在三战高考后成功进入杭师大。

1988年,做了5年记者的钟睒睒选择南下创业。而后他与宗庆后产生了交集,为他带来了人生转折点。

看到娃哈哈口服液的巨大商机,钟睒睒成了娃哈哈在海南和广西的总代理。但当他利用差价将海南的口服液高价卖到广东时,也由此失去了总代资格。

而后他发现龟鳖汤是当地招待贵客的大菜,萌生了以养生为由头推向全国的想法。1993年,钟睒睒赌上全部身家,在海口成立了海南养生堂药业有限公司。“养生堂鱼鳖丸”火遍全国,进而推出了“朵而”“清嘴”等保健品和食品品牌,“养生堂”的养生帝国也由此奠定了根基。

但1996年,野蛮生长的保健品市场被“一刀切”,国务院停止了保健药品的审批,也给养生堂按下暂停键。

钟睒睒选择回杭州重新创业,这次他把生意选在了瓶装水。这符合他一直以来的商业理念:“一个小企业要发展壮大,他所经营的种类必须具有唯一性,而且必须暴利的。因为没有规模效应供你慢慢积累。”

当时国内的瓶装水市场已是三分天下:娃哈哈、乐百氏和康师傅三大品牌的纯净水,成为90年代末期瓶装水的主流。但套用现在流行的话来说,农夫山泉选择了一条更为垂直和差异化的道路:以健康为核心,提出了天然水这一概念,也就是后来家喻户晓的“我们是大自然的搬运工”。

伴随着对农夫山泉的各类解读,钟睒睒被打上了“营销鬼才”的标签。而农夫山泉的背后,其实他正在打造一个养生帝国。

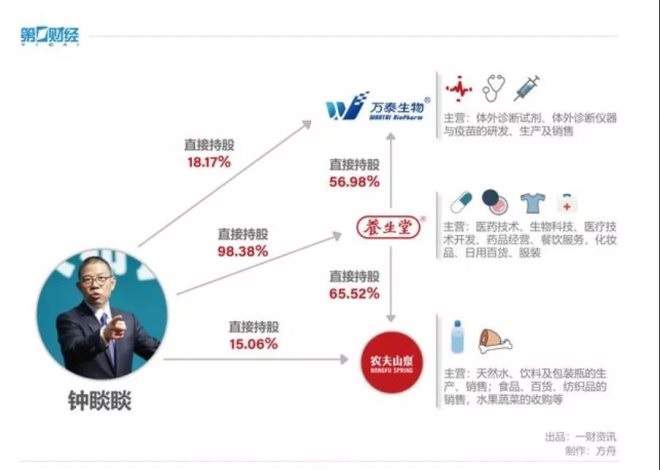

企查查的数据显示,钟睒睒拥有的企业数量多达134家,直接控股112家。尽管各企业关系错综复杂,但在抽丝剥茧之后,钟睒睒的核心资产可以归结为4条主线:疫苗检测、饮料消费、保健品以及房地产。

2001年9月,钟睒睒耗资1710万元买下了万泰生物95%的股权,这家同样低调的企业,却在今年4月份上市之后成了A股耀眼的星。截至发稿,万泰生物已经从发行价8.75元暴涨至196.51元。

两家公司相加,钟睒睒的身家超过3522亿元,位列富豪榜第二位。

“水中茅台”是输血站

在养生系帝国中,农夫山泉无疑扮演着现金奶牛的角色。

饮用水与饮料是一个现金流很好的业务,因此,除了账面拥有大量的现金储备外,农夫山泉每天都产生庞大的现金流。

以2018年为例,在几乎没有贷款的情况下,农夫山泉的账面存有现金17.63亿元,结构性存款36亿元,这使得农夫山泉的流动资产金额高达26.77亿元。

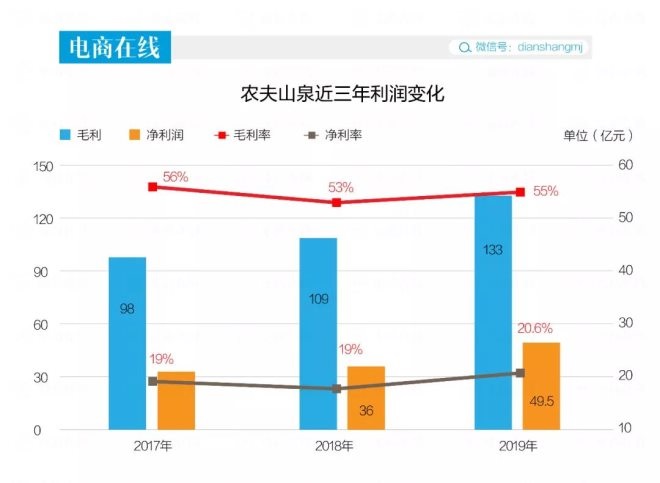

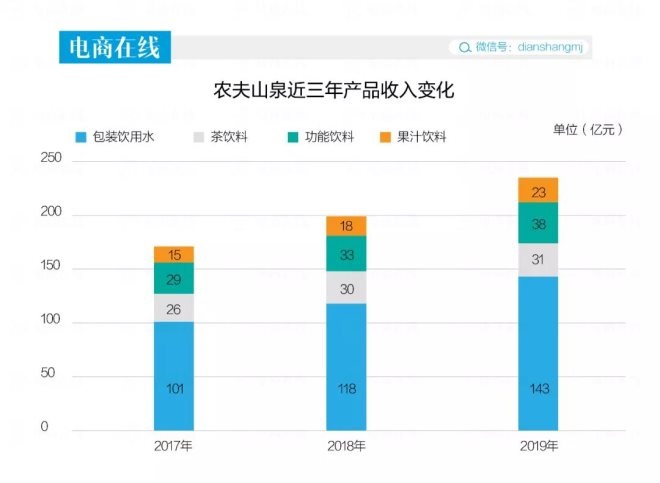

与此同时,农夫山泉赚钱能力极强。2017-2019年,农夫山泉的净利润分别为33.86亿元、36.12亿元和49.54亿元,年均盈利39.84亿元。其中,饮用水是营收大头,占比超过50%。

毛利率方面,2019年,农夫山泉毛利率为55.4%。也就是说,每出售一瓶2元的农夫山泉,就能带来约1.1元的高毛利。相比而言,老对手康师傅、统一的毛利率仅约35%。从各产品类别的细分毛利率来看,饮用水也是超过茶饮等毛利率最高的品类,达到60.2%。

会把农夫山泉比为水中茅台,不仅因为它的高毛利和稳定现金流,更在于它在行业中的龙头位置。

根据弗若斯特沙利文报告,国内饮用水市场规模已超过2000亿元,并保持11%的复合年增长率扩张,行业集中度相对较高。2012年至2019年间,农夫山泉连续八年保持中国包装饮用水市场占有率第一的位置。

但在软饮料市场,前10品牌共占43%的市场份额,农夫山泉茶饮料(茶Π)、功能饮料、果汁饮料分别占比8%、7.3%、4%,均居行业第三。

虽然茶饮没有站在行业最头部,但从行业趋势来看,农夫山泉的瓶装水作为企业核心业务也能继续支撑龙头位置的地位。

根据弗若斯特沙利文的预测,未来,除了功能饮料占比在四年后将略有提升外,蛋白饮料、果汁饮料的占比都将明显下降。而到2024年,瓶装水将占到软饮料零售额的25.5%,将比现在的占比增加5个百分点。

供应链与渠道建起护城河

那么,农夫山泉何以一枝独秀?

其实纵观瓶装水市场,绝不缺重量级玩家。但许家印站台的恒大冰泉、价格高出同行的景田百岁山、以及背靠央企的华润怡宝,在盈利能力方面都不敌农夫山泉。

“对于水企来说,最终的竞争就在于供应链和物流能力。”一位瓶装水业内人士对「电商在线」说。

不得不说农夫山泉在水源地方面的独特优势,那些广告里展示的水源地秀丽风光,实际上正是农夫山泉重要的护城河。

曾经有人测算过,如果销售市场距离水源地在500公里以内,瓶装水尚可盈利,但运输半径一旦超过500公里,油费加上过路费,还有损耗,运输成本就会陡然上升,终端价格除非卖到2.5元以上,否则根本不可能盈利。

“恒大冰泉是好水,但是一处水源通全国,成本上下不来。”上述业内人士如是说。

农夫山泉在招股书中展示了其水源地,可见其生产地都距离主要消费市场不远:浙江千岛湖足以覆盖江浙沪包邮区;湖北丹江口可以覆盖两湖、河南等中部省份市场,向西可以拓展至川渝市场;广东万绿湖的水源则可以满足珠三角庞大的消费需求。

供应链的完善,还需要前端销售渠道的配合,在这一点上,农夫山泉的经销网络帮它实现了全盘布局。

一级经销模式是其核心销售渠道,截至2019年底,覆盖了237万个终端零售网点,拥有4300名经销商及1.2万名销售人员,经销商收益占到总收益的94.2%。

同样以线下经销商为主要渠道,农夫山泉与娃哈哈采用的分销模式却不同,娃哈哈建立的联销体分销体系,重点是强化厂家对渠道的控制,减少库存。而农夫山泉采用的是密集型渠道分销和部分直营,对200名商超、餐厅、电商平台等KA客户直接供货,提高了市场覆盖率和上架速度。

在回款问题上,娃哈哈通常是先付给经销商利息,卖货后退还抵押款,并按一定比例返利;而农夫山泉一直是“款到发货”方式,维持产销平衡和资金良性周转,也刺激了单店销售。

此前,有报道说农夫山泉卖的其实是瓶子,这种说法不无道理。数据来看,2019年农夫山泉原材料采购费用46亿元,纸箱、标签等包装费用34亿元,分别占销售总成本(107亿元)的43%、32%。

但农夫山泉的成本控制能力在同行业依然领先。来自华尔街见闻的数据显示,2019年农夫山泉营收240亿,为营收103亿怡宝的2.3倍,而其员工数为18590人,仅为怡宝的1.5倍。员工人均创收方面,农夫山泉为129万,怡宝仅为85万。

上市为了打开天花板

农夫山泉是否撑得住如此高价?这是市场最为关注的问题。

某种程度上说,农夫山泉的确是踩在企业发展的高点上市,但当前也可以看作是它试图打开天花板的转折点。

目前看来,在瓶装水领域农夫山泉坐稳了行业老大,并且有着坚实的护城河,但同时,一伸手就可触其天花板。和茅台一样,想要在主营业务上继续保持高增速,未来的空间只能看人口红利。其水源地布局、产能空间和市场空间,基本已经定型,想要再扩大营收绝非易事。

上市是打开品牌知名度的重要契机,尤其是海外的影响力方面。这或许会帮助农夫山泉向海外拓展水源渠道,也增加了海外并购的可能,同时也解释了农夫山泉为什么会选择在港股上市。

再看存量市场的销售渠道。传统渠道式微是不争的事实,研报的数据显示,软饮市场的电商渠道将成为增速最快的部分,2014-2019年电商渠道年复合增长率为12.9%,预计2019-2024年,年复合增长率为12.5%,保持高增长态势。

农夫山泉很明显也在向新零售迈进,但与选择上电商平台不同的是,农夫山泉选择了相对较重的模式。

招股说明书显示,截至2019年末,农夫山泉已经在全国近300个城市投放了近6万台以自动贩卖机为代表的智能终端零售设备。其未来战略中也提到,还将继续布局以自动贩卖机为代表的新零售渠道,提升消费者触达。

一位业内人士曾对媒体透露,在智能零售终端的投放上,农夫山泉已经做好了每年亏2亿,连续亏5年的准备。不过这一数字并未得到官方证实。

可以确定的是,在新渠道铺设过程中,农夫山泉对资金有着明确的渴求,上市可以很好地满足这一需求。

“短期来看,农夫山泉依然有不可撼动的优势,但更长期的发展在于软饮市场。”上述业内人士表示。

实际上,农夫山泉在功能饮料、果汁饮料、茶饮料等方面,和娃哈哈、康师傅、统一等老对手形成了显著的差异性,对这些老品牌有降维打击之势。但随着新消费的不断变革,农夫山泉的一系列软饮品牌只能说占据了赛道,却未能出类拔萃。

分析数据显示,中国软饮市场的集中度相对较低。2019年,前十名参与者的市占率合计42.5%。可见在软饮市场,发生突破与变革的可能性非常大。尤其是咖啡和功能饮料2种品类,预计未来5年的复合增长率将达到20.8%和9.4%。

具体来看,每一个细分领域都有更为火热的品牌冒出。元气森林引领了低糖低卡“快乐水”的风潮、喜茶转身切入瓶装水赛道、依云等海外高端水通过电商平台实现了“价格平权”,农夫山泉所面临的对手已经不是单一品牌,而是各个垂直赛道的头部玩家。

上市的另一个原因可能是财富的变现与传承。55岁时马云选择退休,66岁的钟睒睒也站在了人生选择的重要节点上,上市变现既能够保证亲戚、老臣及合作方的利益,也能够规范企业运作,引入现代企业治理体系,为二代接班铺平道路。

前辈娃哈哈的例子成了警示牌,曾经坚定不会上市的宗庆后如今也松了口,并且从2018年开始就进行了内部股权收购,为上市铺路。

但上市即高位,这是摆在农夫山泉面前的一道坎。未来,它是把元气森林等一系列对手纳入麾下,还是从外部寻找新增长?今天才只是新的开始。