商业地产还能继续供养影院么?

导读:电影市场处于寒冬期却仍然没有阻止大家建设影院的步伐,这是为何呢?

“这是个非常奇葩的现象。 电影票不算便宜,尤其和工资比起来。 但是电影不赚钱,钱都被院线拿走了。

院线也不赚钱,钱都交租金了。商业地产租给电影院也不赚钱,是为了吸引客流赚别的店的租金。但整体租金也不赚钱,主要还是靠形成商业圈导致地段升值,赚周边住宅地产的钱。奇葩不奇葩?”——前几天有分析师在某社交平台如是说道。

这位分析师说出了一个有趣的观点,影城和商业地产不仅仅是引流关系,在电影和实体经济皆处于寒冬期的今天,影城的发展和扩张同样离不开地产业。

一个有趣又矛盾的现象,虽然如万达电影中报所述,单银幕产出下滑,但是万达电影的影城扩张之路还在继续。

而且,今年5月万达电影还申请发行40亿元可转换债券,其中31.9亿元用来建造影城,计划在2019年到2021年这三年间新建159家影城。 根据拓普数据统计,万达院线仅上半年开业影院数就达到了31家。

其实不止是万达院线,上半年全国新开影院数量达697家,远超过关停影院数量。 尽管春节档有《流浪地球》填补了40亿票房的空缺,7月又有《哪吒》的异军突起,但纵观今年前7个月,观影人次下降、票房同比倒退,已经成为不争的事实。 电影市场处于寒冬期却仍然没有阻止大家建设影院的步伐,这是为何呢?

死扛的影院行业扩张为何?

以一线城市北京市为例,根据拓普电影智库提供的数据,今年截至7月31日共有13家影城开业,包含中影系、万达系、大地系等,有8家也即超过一半的影城具有激光厅或巨幕厅等特效影厅。

但无一例外,这13家影院都开设在商业中心内,而且超过一半比例,影院所在购物中心是近三年内发生过整改的或是新开业的商城。

一边是影院在主动扩张,一边是商业中心主动引进影院打造商业娱乐综合体,这使得影城和商业中心成为形影不离的一体。

各院线或者影投的扩张固然有跑马圈地的原因,比如万达院线已经是行业TOP1了,2017年和2018年,其票房全国占比分别为13.1%和13.7%,而今年截至当前,其全国票房占比为14.7%,较去年提高了1个百分点。

在行业增速放缓后,尤其是星美的倒闭加速了影院的并购与整合,也加速了行业向头部公司的聚集效应,万达院线的扩张也是为了提升其市场覆盖率和占有率,提高其年营业收入。

去年12月,国家电影局下发了一道电影市场指导意见,为了让更多的民间资本进入行业,放开了院线牌照的管制。

这让博纳影业和中影信达影管拿到新一批院线牌照,而像苏宁和红星美凯龙这些有地产背景的公司也在加速建设新影城,为了可以在合适的时间点拿下院线牌照。

面对分蛋糕的竞争者,万达电影选择继续扩张,来巩固自己的行业地位。

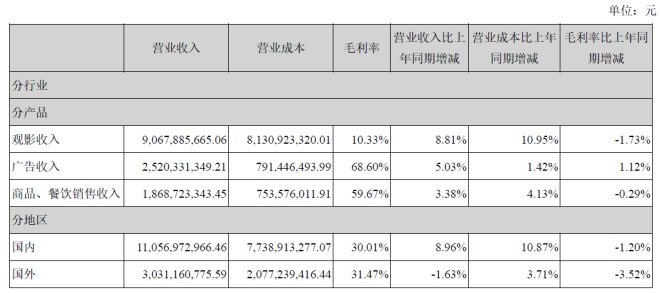

但是对比万达电影和金逸影视2018年的年报,有一个共性,两家票房收入的毛利率都仅仅略高于10%,卖品收入和广告收入的毛利率却高达50%-60%,其中金逸影视的广告收入毛利率甚至为99.48%,而万达电影的广告和卖品毛利润甚至都超过了票房毛利润,可见票房收入虽然高且占比大,但带来的利润相对较低。

毛利润仅考虑了影院的营业成本,如果考虑经营费用计算净利润,我们通过另外一家地产系影院已离职员工了解到,该公司旗下的影城今年预计净利润无一例外都是亏损状态,而且预计影院扭亏为盈大概需要8—10年的时间。

新开影城前期无法盈利是行业内普遍存在的现象,这是由于影城重资产项目的属性导致其回本周期长。

影城的经营费用大体上可以分为三大类: 人工成本、影城的折旧摊销 以及租金和物业费。

万达电影在18年的年报里提到,影城租金为净票房收入的11%,也有影城和商业地产的租赁合约是采用“固定租金+净票房分成”的模式。

考虑到万达院线在行业内的话语权,以及大部分万达影城开在万达广场内使其具有便利条件,有分析师认为万达的租金成本优势是其他影城无法比拟的,相比其他影城会低很多。

租金成本和经营的差异都会导致影城的盈利周期略有不同,比如同为地产系的苏宁影城目前都开在苏宁广场内,据苏宁影城的相关人士透露,苏宁新开业的影城基本上5年内即可实现盈利,南京新街口的苏宁影城虽然只有300多座位,但由于地理位置优越、影城具有私密性、还有点播影院等特色服务,同时依托苏宁集团的广告售卖体系,仅用3年便实现了盈利。

万达和苏宁的情况说明,经营能力差没有资源优势且语权弱的影城,其生存空间只会越来越小。

前文提到的某地产系影院已经开始弱化影院在集团的地位,缩减影院员工,减少人工成本的开支。

裁员可以降低人工成本,但是折旧摊销是必有的会计科目,新开业影城由于租金和物业的负担,在盈利前期都相当于在为商业地产打工。

购物中心里的影院,生存状况如何?

根据赢商网的数据统计,上海市115家购物中心,影院门店数量达到了124个,有些购物中心甚至同时引进两种及以上不同类型的电影院,可见购物中心+影院,这样的标配已成常态。

商业地产之所以引入影院,无疑是看中了影院可以起到聚集人气的作用,同时还可以提高顾客在商场内的滞留时间,期望借此给其他商铺带来更多随机性消费和冲动性消费,商铺的收入情况好,商场也可以收取更多的租金。

据某私募基金研究员助理透露,商业地产为了分析引入一家店铺能给他们带来多少客流量,已经到了在店家门口安装监控来统计人流的程度。

但是从前文某地产系影院的员工了解到,影城对商场的引流效果在日常情况下并不显著,如果一个商场其他商户开业较少或者招商率较低,影城的日均观影人次为10—20人的情况都有可能出现。

但如果有明星见面会或像《复仇者联盟4》等超级大片上映时,对影城和商场客流量的提振作用是很明显的。

这也解释了一些现象,比如新开影城会举办比较多的观影活动、明星见面会或者看片会来提高其自身认知度,开在繁华购物中心里的影院其票房相对较好,而有些票房高的影城所在商场相对无名。

以RET睿意德研究报告给出的北京市购物中心排名为依据,将活力排名TOP10的商场和它们辐射的影城对比,超过一半商场所辐射的影城票房排名位于前十之列,影城票房排名和商场排名大体相当。

由于港资房企和内地房企的经营理念不同,导致北京SKP、太古里、北京APM等港资房企开发的商场,其辐射影城与商场排名差异略大,尤其北京SKP商场内部直到现在都没有引入影院。

像耀莱成龙影城(五棵松店)14年至今,一直是全国票房冠军,但对其所在商场卓展购物中心的导流效果并不显著,最终卓展购物中心因为经营不善于16年被蓝色港湾接管。

影城所占面积大且租金较其他商户低,对商场的导流效果多数情况不及商场给影城带来的流量,导致商场在影城上收取的单位租金性价比低,然而新开业的商场或者整改后的商场大多数都引入电影院,是为了打造购物休闲娱乐等一体化中心,避免有观影需求的顾客流向其他商场。

同时商场在引入影城时为了匹配商场的自身定位,也会对签约影城有所要求,比如高端商场会要求影城具有IMAX厅或者杜比影院等高配影厅,而地理位置普通的商场或者所在城市发展欠佳的商场,对所引入影城的要求就会放宽,就像四线城市的小百货商场大概率不会引入IMAX等特效厅。

另一方面影城方面出于投资回报率的考虑,也不会在小商场内建设特效厅来增加成本,商场和影城是一个双向选择的适配结果。

地产商为何依然对进军影院如此积极

地产开发商进入影院行业的便利之处在于,拿地打造购物中心时,可以优先租给自家影院,也可以选择租给其他品牌的影院。

过去苏宁广场通过招商引进其他品牌影院,在2016年苏宁影城成立后,苏宁将逐渐收回出租的场地,用来给苏宁影城使用。

苏宁方面认为尽管进入电影行业的时机略晚,在行业发展放缓、整合加速的情况下,现在正是苏宁影城弯道超车的最好时机,苏宁影城也会借苏宁集团开发的东风加快影院建设。

近期以苏宁为首的电商818促销活动,苏宁影城也加入到苏宁的联合营销阵容之中,渠道互通数据共享优势互补,用来打通苏宁影城和苏宁易购等其他业态的关系。

苏宁在拿地开发项目,曾经的老大哥万达走了一年多轻资产模式后,今年又开始不断拿地,签了上千亿的投资项目,未来几年万达将在辽宁、四川、甘肃、陕西等省份建设大型文旅项目、五星酒店和数十个万达广场,与万达广场相匹配的必然会有万达影城。

新建影院不赚钱,新建购物中心靠租金和物业头几年也无法盈利,但地产商还在不断拿地开发,从事地产行业的人士分析,尽管商业地产的开发成本越来越高,投资回本周期越来越长,但土地长远看还是呈升值趋势,而且国内经济发展要拉动内需,百姓对吃喝玩乐的需求也大,地方政府应该比较喜欢可以提高当地GDP的投资项目。

由于房地产具有投资属性,像万达、苏宁这样相对具有品牌优势,且具有开发经验的公司,可以让其在经济环境和电影行业不好的时候囤地开发、建设影院,等待未来电影行业好转和地价升值。 但并不是每个地产商都能扛得住时间,强如万达在过去两年,也因为政策收紧不断变卖资产减少负债。

前文中提到的某地产系影院,该公司正是因为16年地产行业环境不好,而当时电影产业还处于向上增长的阶段,决定转型加入影城建设,并试图在五年内赶超万达。

但是经过了去年传媒产业的“黑天鹅“,以及国家去杠杆政策的影响,高负债和缺少现金流让这家公司在不断出售项目回笼资金,主业地产无法为其他分支供血,现实让这家公司放弃了拿下院线牌照。

对万达电影而言,已经开业多年的影城早已盈利,新开业影城即便亏损会拉低利润,也足以覆盖。对苏宁而言,影城是集团布局中的一个组成部分,重要但不是最核心的,前期为了影城发展做资源倾斜,也是为了日后反哺其他业态。

而只是觉得电影市场相对而言有发展前景,便盲目投入则是一件非常危险的事情。 无论是哪家地产商,现在并不是与时间赛跑,而是比谁熬得过时间,无论是等电影产业复苏还是地价升值经济复苏。