清科季报:2019年第二季度VC市场募资额同比下降62.2%

导读:2019年第二季度VC市场募投均下降明显,但退出呈现趋稳向好之势。

根据清科研究中心旗下私募通统计显示:2019年第二季度VC市场募投均下降明显,但退出呈现趋稳向好之势。受宏观经济金融环境以及监管政策影响,创业投资市场普遍资金短缺,创业投资机构避险情绪明显,资本的募资和投资周期逐步拉长,投资机构开始注重加强风控管理,坚持理性投资、价值投资、将重心转移至投后和退出,以保守谨慎的策略抵御寒冬冲击。

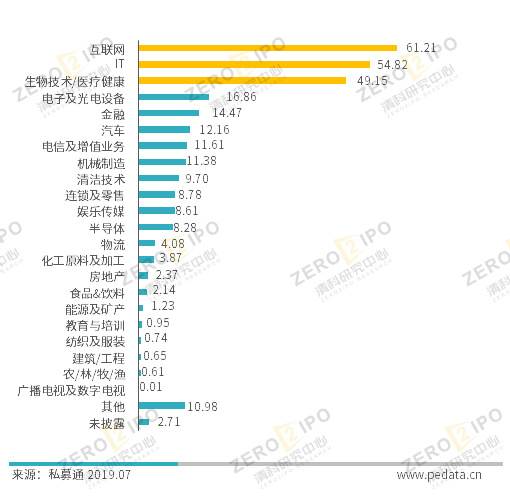

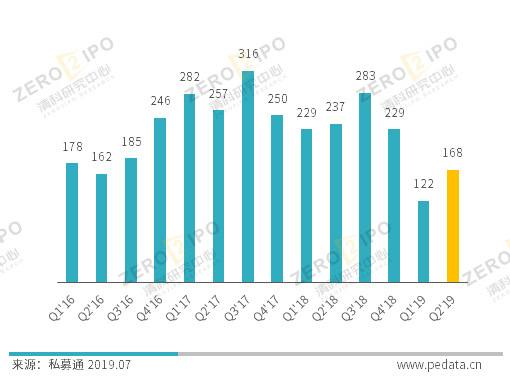

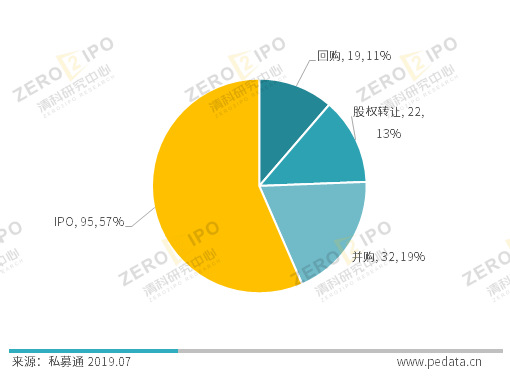

根据清科研究中心旗下私募通统计显示,募资方面,2019年第二季度中外创投机构共新募集135支可投资于中国大陆的基金,同比下降28.9%,其中,披露募集金额的130支基金新增资本量为482.17亿元,同比下降62.2%,平均募资规模为3.71亿元人民币;投资方面,2019年第二季度中国创业投资市场共发生726起,同比下降42.8%,其中披露投资金额的577起投资事件共涉及297.36亿元人民币,同比下降51.9%,平均投资规模为5,153.48万元人民币;退出方面,2019年第二季度共发生168笔VC退出交易,同比下降29.1%,其中IPO退出仍是最主要的退出方式,共计发生95笔,占比56.5%。

募资寒冬未褪,募资金额断崖式下跌

2019年上半年全国经济运行总体平稳,稳中有进。但国内外经济形势依然复杂严峻,全球经济增长有所放缓,外部不稳定不确定因素增多,国内发展不平衡不充分问题仍较突出,经济面临新的下行压力。

根据清科研究中心旗下私募通统计显示,2019年第二季度中外创投机构共新募集135支可投资于中国大陆的基金,数量同比下降28.9%;披露募资规模的130支基金新增资本量为482.17亿元人民币,同比下降62.2%;平均募资规模为3.71亿元人民币。整体来看,受宏观经济金融环境以及监管政策影响,创业投资市场普遍资金短缺。

值得注意的是,当下市场整体募资难度在加大,资金向头部集中。2019年第二季度,中国创业投资市场募资金额在10亿及以上的机构共有12家,募资规模为347.22亿元人民币,即这12家优质机构吸收了创投市场超70%的资金。

本季度募资规模最大的创投机构是君联资本。6月27日,君联资本新一期人民币基金于6月27日募资完成,此次募集包括综合成长基金、创新TMT基金、健康医疗基金,总规模近百亿元。这也成为近一阶段VC市场上募集完成的最大规模人民币基金。新基金的LP仍为君联资本多年稳定合作的长线投资人,机构投资人占绝对比例,超过90%,包括联想控股、全国社保基金、国有背景的母基金和金控、险资、上市公司与第三方渠道。在投资策略上,百亿资金本身分为三部分不同侧重,其中,综合性基金占70亿元,将以成长型项目投资为主;创新TMT基金、健康医疗基金占30亿元,聚焦早期创新及扩张前期成长型项目。这样的搭配,将可以覆盖国内中早期少数股权投资的频谱。君联资本自2009年开始管理人民币基金,此后保持每2-3年募资频次。这10年间,君联资本募集并管理了4支人民币综合基金,分别于2009年、2011年、2013年及2015年募集,除此之外还有包括新海基金、医疗基金、文体基金等早期及成长期专业基金。截止目前,君联资本总基金管理规模超过450亿元人民币。

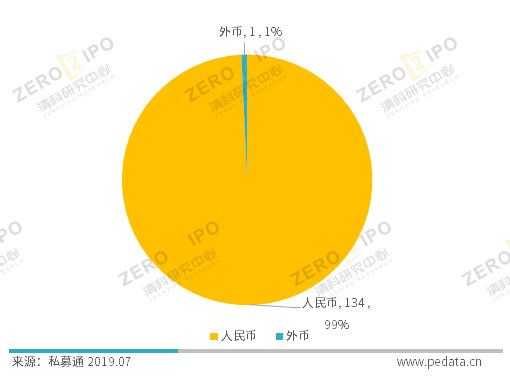

图1 2016Q1-2019Q2中国创业投资机构基金募集情况比较

人民币基金募资下滑,外币基金也不容乐观

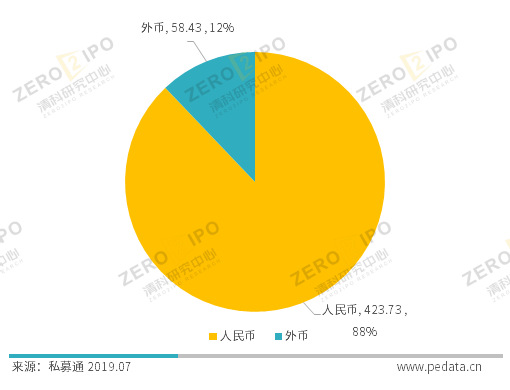

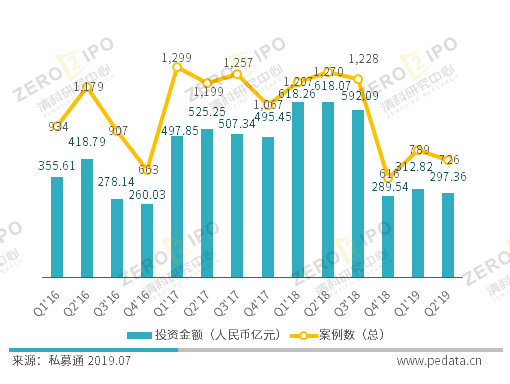

根据清科研究中心旗下私募通统计显示,2019年第二季度中国创投市场新募集134支人民币基金,同比下降25.1%;募集金额为423.73亿元人民币,同比下降39.2%。与此同时,外币基金募资现状也不容乐观,但募资能力不容小觑,2019年第二季度中国创投市场外币基金仅募集完成1支,但募集金额58.43亿元人民币,是人民币基金平均募集金额的17.8倍。

本季度唯一一支募集完成的外币基金由元生资本于6月28日宣布募集完成,募集金额为8.5亿美元,截至目前,元生资本共管理四支基金,包括美元和人民币基金各两支。元生资本新一期基金的投资人包括主权财富基金、国际组织基金、养老金基金、保险公司、慈善基金、互联网巨头等顶级机构 和产业资本。投资人分别来自北美、欧洲、澳洲、亚洲等地区。元生资本将继续围绕“信息技术提升效率”这一主题,专注成长期投资,在消费服务、企业协作、以及企业内部运营领域支持并服务新一代的创业者。元生资本成立于2015年年底,在短短的三年时间,元生资本美元基金投资的14家公司里,跑出了7家独角兽,包括小红书、满帮、每日优鲜、美菜、易酒批、掌门1对1、第四范式等。元生资本还投资了震坤行、北森、太美医疗、推想科技等行业头部企业,并且作为推手促成了陌陌与探探、货车帮与运满满两个大型并购项目。

图2 2019第二季度中国创业投资市场新募集基金币种分布(按新募基金数量,支)

图3 2019年第二季度中国创业投资市场新募集基金币种分布(按新募基金金额,人民币亿元)

三伏天燥热难耐,资本市场却寒冬凛冽

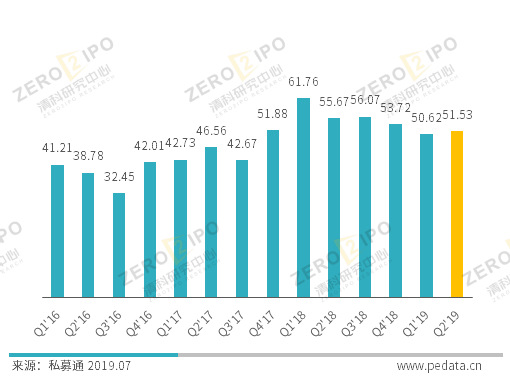

投资方面,创业投资机构避险情绪明显,与去年同期相比,VC市场投资总额与投资案例数均出现大幅下滑。根据清科研究中心旗下私募通统计显示,2019年第二季度中国创投市场共发生投资726起,同比下降42.8%;披露投资金额的577起投资事件共涉及297.36亿元人民币, 同比下降了51.9%;平均投资规模为5,153.48万元人民币,同比下降7.4%,。此外,受募资端收紧和项目估值倒挂等因素的影响,2019年第二季度我国创业投资市场大额投资案例明显减少,投资金额在5亿元人民币以上的案例数仅9起,同比下降47.1%。

图4 2016Q1-2019Q2中国创业投资市场投资总量比较

图5 2016Q1-2019Q2中国创业投资市场平均投资金额比较(百万人民币)

IT行业活跃度不减,社交电商赋能互联网获机构关注

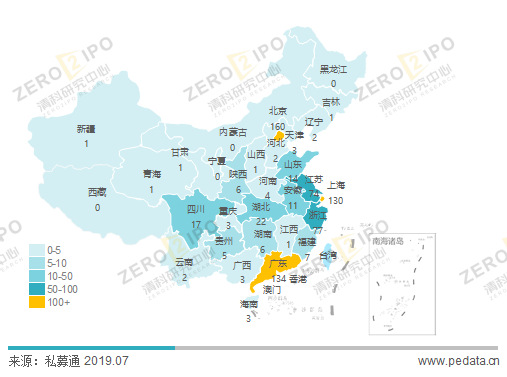

根据清科研究中心旗下私募通统计显示,2019年第二季度IT、互联网、生物技术/医疗健康三个行业投资案例数继续排名前三,分别为198起、118起、109起。从投资金额方面分析,互联网总投资金额为62.21亿元人民币,超越IT行业排名第一;IT行业的投资金额为54.82亿元人民币,排名第二;另外生物技术/医疗健康行业以49.15亿元的总投资金额排名第三。

本季度创业投资机构投资规模最大的事件是贝店完成8.6亿元融资,由高瓴资本、襄禾资本、红杉资本、创新工场、高榕资本、IDG资本、今日资本等知名投资机构参投。贝店方面表示,本轮融资资金将主要用于供应链体验升级,深耕源头供应链,打造社交驱动的柔性供应链基础设施,以实现KOL社交零售体验的全面提升。贝店通过人与人的社交化分享传播,实现消费者、店主以及供应链的三方连接,为用户提供居家、服饰、美食、美妆、母婴等全球好货。伴随传统电商行业用户增速大幅放缓,流量红利消失殆尽,线上获客成本逐步攀升,以及随着中国国民经济水平提升,低线城市平均消费增速十分显著,“五环外”消费者正从线下走向线上,下沉市场用户开始觉醒。在此背景下,社交电商开始成为电商新流量的探索者和下沉市场的开拓者。

图6 2019年第二季度中国创业投资市场一级行业分布(按案例数,起)

图7 2019年第二季度中国创业投资市场一级行业分布(按投资金额,人民币亿元)

创业投资市场活跃度集中,地域性投资明显

根据清科研究中心旗下私募通统计显示,北、上、深地域投资优势依旧。从投资案例数看,北京、上海、深圳地区位列前三,分别发生160起、130起和93起投资案例,三地案例数占总案例数比例52.8%。从投资金额上看,位列第一的依旧是北京,投资金额为65.51亿元人民币,其次为上海,投资金额为60.54亿元人民币,排名第三的是深圳地区,投资金额为39.67亿元人民币。

图8 2019年第二季度中国创业投资市场投资地域分布(按案例数,起)

图9 2019年第二季度中国创业投资市场投资地域分布(按投资金额,人民币亿元)

总退出案例数同比下降,被投企业IPO数量上升

根据清科研究中心旗下私募通统计显示,2019年第二季度中国创业投资市场共发生168笔退出交易,同比下降29.1%。从退出方式上看,IPO退出仍为主流退出方式,共发生95笔退出,占总退出案例数的56.5%,涉及31家上市企业,同比上升55.0%;并购退出排名第二,实现32笔退出,占比19.0%;股权转让以22笔退出排名第三,占比13.1%。总体来看,科创板配套政策稳步推进,退出市场也在积极响应,现有退出市场案例下降明显、一方面市场在等待科创板退出模式的进一步完备,另一方面,市场进入调整期后,企业退出难度加大,针对企业内部的资源整合需求增强。此外,科创板开始首周表现良好,第三季度创投市场退出情况有望好转。

图10 2016Q1-2019Q2中国创业投资市场退出情况比较(按数量,笔)

图11 2019年第二季度中国创业投资市场退出方式分布(按数量,笔)