苏宁为何频繁买买买?过去三年战略投资已超五百亿

导读:继年初大手笔收购万达百货之后,苏宁易购再次出手布局线下渠道,线下零售版图又划分新格局。

继年初大手笔收购万达百货之后,苏宁易购再次出手布局线下渠道,线下零售版图又划分新格局。

6月23日,苏宁易购公告称,公司全资子公司苏宁国际拟出资48亿元收购家乐福中国80%股份。本次交易完成后,苏宁易购将成为家乐福中国控股股东,家乐福集团持股比例降至20%。

苏宁公告表示,通过收购家乐福中国能够完善全场景业态布局,快速获取优质线下场景资源和一二线优质物业;探索苏宁家电家居、苏宁红孩子、苏宁极物和苏宁金融等业态与商超业态相融合,进一步补足苏宁大快消品类的物流仓储能力和配送能力。

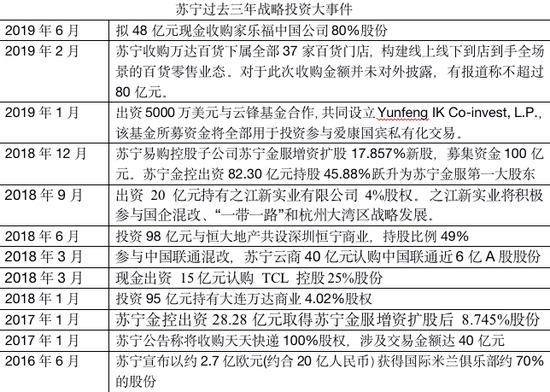

根据wind数据显示,苏宁过去三年并购案例已超过10起,2019年苏宁又出手控股家乐福中国和收购万达百货37家门店,过去三年苏宁战略投资金额已超500亿元。

苏宁为何频繁买买买?

今年年初,苏宁又宣布正式收购万达百货下属全部37家百货门店,构建线上线下到店到手全场景的百货零售业态。对于此次收购金额并未对外披露,有报道称不超过80亿元。

对外投资是苏宁战略布局的重要一棋,近两年来苏宁一直加大线下渠道的布局,对苏宁的零售业务进行补充。有分析人士认为,苏宁在场景互联方面有较大优势,拿下家乐福中国,能够促进其全场景、全品类发展,弥补其在快消领域场景的短板。而从行业来看,腾讯、阿里、苏宁都在布局大快消,零售市场或迎来新一轮的赛跑和洗牌。

除线下渠道发起进攻外,苏宁投资也围绕产业链和多元化战略投资。根据wind数据统计,苏宁过去三年并购案例近10起,其中多起并购案例引起外界关注,过去三年战略投资金额已超500亿元。

家乐福中国为何最后联姻苏宁?

根据家乐福集团提供的未经审计的管理会计报表,家乐福中国连续两年资产总额和营收双降,2018年营收为299.58亿元,净利润亏损4.12亿元。此次收购家乐福也面临业绩和商誉减值等风险,家乐福中国账面净资产为负。

家乐福中国于1995年正式进入中国大陆市场,目前在国内开设有210家大型综合超市以及24家便利店,覆盖22个省份及51个大中型城市,同时拥有约3000万会员。

2018年1 月 23 日,家乐福宣布已和腾讯、永辉签订初步的股权投资意向书,投资金额和持股比例并未公布,但家乐福仍是家乐福中国的最大股东。当外界纷纷认为家乐福会与腾讯深度捆绑后,最终家乐福选择与苏宁联姻。

家乐福为何与苏宁联姻?值得注意的是此次收购公告称,此次交易苏宁将以现金的方式支付。同时,苏宁将对家乐福中国提供股东贷款,用于运营资金方面的支持。具体金额视交割日家乐福中国公司净负债、运营资金的情况确定。苏宁将对家乐福门店进行全面的数字化改造,构筑线上线下融合的超市消费场景。

家乐福去年营收299.58亿元,占苏宁易购2018年营业收入比例约12%。

2019年第一季度,苏宁易购一季度营业收入为622.42亿元,同比增长25.44%,商品销售规模为869.26亿元,同比增长25.38%。其中,线上自营商品销售规模同比增长40.87%。这是苏宁易购连续7个季度GMV保持25%以上增速。

苏宁近三年的营收和净利润同步都在增长,2016-2018年苏宁营收分别为1485.85亿元,1879.28亿元和2449.57亿元;2016年-2018年同比增长9.62%、26.48%和30.35%,2016-2018年苏宁归母净利润为7.04亿元,42.13亿元和133.28亿元,同比增长-19.27%、498.02%,216.38%。

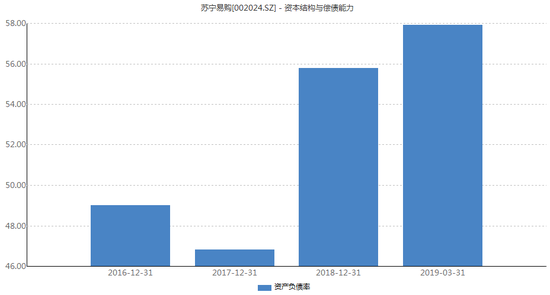

2016-2018年,苏宁负债合计为672.45亿元、736.49亿元和1112.56亿元。

2016-2018年,苏宁资产负债率占比为49.02%、46.83%和55.78%;2019年第一季度资产负债率占比达57.90%。

苏宁财报显示,截至2019 年3 月31 日公司合计拥有各类自营店面9758 家,门店物业面积689.17 万平方米,各类加盟店面2571 家。苏宁小店数量为5098家,新开931家,关掉10家。

有分析人士认为,苏宁不断线下渠道,此举是为了抢夺线下的流量入口。从目前苏宁布局的线下渠道数据可察,苏宁小店数量占比较高,有业内人士向新浪财经表示苏宁小店存在容易被复制的风险,加盟店如果有更优惠加盟费入局,加盟商或存在换品牌的风险。