清科数据:12月VC/PE市场投资总额稳步上升,金融行业融资近200亿倍受关注

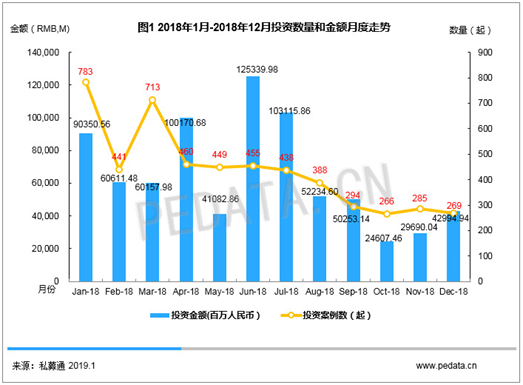

导读:根据清科旗下私募通数据统计,12月VC PE市场共发生投资案例数269起,同比下降51 4%、环比下降5 6%;总投资金额共涉及429 95亿元人民币,同比下降59 3%,环比上升44 8%。

根据清科旗下私募通数据统计,12月VC/PE市场共发生投资案例数269起,同比下降51.4%、环比下降5.6%;总投资金额共涉及429.95亿元人民币,同比下降59.3%,环比上升44.8%。本月单笔投资金额在10亿元以上的大额投资案例数为9起,环比下降25.0%,涉及投资金额308.28亿元人民币,环比上升80.4%。从各项指标来看,本月VC/PE市场投资总额呈现上升态势,总投资金额上升幅度超过40%,但较去年同期的1057.01亿元人民币仍有较大差距。本月大额投资案例的融资金额涨幅较大,投资金额在10亿元人民币以上的大额投资涨幅超过80%。从投资策略来看,金融行业在本月备受VC/PE机构关注,共发生投资金额189.31亿元人民币,占总投资金额的44.0%,较上月21.26亿元人民币上涨约7.9倍。从投资地域来看,最受资本青睐的是上海地区,涉及金额为155.35亿元人民币,稳居各地区融资总金额第一位。从退出方面看,12月共发生退出事件192笔,其中IPO退出数量为160笔,并购退出21笔,新三板挂牌退出6笔,回购退出5笔。本月各渠道退出数量总和较上月大幅上升,IPO退出数量同比上涨73.9%。

在政策导向方面,12月20日,人民银行副行长、国务院金融稳定发展委员会办公室副主任刘国强主持部分商业银行、证券公司、保险机构、信托公司、基金公司负责人座谈会,听取对当前资本市场改革发展的意见建议。会议围绕提升资本市场战略地位、完善资本市场制度、培育资本市场投资群体等方面提出了促进资本市场稳定健康发展提出5方面的具体建议。首先,资本市场改革要更加注重提升上市公司质量,强化上市公司治理,严格退市制度。其次,要强化信息披露制度,切实做好投资者保护。第三,要坚决落实市场化原则,减少对交易的行政干预。第四,要借鉴国际上通行做法,积极培育中长期投资者,畅通各类资管产品规范进入资本市场的渠道。第五,监管部门要加强与市场沟通,积极倾听市场声音。本次会议充分响应了习近平总书记在纪念改革开放40周年大会上,全面部署了进一步深化改革开放的工作中提出的“要建立市场化、法制化的资本市场,金融部门要加紧行动”的要求,为资本市场的长期投资发展提供便利支持。

12月VC/PE市场投资总额稳步上升单笔大额投资案例融资金额环比涨幅超80%

根据清科旗下私募通数据统计【见图1】,12月中国股权投资市场共发生投资案例269起,环比下降5.6%,其中披露金额的案例214起,共涉及投资金额429.95亿元人民币,环比上升44.8%,平均投资金额为2.01亿元人民币,环比上升53.4%。

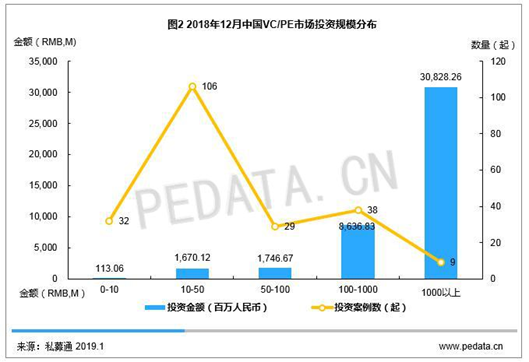

根据清科旗下私募通数据统计【见图2】,本月中国股权投资市场投资规模小于1,000万元人民币的小额投资事件共发生32起,环比下降33.3%,共涉及金额1.13亿元人民币,环比下降39.6%;投资金额在1,000万到5,000万元人民币之间的投资事件共发生106起,环比上升2.9%,共涉及金额16.7亿元人民币,环比下降4.7%;投资金额在5,000万到1亿元人民币之间的投资事件共计发生29起,环比上升20.8%,共涉及金额17.47亿元人民币,环比上升14.0%;金额在1亿到10亿元人民币之间的投资事件共发生38起,环比下降2.6%,共涉及金额86.37亿元人民币,环比下降5.4%;投资金额在10亿元人民币以上的大额投资共计发生9起,环比下降25.0%,共涉及金额308.28亿元人民币,环比上升80.4%。本月股权规模投资市场投资案例数虽有小幅波动,单笔大额投资案例融资金额较上月涨幅超过80%。

苏宁金服完成100亿元独立融资,奠定C轮领先地位

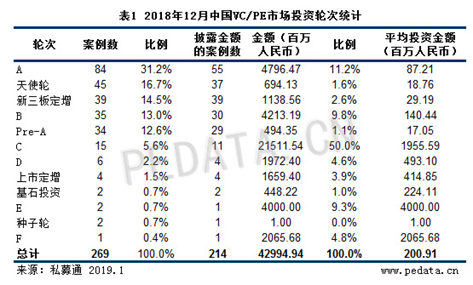

根据清科旗下私募通数据统计【见表1】,12月中国股权投资市场的投资轮次从数量分布上来看,A轮仍处于领先位置,排名第二的是天使轮,新三板定增位居第三位,案例数分别为83起、45起、39起,案例数占比合计62.5%。在投资金额方面,本月位居榜首的是C轮,涉及投资金额215.12亿元人民币。其中,本月融资金额最大的投资事件发生在C轮,即本月28日,苏宁易购发布公告称其控股子公司苏宁金服以投前估值460亿元,向投资者增资扩股17.857%新股,募集资金100亿元。此外,排名第二位的是A轮,涉及投资金额47.96亿元人民币;B轮涉及投资金额42.13亿元人民币,位居第三位。

哈啰出行回归资本视野,电信及增值业务融资金额跃居第二位

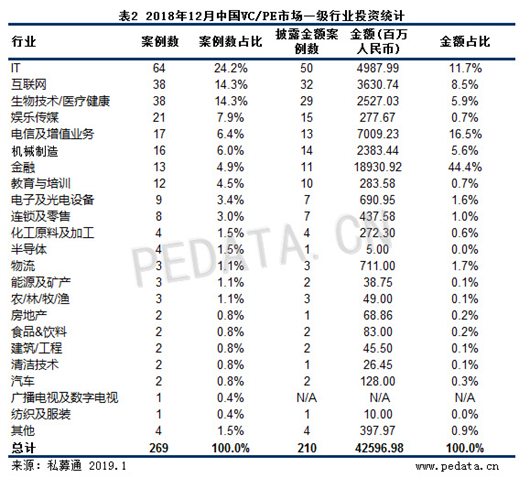

根据清科旗下私募通数据统计【见表2】,12月VC/PE市场投资共涉及23个一级行业。从案例数量上来看,IT、互联网及生物技术/医疗健康仍然位居前三位。其中,排名第一位的IT行业共发生投资事件64起,互联网行业及生物技术/医疗健康行业并列第二位,各发生投资事件38起,娱乐传媒行业发生投资事件21起,位居第三。在投资金额方面,受苏宁金服及陆金所的新一轮融资影响,本月金融行业涉及的投资金额为189.31亿元人民币,占比44.0%,位居本月各行业投资金额第一。值得一提的是,共享单车本月再次回归资本视野,12月28日哈啰出行官方确认已完成新一轮融资,领投方为春华资本和蚂蚁金服,融资金额达几十亿人民币。受其影响,本月电信及增值业务行业涉及投资金额70.09亿元人民币,占比16.3%,位居第二位。排名第三位的是IT行业,涉及投资金额49.88亿元人民币,占比11.6%。

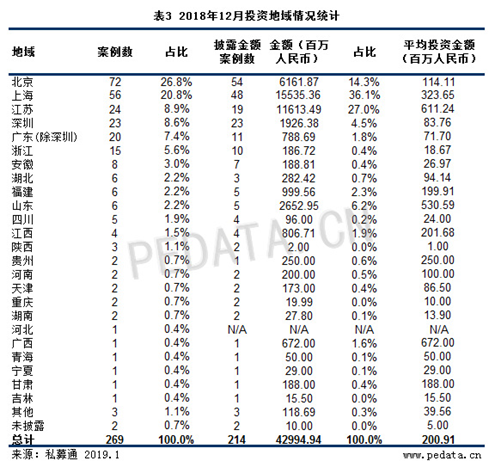

陆金所获亿级美元融资,上海地区融资金额本月位居榜首

根据清科旗下私募通数据统计【见表3】,从投资地域上看,12月发生的269起投资事件涉及26个省市。从案例数量上看,排名前三的地区总案例数量为152起,占比56.5%。其中,北京地区排名第一,共发生72起投资事件,占投资案例总数的26.8%;排名第二的上海地区共发生56起投资事件,占比20.8%;深圳及江苏地区并列第三位,发生投资事件各24起,占比8.9%。在投资金额方面,本月3日,中国平安旗下陆金所在资本市场完成新一轮13.3亿美元融资(折合人民币约91.58亿元人民币),投后估值接近400亿美元。受其影响,上海地区以155.35亿元人民币的融资金额,跃居本月第一位,占比36.1%。此外,江苏地区以116.13亿元人民币的投资金额位居第二位,占总投资金额的27.0%。排名第三位的是北京地区,涉及投资金额61.62亿元人民币,占比14.3%。

本月典型案例

猿辅导完成腾讯领投3亿美元新一轮融资

2018年12月25日,K12在线教育公司猿辅导完成新一轮3亿美元融资,腾讯领投,华平投资、经纬中国、IDG资本等原有股东跟投,本轮融资完成后,猿辅导的估值将超过30亿美元。猿辅导是一家K12在线教育机构,主打中小学直播在线课程产品,致力于为超过2亿的中国中小学生和家长提供多元化的智能教育服务。除了猿辅导之外,旗下还拥有小猿搜题、猿题库、小猿口算和斑马英语等多款在线学习产品。

瑞幸咖啡完成2亿美元B轮融资

2018年12月12日,瑞幸咖啡(luckin coffee)宣布完成2亿美元B轮融资,投后估值达22亿美元。愉悦资本、大钲资本、新加坡政府投资公司(GIC)、中金公司等参与了本次融资。瑞幸咖啡是一个新零售咖啡连锁品牌,采用无人零售、实体店及外卖的运营方式,通过APP线上下单、扫码自取等方式售卖,引进瑞士进口咖啡机,并采用阿拉比卡咖啡豆制作,为用户提供美式咖啡、拿铁、澳瑞白等产品。

福佑卡车完成D轮1.7亿美元融资

2018年12月17日,科技型综合运力平台“福佑卡车”正式宣布完成1.7亿美元D轮融资,由中银集团投资有限公司、经纬中国领投,PAC基金持续加码跟投。本轮融资所募集资金将集中用于科技投入,及时捕捉市场趋势及业务需求,不断对覆盖运输全流程的AI系统进行升级。福佑卡车是一家城际整车运输互联网交易平台,独创经纪人竞价模式,将传统物流信息部升级为专业经纪人,为货主企业提供整车运输服务,主要定位于大体量、高价值的货物,将货主、经纪人和司机通过福佑卡车的平台进行连接,完成货物与车辆的智能匹配与运输。

本月各渠道退出数量大幅上升,IPO退出增幅尤为明显

根据清科旗下私募通数据统计【见表4】,12月共发生退出事件192笔,环比上升61.3%,共涉及企业32家。其中IPO退出涉及13家企业,与上月持平,并购退出涉及15家,新三板挂牌退出涉及3家,回购退出涉及1家。本月IPO退出数量较上月的92笔有大幅提升,共计160笔,环比上涨73.9%。

本月比较具有代表性的退出事件为360金融赴美上市和君实生物在港交所挂牌上市。2018年12月14日,理财贷款及保险服务提供商360金融在美国纳斯达克上市,股票代码为“QFIN”。360金融的发行价为16.5美元,共发行310万股ADS,募集资金5115万美元。根据360金融招股书披露,此次IPO融资将用于科技研发和人才培养、品牌推广、潜在收购和战略投资等用途。360金融成立于2015年,所属公司是北京奇虎三六零投资管理有限公司,由北京奇步天下科技有限公司控股,持股比例为90.0%,是一家理财贷款及保险服务提供商,依托互联网安全技术,以大数据为驱动力,通过旗下你财富、私银家、360淘金、360股票等产品,为用户提供理财、贷款、保险等相关金融服务。2018年12月24日,君实生物在香港证券交易所主板上市,股票交易代码为“1877”,此次赴港上市共发行约1.59亿股,发售价格19.37港元,募资净额约30.80亿港元。君实生物医药成立于2012年12月,2015年8月13日曾在新三板挂牌,是一家创新驱动型生物制药公司,致力于生物药物的研制和开发,以及在全球范围内进行临床研究及商业化,拥有分子抗体药物筛选、高产稳定CHO细胞株的构建及治疗性抗体分析检测在内的多种技术,产品主要覆盖肿瘤、心血管疾病和骨质疏松等领域。据招股书披露,君实生物医药共有13项在研生物药品,其中已有5项在研生物药品获得NMPA的IND批准,一项已提交NDA。并与全资附属公司开展业务合作,全资附属公司包括君实生物工程、苏州众合医药、TopAlliance、苏州君盟、江苏众合医药。