瑞幸咖啡的“万店战略”推演

导读:刚刚用时18个月完成“从0到1”并成功IPO,旋即向市场抛出“万店战略”,瑞幸的扩张速度令人咋舌。瑞幸将为其万店战略付出怎样成本,面临怎样挑战;一万家门店的建成对瑞幸而言意味着什么,又将对其市值产生怎样影响?

5月29日,瑞幸咖啡全球合作伙伴大会上,公司创始人、CEO钱治亚宣布,瑞幸咖啡将在2021年底建成10000家门店。

刚刚用时18个月完成“从0到1”并成功IPO,旋即向市场抛出“万店战略”,瑞幸的扩张速度令人咋舌。

瑞幸将为其万店战略付出怎样成本,面临怎样挑战;一万家门店的建成对瑞幸而言意味着什么,又将对其市值产生怎样影响?

就这些问题,我们进行了以下拆解。

01 万店透视

截至2019年1季度,瑞幸咖啡全国门店总数为2370家。由于尚未掌握四五月份瑞幸新开店面数量,我们仅以一季度末为测算起始点。

这意味着从2019年4月至2021年12月的33个月内,瑞幸为实现万店战略,将要以每月233家的开店速度,完成剩余7630家新店面的建设。

据瑞幸招股书显示,新开店面主要涉及的成本维度包括:门店成本(包含员工工资),装修成本、设备成本、材料成本以及营销成本。

根据我们的粗略测算,瑞幸建设及运营1万家门店所需耗费的成本大致如下:

【1】门店成本

2018年全年,瑞幸在全国22座城市布局门店达2073家。瑞幸的店型分为四种:旗舰店、悠享店、快取店和外卖厨房店。其中悠享店、快取店为主流,占比9成以上。

据招股书显示,该2073家门店直接对应两方面成本:“租金和其他运营成本(店面员工的工资)”及“开业前费用(新店开业前的租金)”。其中前者部分约为5.76亿元;后者部分约为9800万元,合计6.74亿元。

据此可以计算得出,瑞幸单一门店平均成本约为:32.51万/年。

需要指出的是,因为不同门店涉及的城市、地段、楼面位置、面积均不同,同时品牌影响力带来的议价效应在不同时期亦不同,故而瑞幸的门店成本整体而言有望将在未来两年内持续下降。

【2】装修成本

据招股书载,瑞幸单店的装修成本平均为18.9万元。

以此为基准,以2019年一季度末为起始点,其最终建成1万家门店,涉及新增装修费用为:

18.9万元*(10000-2370)家=14.42亿元。

【3】设备成本

以咖啡这一核心单品为基准,瑞幸涉及的硬件设备主要包括咖啡机、制冰机及冰柜等。

据招股书显示,瑞幸每家门店设置2至3台咖啡机,每台成本价格为11.6万元。以2019年一季度末为起始点,以每家门店平均2.5台计,直至其开设第1万家店,新增咖啡机总成本需要费用共计:

11.6万*2.5台*(10000-2370)家=22.13亿元。

另,根据市场价格估算,制冰机成本约为6000元,冰柜成本约为4000元,以2019年一季度末为起始点,以每家门店平均各一台计,直至其开设第1万家店,新增制冰机及冰柜总成本需要费用共计:

(0.6+0.4)万*(10000-2370)家=0.76亿元。

以上,以2019年一季度末为起始点,未来瑞幸的硬件设备支出合计约为22.89亿元。

【4】材料成本

材料成本主要包括制造咖啡等商品的原材料成本,以及仓储和物流费用。

据瑞幸CEO钱治亚透露,一杯咖啡原材料的成本加上咖啡豆、牛奶、焦糖、杯子等全部算下来4块钱到5块钱,其中咖啡豆一块钱。

以瑞幸2018年的材料费用数据为基础,我们对瑞幸的原材料成本进行了更为细致的还原——

2018年卖出了9000万杯饮料,其中现煮饮料7150万杯,其他食品1850万件;

已知现煮饮料(咖啡)原材料成本为4.2亿,对应的单杯原材料成本约5.87元;其他食品(小食、茶及果饮)原材料成本为1.2亿,对应单件原材料成本约为6.48元/件;包装、仓储、物流成本分别为4238万、3278万、4509万,对应的各自单杯成本为0.47元/杯、0.36元/杯、0.50元/杯。

因此,现煮饮料单杯总材料成本经计算为:7.2元/杯,其他食品(小食、茶及果饮)单杯总材料成本为7.9元/杯。

据此,单件材料成本均值:7.55元/件(杯)。可见,瑞幸的材料成本较钱治亚所言仍有一定下降空间。

据钱治亚称,至2019年底,在4500家门店基础上,瑞幸的咖啡的杯量销售数量将成为全国第一(原话为:到2019年年底,无论是在门店数量还是在杯量上瑞幸都将成为中国最大的咖啡连锁企业)。

鉴于星巴克在中国市场每天咖啡销量为100万-120万杯,这意味着瑞幸每家店面至少每天平均售出266杯以上,才能在总量上超越前者。而若以单店口径推算,瑞幸每家店面每天则至少应平均售出300杯以上(星巴克门店数量更少,300杯为其单店均值)。

以300杯/每家每日为基准,以2018年材料成本为参照,其开设1万家店,咖啡单品单日材料成本费用为:

300杯*7.55元*10000家=2265万元。

换算为年度,则合计为:2265万元*365天=82.67亿元/年。

材料费用总额反映的是一家零售品牌的规模效应,市场份额越大议价力越强、采购成本将越低,故而瑞幸的上述材料成本只是一种静态推演,实际上会在未来两年有比较大的下行空间。

【5】营销成本

营销成本主要包括广告费用、补贴费用以及销售和营销员工的工资支出。2018年度,瑞幸的营销费用高达7.46亿元,剔除免费产品赠送后的营销费用为6.16亿。

营销成本是瑞幸2018年度所有成本支出中占比最大的一项,以6.16亿元占比总营收的73.3%。很大程度上,这是一个新晋品牌从0到1用以引爆市场的必要开销。

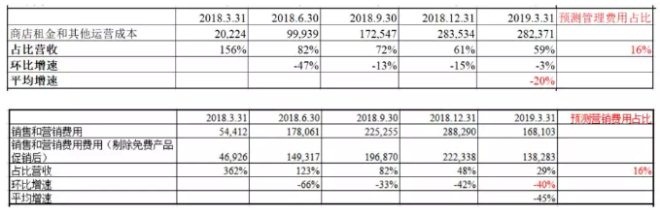

值得注意的是,随着获客成本从2018年的一季度人均103元,降至2019年一季度人均16.9元,瑞幸的营销成本呈现直线下降之势:从2018年一季度占比总营收的362%,到2019年一季度已下降至29%(一季度营销费用为1.38亿元),是所有成本项中下降幅最大的。

02 挑战

显而易见,巨额的成本费用,将在未来两年半中,对瑞幸的现金流造成极大考验。

【1】 账面现金余额

截至5月22日IPO完成,瑞幸账面现金余额大致如下:

IPO融资额约5.57亿美元,约38亿元人民币;

4月18日,B+轮融资1.5亿美元,约为10亿元人民币;

截止到3月31日披露的报表显示,净现金余额为11亿元。

以上,瑞幸当前总现金余额至多不超过59亿元(4、5月份现金消耗量不明)。

【2】未来资金使用情况

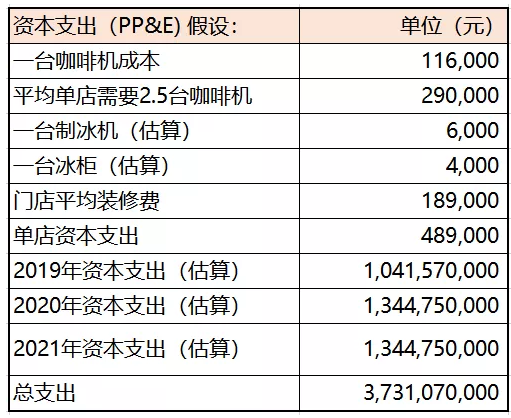

(1) 一次性资本支出:

基于前文成本测算可知,未来一个时期(至10000家店),瑞幸的一次性资本支出为:

装修成本(14.42亿元)+设备成本(22.89亿元)=37.31亿元。

(2) 经营现金流测算:

一次性资本支出之外,门店、材料、营销成本则因随着经营活动的开展而即时变化,故而作为第三方难以具体统筹计算。好在我们只需测算2019-2021年间瑞幸的经营现金流数据,通过对其经营情况的把握,便可洞悉其该种类型成本的总体情况。

我们的经营现金流估算过程基于如下经营数据基础:

店面数量:我们将瑞幸咖啡万店战略分解成三步:第一步,到2019年年底门店数为4500家;第二步,假设到2020年年底门店数为7250家;第三步,到2021年年底门店数达到10000家。

销量:假设2019年、2020年及2021年日均销售杯量增速延续历史增速(即2018年Q1-2019年Q1间的增速),可得2019-2021年现煮饮料部分日均销售杯量为317杯,其他食品(小食、茶、果饮等)日均销售杯量为99件。

价格:维持瑞幸现有补贴定价政策不变。

管理与销售费用占比:以2018Q1-2019Q1该两项费用各自的营收占比、环比增速、平均环比增速为基准(见下图)。

基于以上假设的测算出的单店收入与营业成本数据如下:

据此最终得出的2019-2021年预测利润表如下:

通过上述计算,我们最终得出:瑞幸2019-2021年累计经营亏损(无折旧)将达合计达到25亿元。

可见,未来三年累计经营亏损25亿加上未来三年累计资本支出37亿,现金流支出总计需要62亿,超过账面现金余额59亿,理论上存在约3亿元人民币的缺口。

但在实际运营操作层面,对于理论上存在的数亿现金流缺口,瑞幸掌握着多重调控弥合手段:包括适当提价、收窄补贴幅度、扩大产品品类以及咖啡机等重资产的融资租赁融资等。

故而通盘来说,瑞幸当前的现金储备基本可以支撑其最终实现万店战略。

03 市值空间

【1】2021年营收规模有望达到100亿元

经过我们前文经营现金流部分的估算,基于至2019年Q1的各项财务指标,在维持现有补贴定价政策前提下,至2021年末开设1万家门店,瑞幸的营收规模有望达到101.9亿元。

【2】咖啡提价21%可实现盈亏平衡

瑞幸咖啡产品强调“同品质高性价比”,其现磨咖啡产品划线价(基本款)为24元/杯起,而其2018年的实际销售均价为9.1元/杯。

以均价9.1元的价格达成万店战略,未来三年显然是不赚钱的。

根据我们的测算,在各项成本保持不变的基础上,如果瑞幸现磨咖啡(现煮饮料)单杯提价21%,即从当前的9.1元提升至11元,以单店平均每日售出317杯(以历史增速推算出的2019-2021年现煮饮料部分日均销售杯量)计,即可实现盈亏平衡。

【3】万店战略下的市值空间

当前中国市场知名品牌单杯现磨咖啡售价均在25元以上,单件(小食、茶、果饮)售价均在18元以上,这意味着瑞幸即便在未来几年将售价提升50%或100%,仍有较强的价格竞争力。

对此我们在不考虑其他非主营收入及支出的前提下,简单测算下其在当前9.1元/杯咖啡和当前7.3/件其他食品基础上提价50%与100%,所将产生的经营利润,以及将对于市值产生怎样的影响。

(1) 提价50%

咖啡提价50%至13.65元/杯,其他食品提价50%至11元/件,则2019年-2021年,预测瑞幸的EBITDA(税息折旧及摊销前利润)将分别达到10.4亿元、16.8亿元和23亿元(见下表)。

以星巴克的估值水平为基础参照,以30倍P/EBITDA估值,则瑞幸2020年市值估算约504亿元,2021年市值估算约690亿元。

若鉴于其新兴市场领先者地位并考虑到其后续成长空间,在此基础上调20%估值,以36倍P/EBITDA估值,则瑞幸2020年市值估算约605亿元,2021年市值估算约828亿元。

(2)提价100%

提价100%至18.2元/杯,其他食品提价100%至14.6元/件,则2019年-2021年,预测瑞幸的EBITDA将分别达到26亿元、41.8亿元和57.7亿元(见下表)。

以30倍P/EBITDA估值,则瑞幸2020年市值估算约1254亿元,2021年市值估算约1731亿元。

若以36倍市盈率(用P/EBITDA替代)估值,则瑞幸2020年市值估算约1504亿元,2021年市值估算约2077亿元。

以上,经推演测算显示,瑞幸咖啡当前的现金流余额,基本可以支撑其万店战略的最终落地。而在达到万店规模后,如果其能实现提价100%的提价且为市场接受,当前市值44.7亿美元(合计约311亿元人民币)有望翻升6倍至1700亿至2000亿元人民币左右。