市值600亿,回报超500倍!晶晨股份IPO,中国芯片企业迎来上市潮

导读:科创板001号晶晨股份成功挂牌!开盘后暴涨287%,报149元,早期投资方以每股0 28元成本投资,回报超500倍。

“我能想到最浪漫的事,就是和你一起去科创板敲钟。”这是晶晨股份创始人夫妇的故事。

8月8日上午,科创板受理的第一家拟上市企业——科创板001号晶晨股份成功挂牌!此次晶晨股份共发行4112万股,发行价38.5元/股,今日开盘后暴涨287%,报149元,最新市值613亿。

值得一提的是,晶晨股份创始人钟培峰夫妇同为佐治亚理工校友,从校园开始相濡以沫,一路相伴走到敲钟现场,羡煞旁人。随着晶晨股份成功上市,夫妻俩的身价也随之暴涨,家族跻身百亿富豪榜。

背后的投资故事同样精彩。“当初,我们投这家企业也是费了九牛二虎之力。”一位投资机构合伙人向投资界(ID:pedaily2012)回忆。翻看晶晨半导体本后的投资方名单, TCL、上汽、小米、创维等知名CVC赫然在列,还有华登国际、凯石资本、中域资本等VC/PE机构,雷军、李东生、陈大同等隐形大佬藏身其中。

回报更是惊人的。2018年12月,晶晨股份完成最后一次融资,当时估值约为62亿元,换言之,即便是最后一轮的投资方也赚了近10倍,而早期投资方更是以每股0.28元成本投资,回报超500倍。

学霸夫妻创业

从校园一路走到IPO敲钟

作为首个科创板受理的企业,晶晨股份一直倍受关注。没有制造业务,只专注于设计的集成电路设计商的晶晨股份是全球最大的智能芯片供应商之一。而在它背后,是一个有些浪漫的故事。

晶晨股份的两位创始人是1963年出生的John Zhong(中文名为钟培峰)与Yeeping Chen Zhong(中文名为陈奕冰)夫妇,他们均毕业于佐治亚理工学院,该学院被称为美国三大理工学院。

两人都是典型的学霸,同时也是师兄妹。钟培峰1987年12月毕业于佐治亚理工大学电子工程专业,妻子陈奕冰于1988年12月和1989年12月先后毕业于佐治亚理工大学物理学专业和电子工程专业。目前,两人均为美国国籍。

晶晨股份的前身为晶晨有限,由晶晨CA于2003年7月11日以美元出资设立,投资总额为142万美元,注册资本为100万美元。

2017年3月29日,晶晨半导体(上海)有限公司进行股改,更名为晶晨半导体(上海)股份有限公司,从外商独资变更为中外合资。

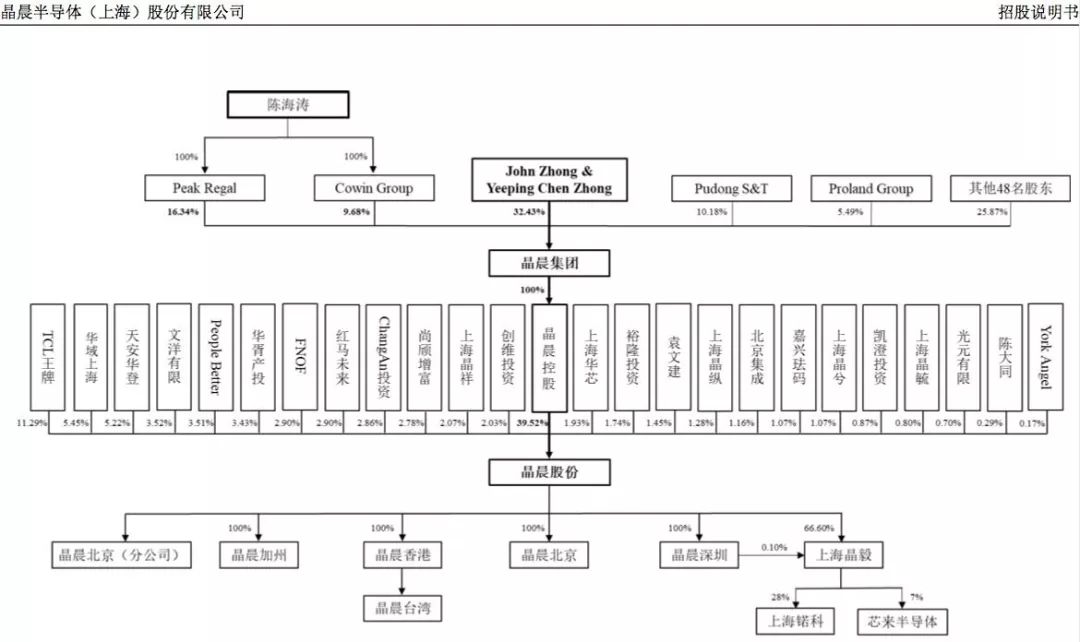

招股书显示,钟培峰和陈奕冰分别持有晶晨集团28.02%股权和4.41%股权。晶晨集团持有晶晨控股100%股权,晶晨控股是持股晶晨股份35.56%的控股股东。陈奕冰的父亲陈海涛系一致行动人,通过Cowin Group、Peak Regal分别持有晶晨集团9.68%和16.34%的股权。

晶晨股份的第一步并没有直接迈向科创板,其原计划是在主板上市,后因科创板上市细则推出,公司决定改道科创板,并成为科创板首家受理企业。

市场预计,从目前钟培峰夫妇及陈海涛持有的股份来看,晶晨股份上市之后,其家族将跻身百亿富豪榜。

早期投资方回报超500倍

PE“费了九牛二虎之力”才投进去

招股书显示,晶晨股份背后的投资方阵容十分豪华,TCL、创维、上汽、小米等产业投资方最为耀眼,此外还有红马投资、华胥产投、裕隆投资、凯石资本等多家机构,芯片投资大佬陈大同也显身其中。

2015年,晶晨股份第一次引入国内投资者,分别来自两大国产彩电品牌——TCL和创维。公开资料显示,2015年,TCL集团、创维数字以奇低的买入价成为了其首批投资者。双方分别投资1160万元、208万元便获得11.29%、2.03%的股权比例,股改之后,合计每股成本仅0.28元。

2017年,晶晨股份获得红马投资集团、华登国际、凯石资本、中域资本4家机构的战略融资,成本也非常低。

2018年12月,国华红马将其所持有的晶晨股份3.43%股份以2.13亿元的价格转让给华胥产投,转让估值达到62亿元。在这笔转让协议中,国华红马净挣1.5亿元,投资回报率高达300%。

华登国际中国董事总经理黄庆和钟培峰是多年好友,他十分佩服钟培峰的创业精神。“钟总本是晶晨的投资人,出于深厚的产业情怀和非凡的远见卓识,他不死心、毅然决定接手,由投资人转为公司CEO,一人扛起重担、重新开始。”黄庆表示。本次IPO前,华登基金共持有晶晨半导体7.15%股权。

在登陆科创板之前,很多机构蜂拥而入。“想投这家企业的机构太多了,根本拿不到,我们也是费了九牛二虎之力。”晶晨股份背后一投资方合伙人感慨道。

晶晨股份的成功上市,让这批投资机构为之欣喜。“该项目创造了尚颀资本投资项目自投资到完成上市的最快的新纪录。” 尚颀资本管理合伙人冯戟表示。2018年10月,尚颀资本完成对晶晨半导体的投资,2019年7月16日,晶晨股份完成中国证监会科创板注册流程。而尚颀资本则是上汽投资旗下的私募股权投资平台。

2018年11月,晶晨股份又被雷军看中了。晶晨控股将其持有公司的3.51%股权转让给小米系基金People Better,作价2509万美元,每股价格为1.93美元,People Better成为公司第六大股东。

科创板解决退出之忧

苦等多年,中国芯片企业迎来IPO潮

科创板俨然已经成为中国本土芯片的大本营。

科创板首批申报的9家公司中,3家属于集成电路领域。7月22日,首批挂牌上市的25家公司中,睿创微纳、澜起科技、中微公司、乐鑫科技、安集科技皆为集成电路企业,分别覆盖了半导体产业链的材料、设备、IC设计三个环节,占据了首批科创板上市企业五分之一的席位。

做为一家老牌芯片设计公司,晶晨股份承载着中国芯片技术创新的使命,即在被国外芯片高度垄断的国内市场实现本土芯片替代。

以汽车产业为例,“汽车行业的核心芯片,包括所有主控芯片、功能芯片大多以外资芯片为主,这其中存在大量本土替代的机会。“一位汽车产业投资人士表示。上市之后,晶晨股份的产业链条将进一步扩展到汽车电子领域。

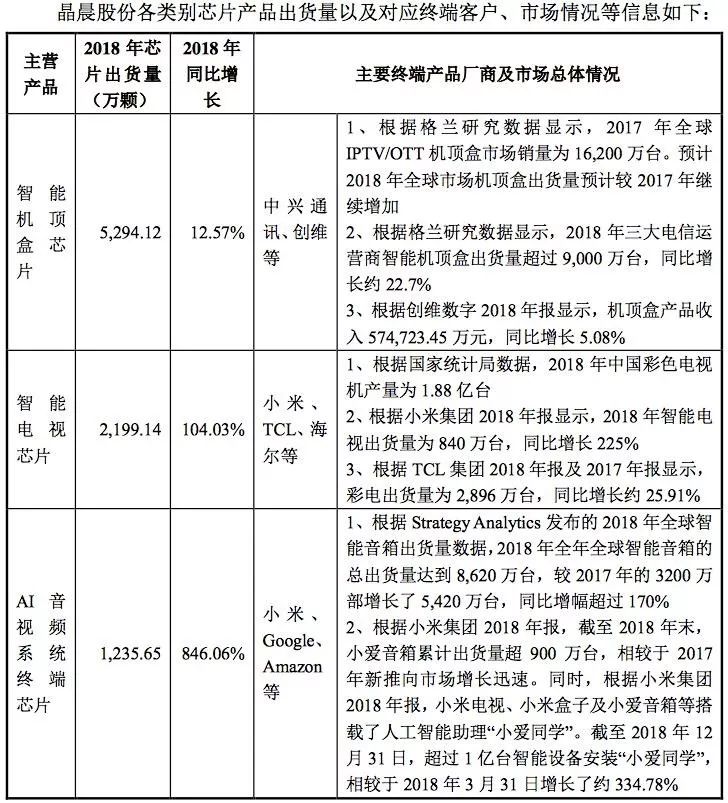

招股书显示,晶晨股份芯片主要应用于智能机顶盒、智能电视和 AI 音视频系统终端产品等科技前沿领域。目前,其芯片技术主要是服务于消费电子类产品,客户包括中兴通讯、小米、海尔、TCL、阿里巴巴、Google、Amazon等。

行业人士预测,随着 5G、AI、物联网、自动驾驶、VR/AR 等新一轮科技逐渐走向产业化,未来十年中国半导体行业有望迎来进口替代与成长的黄金时期,逐步在全球半导体市场的结构性调整中占据举足轻重的地位。

科创板的推出,将加快这批中国半导体独角兽们的奔跑速度。对于晶晨股份的上市,尚颀资本管理合伙人冯戟表示:“高端制造企业面临技术壁垒高、研发投入大、融资效率低等问题,科创板的诞生一方面能提高科技创新型企业的融资效率,同时也拓宽了投资机构的退出渠道,也可以促进企业核心技术产业化落地。同时高端制造及科学技术的迭代升级将汽车出行推向更加智能、更加延展的广阔发展空间。”