一文看懂科创板5家锂电企业格局

导读:截止目前,正在等待科创板审议的企业中,共计5家企业主营业务涉及锂电领域:容百科技(正极材料)、天奈科技(电池原料)、杭可科技(锂电制造设备)、嘉元科技(铜箔原料)、利元亨(锂电制造设备)。

截止目前,正在等待科创板审议的企业中,共计5家企业主营业务涉及锂电领域:容百科技(正极材料)、天奈科技(电池原料)、杭可科技(锂电制造设备)、嘉元科技(铜箔原料)、利元亨(锂电制造设备)。

TechWeb整理了5家计划在科创板募集资金的锂电池相关企业的优劣势及其具体情况。

容百科技

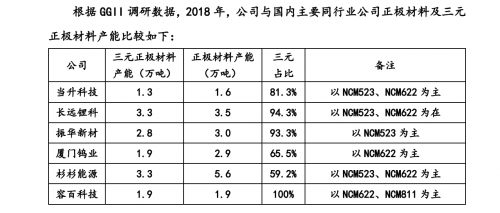

宁波容百成立于2014年,主营锂电池正极材料研发、生产、销售,产品包括NCM523、NCM622、NCM811、NCA等三元电池正极,属上锂电游产业。拟在科创板融资16亿元。

主要优势:国内唯一的NCM811供应商、三元正极性能整体“占优”、大客户稳定;劣势:NCM811的规模使用尚早、钴依赖。

容百科技称已与宁德时代、比亚迪、LG化学、天津力神成为供给关系。

GGII产业研究报告中,仅有容百科技生产、供应NCM811(高镍)正极材料。

注:NCM811是具有“高镍低钴”特性的三元锂电池,具有高能量密度、更少依赖昂贵的稀土:钴,但制造工艺复杂,目前量产在即,公开声明具备NCM811电池生产商有宁德时代等。据悉,容百科技将于6月19日上会,进行科创板审议。

杭可科技

6月3日,上交所宣布,杭可科技将进入科创板上市委2019年第3次审议会议(本月13日)。递交申请材料时,杭可科技计划在科创板募集5.47亿元。

主要优势:据称有多家国内锂电厂商订单;劣势:国内较大锂电厂商未在客户名单中。

杭可科技产品线垂直于各类可充电电池,特别是锂离子电池的后处理系统的设计、研发、生产与销售,目前在充放电机、内阻测试仪等后处理系统核心设备的研发、生产方面具备一定核心技术,并能提供锂离子电池生产线后处理系统整体解决方案。

报告期内财报显示,杭可科技2016年-2018年营收分别为4.10亿元、7.71亿元、11.09亿元;同期对应的净利润分别为9192万元、1.81亿元、2.86亿元。

TechWeb此前报道:杭可科技因与宁德时代发生分歧而未合作。

杭可科技拥有8家在国内排名前十的动力电池厂商订单。也就是说,除宁德时代、珠海银隆外,其余均为杭可科技的客户。

杭可科技未与宁德时代(CATL)合作的原因是:“宁德新能源(ATL)与杭可科技在合作理念上出现分歧,ATL希望发行人独家为其供应设备或ATL能控制发行人对其他锂电池厂家的销售,而发行人则坚持独立经营和客户多元化。故2016年以来,ATL向杭可科技的采购金额逐年降低。由于宁德时代(CATL)起源于宁德新能源(ATL),具有相同或相似的经营理念,故报告期内,杭可科技与宁德时代(CATL)未开展合作。”

此外,未与珠海银隆合作的原因是:杭可科技对珠海银隆调研后认为与其合作对公司自身的业务发展促进有限,因此未选择与其合作。

据悉,6月13日下午13时召开科创板第3次上市委审议会议,杭可科技等三家企业将上会审议。TechWeb将持续关注。

江苏天奈

江苏天奈科技主营纳米碳管材料产品(锂电主要构成材料)。拟在科创板公开募集8.7亿元人民币。

主要优势:碳纳米管工艺及专利;劣势:大客户组成单一,大客户采购量波动。

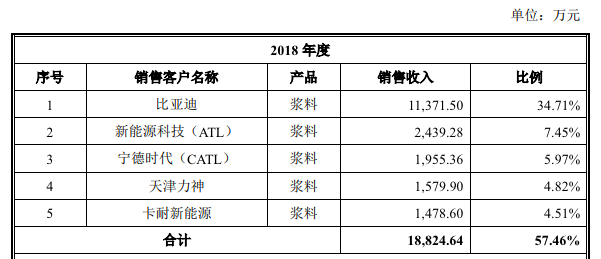

天奈科技成立于2011年,主要从事纳米级碳材料的研发、生产和销售。公司核心技术产品为碳纳米管导电浆料,2018年销售收入超过3.2亿元。

天奈公开表示,2018年其生产的碳纳米管导电浆料销售收入达到3.25亿元,占据国内超过1/3的市场份额,排名居于行业首位。

TechWeb发现,天奈科技2018年的主要收入来自比亚迪,占比34.71%。2017年坚瑞沃能采购天奈约1.08亿元浆料,但2016、2018年采购份额仅在4%上下。也就是说,天奈科技面临大客户采购量波动而造成的营收不可预测性。

利元亨

利元亨不生产电池,而是为锂电池、汽车零部件、精密电子、安防等行业提供生产装备与自动化解决方案,涉及以上行业的智能制造装备的研发、生产和销售。拟募集7.4亿元资金。

主要优势:大客户来自ALT、力神、宁德时代;劣势:收入集中于少数大客户。

公开资料显示,3月22日,上交所网站披露了利元亨首次公开发行股票并在科创板上市的招股说明书申报稿,拟首次募集资金约7.4亿元。

利元亨招股书显示,2018年公司净利润超过1亿元,“其它收益”高达4890.21万元。利元亨研发人员数量逐年增长,报告期各期末,研发人员数量分别为225人、321人和512人,占员工人数的比例分别为31.65%、34.37%和34.48%。

5月24日,受广东正中珠江会计师事务所因康美药业年报审计案,被中国证监会立案调查事件影响,科创板已受理企业利元亨审核状态变更为“中止”。

6月4日晚间,被中止审核的科创板申报企业利元亨回归“已问询”。据悉,截至目前,利元亨并没有更换会计师事务所,但正中珠江为其出具了复核报告。

嘉元科技

超薄铜箔生产属于锂电上游产业,受国内铜价波动影响较大,拟发行募资9.69亿元后用于“铜箔技术改造”项目等,剩余3亿元用于补充流动资金。

主要优势:产量稳定、同行业(超薄铜箔)中利润率占优、6μm铜箔已供给宁德时代、比亚迪等客户;劣势:研发占比不足(舆论主导)、公司银行账号私下“借贷”、4.5μm仅小批量生产。

据嘉元科技公开资料,其生产的6μm高性能极薄锂电铜箔产品优先用于满足宁德时代(CALT)、宁德新能源(ALT)、比亚迪等核心客户。公司已开发的4.5μm极薄锂电铜箔已经能实现“小批量生产”,预计未来将成为该公司的核心产品。

此外,嘉元科技预测CALT、比亚迪对于6μm需求量在未来几年中依旧保持稳定采购趋势。

高工产研锂电研究所GGII对于2020年国内超薄铜箔产量增长率持中立态度,总产量及需求量持乐观态度。嘉元科技募资建厂房一部分原因正是担心产量不足而失去大客户青睐。

结语

以上锂电相关、拟科创板上市的5家公司,均为锂电行业相关生产工具、生产材料供应商。不乏垂直、专业的实体经济代表型企业,受到地方政府扶植、补贴。国内锂电设备、材料采购集中于宁德时代、比亚迪、天津力神、孚能科技、坚瑞沃能、比克动力等电池制造商,覆盖消费电池、动力电池领域,受政策指向影响较大。

TechWeb发现,5家公司均在不同程度上存在“客户集中”现象。2019年6月,部分地区应发改委号召,取消电动车消费限制,预计电动车市场将面临巨大变化,动力电池作为新能源车成本大头,电池生产厂商也会在未来几年做出生产调整,对此,TechWeb将持续关注。