张明:“金融新常态”下中国商业银行的转型发展之道

导读:近年来,新常态这个词被频繁提及。但对不同主体而言,新常态的涵义迥然不同。

近年来,新常态这个词被频繁提及。但对不同主体而言,新常态的涵义迥然不同。对中国商业银行而言,“金融新常态”至少意味着经营环境的如下嬗变:

第一,随着中国经济潜在增速的下行,传统行业企业的平均收益率显著下降,针对这些企业而投放的信贷的整体风险显著上升;

第二,随着人口老龄化的加剧,以及2008年全球金融危机爆发以来至今居民部门杠杆率的显著上升,居民部门储蓄进一步增长乏力,反而可能出现持续负增长。为了吸引居民储蓄,商业银行不得不提高真实存款利率,且不得不勉力维持刚性兑付的局面;

第三,金融监管的持续加强使得商业银行通过开展表外业务绕开金融监管的余地越来越小,商业银行表外业务整体上不断被压缩;

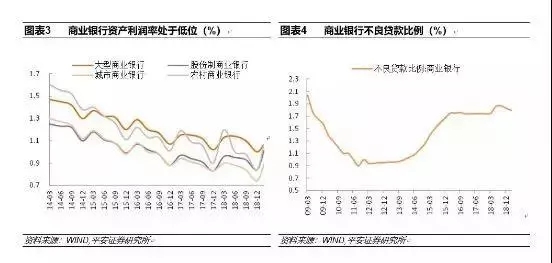

第四,金融风险的上升与不断显性化,一方面使得商业银行资产方面临越来越多的违约压力,进而导致商业银行不良率的上升以及拨备覆盖率的下降;另一方面也使得商业银行在投放新增信贷资源时面临安全资产匮乏的局面;

第五,中国政府针对房地产的调控日益常态化与坚定化,中央政府在坚定且持续地严控地方政府加杠杆,这使得商业银行在两大传统领域—房地产与基建行业—的资源配置与资源调度方面面临越来越大的问题与不确定性。

在这种新常态下,商业银行应该如何自处,生存下来并寻求进一步的发展呢?我们认为,可以从负债方、资产方、权益方与表外这四个视角来分析商业银行的应对策略。

从负债方来看,中国商业银行至少面临两重挑战。

挑战之一,是随着人口老龄化加速以及居民部门杠杆率上升,未来居民储蓄整体上会缩水,而商业银行争夺居民储蓄的竞争将会不断加剧,因为这毕竟是最为稳定的一种负债来源。

挑战之二,是随着监管当局对商业银行通过同业业务开展套利的监管逐渐加强,曾经一度占比较高的同业负债规模也倾向于缩水。换言之,从负债方来看,在未来能否吸引到更多、更稳定、成本相对更低的资金来源,是商业银行面临的重要挑战。

商业银行如何来应对负债方的挑战呢?

首先,商业银行应该从整体上提高供应金融产品的能力。过去中国储蓄者被惯坏了,因为一方面真实存款利率与理财产品收益率较高,另一方面理财产品实际上是刚性兑付的。然而随着银行资产端收益率的下降以及风险的上升,商业银行继续保持刚性兑付的难度越来越大。在这一背景下,商业银行能否提供品种足够多的、期限足够丰富的、收益率与风险更加匹配的金融产品,就成为能否吸引到储蓄者的关键;

其次,未来中国居民进行全球资产配置的意愿将会显著增强,因此能否与全球金融机构合作,提供具有独特性与吸引力的全球化资产配置方案,也是商业银行未来的核心竞争力之一;

再次,是否拥有针对零售客户进行量体裁衣式综合金融服务的能力,也变得越来越重要。

总体来看,以下三类商业银行能够更好地应对负债方的挑战:

一是传统的四大国有商业银行,他们享有大而不倒以及路径依赖的优势;

二是更早向零售银行转型、在零售业务方面拥有突出优势的商业银行;

三是背靠全牌照综合金融集团的商业银行。

从资产方来看,中国商业银行的经营普遍面临如下挑战:

第一,随着中国经济潜在增速的下滑,中国企业整体投资回报率显著下降,这会降低商业银行资产端收益率,并提升资产端风险;

第二,随着中国企业去杠杆以及地方政府控杠杆进程的进行,企业业绩暴雷与地方政府暴雷的案例将会越来越多,这会加剧商业银行的不良资产压力以及拨备压力;

第三,中国政府调控房地产的思路正在发生重大转变,未来房价与地价走势面临更大不确定性,而中国商业银行资产端普遍重仓房地产相关贷款;

第四,中国政府目前在力推普惠金融、中小企业融资与绿色融资,而这些领域均非商业银行的传统擅长领域,在这些领域的过快扩张可能意味着未来更大的风险。

商业银行如何来应对资产方的挑战呢?

首先,在未来企业与地方政府业绩注定会加剧分化的背景下,商业银行自然要加大争夺优质客户的力度。而对于优质客户来讲,商业银行除了能够提供贷款之外,还必须要能给优质客户提供一揽子量身定制的综合金融服务,例如投融资联动、财务与税务筹划、资产证券化与不良资产处置等;

其次,商业银行要降低对高危企业、行业与区域的风险暴露,把更多的新增信贷资源投向发展更快、风险更低的领域,例如从对公适度转向零售;

再次,商业银行要对未来房地产调控思路、地方债处置思路的可能转变制定预案,缓解由于政策变动可能造成的潜在风险;

第四,商业银行要主动通过拥抱金融科技来化解新兴业务背后可能蕴含的风险。例如通过大数据、云计算、人工智能等手段来提前甄别普惠金融与中小企业贷款背后的风险;

第五,对未来可能进一步恶化的不良资产,应该及时以市场化手段进行剥离。

从权益方来看,基于如下两个原因,未来中国商业银行普遍会遭遇资本金的巨大压力:

第一,银行资产方由于不良贷款压力上升,导致商业银行不得不增提拨备以及核销坏账,从而导致资本金的损耗;

第二,金融监管的加强总体上会加剧影子银行体系回表,而这意味着商业银行的资本金可能出现规模不足。未来几年内,中国商业银行体系会面临集体补充资本金的浪潮。

因此,能否抢在市场同行之前,更加及时、以更低成本、以更加多元化的方式(母公司增资、上市、配股、可转债、永续债等)补充到足够规模的资本金(包括核心资本与二级资本),是商业银行普遍会面临的挑战。在这方面,率先行动者将拥有很强的先发优势。此外,通过资产证券化手段实现表内优质资产或不良资产(有些目前的优质资产可能沦为未来的不良资产)的出表,加快资产周转率并降低对资本金的占有率,也是商业银行可以考虑的潜在选项。

从表外来看,来自一委一行两会的金融监管的趋势性加强,会给中国商业银行的传统表外业务造成较大负面冲击。中国式的影子银行业务迄今为止经历了两个主要的发展阶段,

阶段之一是通道业务。2010年至今,商业银行一直在设法寻求各种新的通道(例如信托、基金、保险、租赁、证券、中小企业贷款等)来规避监管部门的监管,继续实现将信贷资源输送给房地产开发商与地方融资平台的目标。

阶段之二是同业业务。随着金融监管部门针对通道业务的监管日益强化,而针对银行同业业务的监管总体上较为松弛,因此在过去几年间,商业银行普遍通过大规模开展同业业务(通过发行同业存单、同业理财来募集资金,再通过其他通道转贷给房地产与地方融资平台,或者通过委外投资于金融市场)来规避监管。但从2016年年底以来的金融监管,同时将通道与同业业务纳入重点监管范畴,从而造成中国商业银行影子银行体系的收缩。

在未来一段时间里,银行理财子公司将成为中国商业银行表外的重要实体。

一方面,银行理财子公司能够向潜在客户提供更为丰富多样的金融产品,另一方面,银行理财子公司在资源投放方面也相对更加自由。

因此,目前银行理财子公司已经成为各大商业银行纷纷跑马圈地的市场,而预计这也会给其他机构投资者(例如公募私募基金等)带来新的挑战。

然而,商业银行不得不考虑的问题则是,如何控制银行理财子公司的相关风险?一旦银行理财子公司出现重大金融风险,商业银行应该如何应对?商业银行是否应该在银行理财子公司出现重大危机时,进行并表处理?如果不这么做,银行理财子公司如何建立在投资者那里的声誉?

换言之,针对银行理财子公司,商业银行应该考虑好是更多向投资者强调银行与子公司之间的联系与合作呢(这样可以凸显综合优势)?还是更多强调两者之间的风险切割呢(这样可以避免交互传染)?还是力图实现两者之间的平衡呢?

综上所述,在“金融新常态”下,中国商业银行的转型发展将会面临来自负债方、资产方、权益方与表外方的诸多挑战。

而要应对这些挑战,中国商业银行应该加快发展综合金融、强调零售业务的重要性、实现负债端与资产端的联动发展、拥抱金融科技以化解金融风险、在更大规模上使用资产证券化手段、及时处置可能恶化的不良资产、抢在市场之前补充资本金、更好地处理表内与表外业务在收益与风险层面的关系。

哪家银行能够率先实现转型,它就能更好地应对“金融新常态”的挑战,抢在下一阶段商业银行竞争的前列。