从网易考拉更名考拉海购 看跨境电商下半场

导读:在增量市场愈发吃紧的当下,跨境电商领域的竞争亦愈加残酷和激烈。面对头部企业在流量赛道上的角逐,势必会走向 “马太效应”。

在增量市场愈发吃紧的当下,跨境电商领域的竞争亦愈加残酷和激烈。面对头部企业在流量赛道上的角逐,势必会走向 “马太效应”。

9月6日,阿里巴巴与网易共同宣布达成战略合作,阿里巴巴集团以20亿美元全资收购网易旗下跨境电商平台考拉。在经过了一个多月的拉锯战,跨境电商行业最大的一场变局终尘埃落定。

届时,网易考拉将和天猫国际进行融合,天猫进出口事业群总经理刘鹏兼任考拉CEO,原考拉CEO张蕾将担任天猫进出口业务顾问。考拉品牌将继续保持独立运营。

跨境电商的赛道,一下子变了天。作为国内跨境电商佼佼者,网易考拉为何会选择卖身?面对此次收购后,跨境电商领域将出现“一家独大”局面,对行业和消费者产生什么样的影响?

观点一:网易电商瓶颈凸显,卖身或成无奈之举

2015年成立的网易考拉,曾被给予最深厚的希望。

回想当初丁磊在第二届世界互联网大会上的豪言:“希望未来三到五年,网易考拉海购可以达到500亿到1000亿规模,在电商战场再造一个网易”。

但这个梦想终归破灭了。

网易发布2019年第二季度财报显示,Q2网易电商业务营收52.5亿元,同比增长20.2%,占公司总营收近28%,已经成为继游戏之后的第二大业务。

纵观近年来网易考拉的发展,电商业务俨然已成为网易营收的第二大增收引擎,而且保持着不错的增速,网易似乎没有出售的理由。

但看似漂亮成绩的背后,却是网易惨不忍睹的毛利率,还有居高不下的运营成本和潜在风险。

近年来,通过网易考拉及网易严选的双线布局,电商业务逐渐成为网易的核心业务之一,但自从网易进入电商赛道以来,其整体利润率逐年下降。数据显示,从2017年Q4至2019年Q2的7个季度中,网易游戏的平均毛利率为63%,广告为62%,而电商只有9%。其中,电商在2018年Q4创下季度最低值,毛利率只有4.5%。而这还只是毛利率,如果扣除各项经营费用和配送成本,电商业务的毛利率拖累了网易整体的毛利率。网易电商基本无钱可赚。

另外网易考拉仍在大笔投入,不断扩张的线下门店模式拉高了其运营成本,还有跨境仓储的重资产布局。在当代消费者“新消费”背景下,虽然线下店有力地补充了线上店体验感缺失这一问题,但是网易考拉线下店重“体验”,而非产品销售,这点严重导致线下店人力、店铺等成本过高,进一步加大了企业的亏损情况。

为了扩大规模减少亏损,在2018年原本主打自营海淘业务的网易考拉上线了第三方商家,却也把竞争从垂直电商拉到了综合电商层面。看看国内市场,阿里的领先优势不可撼动,京东、拼多多、唯品会都有自己的一份优势。在电商红利消失,玩家向成本要利润的新阶段,网易考拉还要投入多少,需要多久,甚至如何盈利,才是网易要不要做网易考拉的核心。

曾经给予厚望的“下一个网易”显然已经成为一个不可完成的任务。相比起苦撑,把考拉送入阿里的怀抱可能是一个不坏的选择。

观点二:阿里攻防战略布局 豪掷千金誉为何为?

这场斥资20亿美金交易数额的并购,对于已经拥有了顶级玩家天猫国际的阿里,为什么还要斥巨资购买看似重复的跨境电商业务?在占据了超过半数的跨境电商市场份额之后,阿里下一步的野心又是什么?

其实阿里一直以来都是一个买流量的公司,它买的所有公司的核心目的都是为了给自己提供流量,如果这么大的海淘流量能够被阿里收购,那它整个盘子就会快速爆发,形成一个更大的优势。

阿里还有弥补海淘业务品类缺陷的需求。网易考拉的核心品类是母婴产品,最新一批的签约品牌也仍然是以母婴为主。而天猫国际目前最强势的品类则是美妆,天猫方面在今年举办的金妆奖上也曾表示,美妆是其如今增长最快的品类。收购考拉之后,对阿里来说能够引入考拉在母婴品类上的供应链能力。母婴本身也是海淘业务用户粘性最强、需求十分旺盛的品类,发展潜力很大。

此外,这笔可能的投资更多是基于战略上的考虑。

更为重要的是,为了防止京东、拼多多等竞争对手在海淘这个赛道获得更大的发展空间,阿里也须先下手为强,做好防守。正所谓,项庄舞剑,意在沛公。

传闻并非空穴来风,一则作为拼多多A轮领头人,丁磊与黄峥之间渊源颇深;二则拼多多在年初悄然上线跨境电商项目“多多国际”,随后便在各个保税区召开招商大会,还在香港召开了直邮商家招商会议,近来又与西安国际港务区合作,双方将联合设立拼多多国际跨境保税仓,其入局跨境电商的野心已表露无遗。

换个角度思考,如果此番成功收购网易考拉的不是阿里,而是拼多多,会呈现出怎样的格局?毫无疑问,拼多多将有实力在跨境电商业务上叫板阿里,同时对改变其在公众中低端形象亦有莫大帮助,并从整体电商业务上成为实至名归的老二,电商双雄分庭抗礼的格局将初现雏形。

既然在收购考拉的交易上,拼多多没能赢过善于布局的阿里,那么,短期内,拼多多还是会走流量分享加凭籍价格优势消化国内剩余产能的电商模式,也就是说其主打的还将是下沉市场,而不是跨境电商。故此,拼多多也就失去了一次借壳转型升级且有可能改变其公众形象的绝佳机会。

借此次收购再梳理一下国内电商格局,不难发现,今年以来阿里与拼多多的竞争已进入白热化的阶段,传统的老二京东却因其创始人深陷诉讼而一蹶不振、销声匿迹。

对于此次收购行为来说,阿里经济体若能充分发挥生态效应,考拉很有机会能成为“更好的考拉”。 从整合产业链,提高考拉在供应链、物流上的能力,阿里还可以为考拉输入更多的流量扶持。一旦考拉背靠阿里,流量获取和利用率、品类的拓展上,都有希望再上一个台阶。在面向“服务全球20亿消费者、1000万盈利的中小企业”这一阿里全球化的战略目标下,考拉发展将有机会进入更快的车道。

观点三:头部企业强强联合,行业竞争格局锁定?

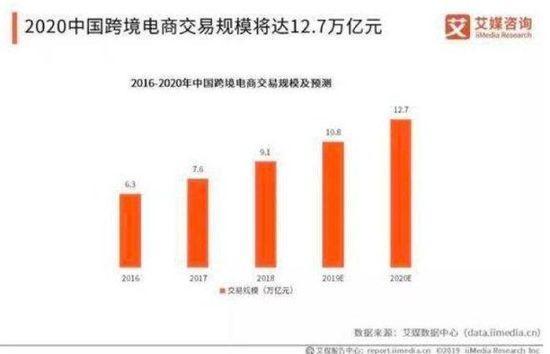

在行业层面,今年初颁布的《电商法》为跨境电商提供了规范的发展环境。根据艾媒咨询日前发布的《2019上半年中国跨境电商市场研究报告》(以下简称“报告”),2018年跨境电商整体市场规模在9.1万亿元左右,2019年有望踏入十万亿市场,预计在2020年将达到12.7万亿元。同时,2018年中国海淘用户规模超1亿人,预计2020年将达2.11亿人。

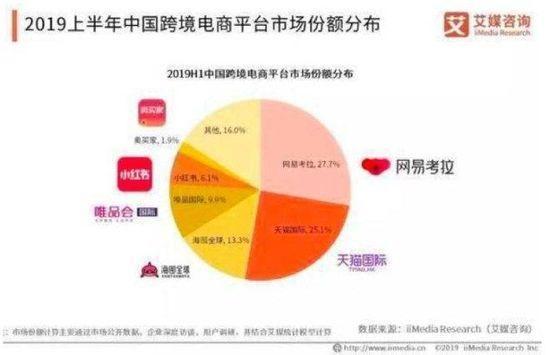

目前,国内的跨境电商市场呈现“两超多强”格局。报告显示,2019年上半年,网易考拉、天猫国际的市场份额位居行业前二,分别为27.7%、25.1%;海囤全球(京东海外购)、唯品会国际、小红书等平台则紧随其后,市场份额依次为13.3%、9.9%、6.1%。

若按此估算,在网易考拉纳入阿里阵营后,阿里将在跨境电商行业中占据半壁江山,市场份额将接近53%,具有绝对的领先优势。业内普遍认为,本次交易完成后,国内跨境电商市场格局将从“两超多强”变成“一超多强”。

本次交易完成后,天猫国际主力做标品、强化自营,淘宝全球购和小红书重点孵化新品牌,再有淘宝直播助力,阿里系在进口跨境领域中将处于龙头老大地位,且这一地位短期内难以撼动。可以肯定是,未来天猫国际的自营比例会大增,和京东在标品货源端的争夺也会更加激烈。

京东及其背后的腾讯作为阿里系的主要竞争对手,在行业格局变化时无疑将受到影响。在摩根频道看来,腾讯系或者京东系如果要追赶反超,也不是没有机会。从进口跨境的整体盘子看,阿里系的交易总量还是远远低于庞大的代购微商群体,腾讯系用社交电商对中心化电商,用小众非标垂直对货架电商标品,用供应链服务赋能小B,联合蚂蚁斗雄兵的可能性还是不低。

至于这一领域中的其他玩家,在小众垂直品类及个性化品类等多元化的品类上,非天猫京东系的新势力在“内容+社群+黏性商品”的赛道上会有很大的潜力。

结尾语:

在后流量时代,对于跨境电商玩家而言,能否给用户提供多样化的消费体验,为成败之关键。天猫国际、网易考拉“合体”,将会对其业务发展形成较大冲击,如何精细化运营,形成独有的核心竞争力,将是角逐万亿海购市场的关键。