零食突围:摆脱低龄形象

导读:在面对即将扩大到3万亿的休闲零食大赛道,谁又将能真正打动那些从年轻一代中脱颖而出,并极具购买力的高净人群呢?答案或许在每个人的心中。

即使过去了二十多年,中国的家电从业者依然心有余悸——那场始于1996年拼刺刀式的价格战让整个行业陷入了泥淖,参与各方都元气大伤,至今都难言恢复。

在中国为数不长的现代商业竞争史中,这是一出教科书式的悲剧。商业观察者吴晓波评价说,价格战“只论价格高低,这对所有做品牌的企业家是一个诅咒。”

二十年后,新晋的互联网英雄们并没有将这些忠告放到心头,他们甚至祭出比降价更凶狠的打法——免费。

“用补贴换取市场规模,从而确立市场地位。”严格来说,这并不在传统商业研究者的认知范畴内,大多数人还是认为品牌应该是市场竞争的关键筹码,而不是价格。

但在极短的时间轴里,人们往往容易丢掉耐心。价格战的枪声从出行行业,外卖行业,电商行业不断响起,即使在不起眼的零食行业里,消费者的脚步跟随的还是“降价”和“促销”这些关键词。

作为消费行业的风向标——休闲类食品的发展往往伴随着居民可支配收入的提升,可以说,零食行业正在迎来了历史上最好的一个发展阶段。

一方面随着供应链的成熟,市场品牌的操作越来越精细化,另一方面由于电商和线下渠道的拓展,市场容量正在进一步扩容。

但和当年的电视机一样,爆炸式的市场跃升和差异并不明显的产品竞争,往往是价格战滋生的温床。

毕竟行业的集中度在越来越高,龙头企业对消费者心智的争夺,也在越来越白热化,这不禁让人担忧,看似“西线无战事”,但每一方都在警惕对手,下一步是否会按下价格战的“核按钮”。

中华全国商业信息中心《2019年国内零食市场研究报告》

一包不起眼的零食背后是万亿级市场。

中国食品工业协会的统计数据描述了这个容易被忽视的市场。中国休闲食品行业年产值已经从2004年的1931亿元,增长至2014年的9050亿元,CAGR(平均年复合增长率)达到16.7%。市场预计2015—2019年仍将保持高速增长,将会从2015年的10590亿元,增长至2019年的19925亿元,CAGR将超过17%。

和大家耳熟能详的智能手机市场相比——这个热火朝天、集中了包括华为、小米等一众明星企业在内的科技行业,年增长率已经连续三年一直处于可怜的个位数,2018年为9.4%。

对于零食的市场规模,商务部去年12月发布的《消费升级背景下零食行业发展报告》更加乐观。

他们的数据称,国内零食行业总产值已经从2006的4240.36亿元增长到2016年的22156.4亿元,年复合增长率为17.98%。同时,这份报告还预计到2020年零食行业总产值将达3万亿元。

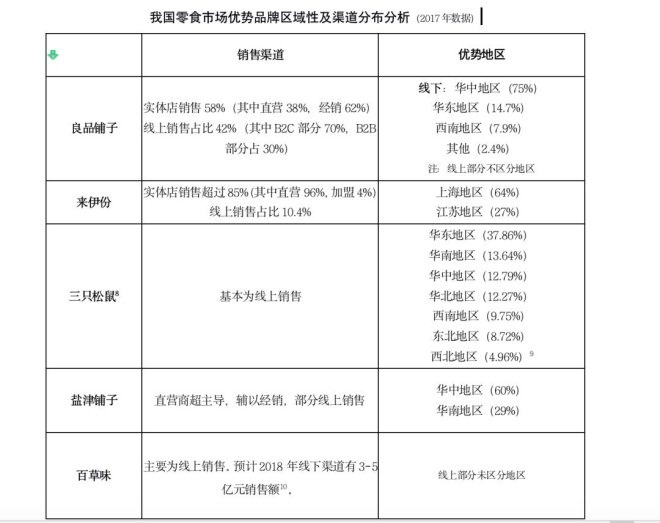

行业规模的突飞猛进常常伴随的是知名品牌的诞生,在目前的市场中,良品铺子、来伊份、三只松鼠、百草味作为行业头部品牌,厮杀激烈。

中华全国商业信息中心《2019年国内零食市场研究报告》

太平洋证券根据今年上半年零食行业的线上销售数据统计测算出,仅三只松鼠、良品铺子、百草味三家线上实现了92.64亿元售额,同比增长22.58%,高出行业增速将近9个点。

另一组数据也证明了“三国战争”开始加剧:行业头部三强企业吃掉了线上市场25.81%的份额,并且和去年相比,这个数据增加了1.85个点。行业集中度已经越来越明显。

但另一个令人担忧的数据是,行业规模越来越大,明星企业看上去越来越强,但他们的盈利能力却不容乐观。以三只松鼠财报数据为例,从2016年开始,章燎原控制的公司的综合毛利率就开始走下坡路了。

上市公司三只松鼠综合毛利率变动情况

一方面市场规模在扩大,另一方面毛利率却在下降,更要命的是行业里的几家龙头企业利润率都在平均线以下,这样的场景和当年家电行业极为相似——大公司为了抢地盘,不得不牺牲暂时的利润。

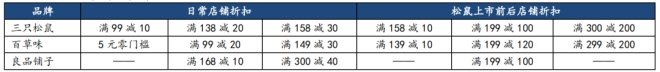

线上品牌店铺折扣力度 信息采集时间为2019年4月11日和2019年8月1日

很大程度上这是因为目前市场的主流产品结构决定的。

因为作为休闲零食行业里的“销冠”,也是各家出货量最大品类——坚果,各个品牌之间并无太大的产品差异,有些单品甚至还“共享”供应商,这导致了友商之间利润率不相上下。

同时由于产品的可复制性太强,好不容易找到了高利润的爆款新品,可是往往一两个礼拜之后,类似的产品就铺满了全网。

显然,在目前的市场环境之下,纯粹地开发产品,并不能一劳永逸地解决问题,甚至对当下财报业绩数字的贡献也很实现。

那么,问题来了,零食行业的大佬们,在产品同质化严重的情况下,如何避免当年家电行业各大厂商之间的“刺刀见血”般的残酷竞争呢?

事实上,我们如果能重新梳理一下零食行业的核心用户,或许能发现一些为微妙的细节。

移动数据研究公司MOB研究院今年在一份《休闲零食行业深度解读》报告中,给三家龙头公司的用户做了一些画像。

根据他们的报告,良品铺子和三只松鼠的用户中,分别出现了“政府及事业单位、年轻女性、医生”和“一线城市,北京、上海”这样的标签。显然,在零食行业的常购人群中,正在分化出消费升级所对应的关键用户。

去年京东618的销售业绩汇总中,有这么一条看似不起眼的信息但却能印证上述判断。

京东称,在618期间,来自腾讯的用户最爱购买马来西亚进口薯片和进口饼干。从用户结构上看,36-45岁的家庭消费群体占比近50%,其中上海用户占比高于全站平均水平。

同时易观国际对4000位网易考拉用户进行调研后发现,网易考拉用户最爱的是零食。

在过去的一段时间里,市场调研者在描述的零食行业里的主力群体时,往往用“宝妈”、“学生”之类的标签,但事实上,现在更需要重视的那些更具购买力的女性高净人群。

帕累托法则提醒我们,20%的变量操纵着80%的局面。也就是说,谁能够快速占领20%的最具购买力的用户,谁就能够在这场弥漫硝烟的竞争中,率先突围。

那么,怎么去抓住这些用户?

是时候来重新评估品牌的力量了。

在产品陷入“同质化”到时候,要想继续在市场上捕获更多消费者,大多数的竞争者会采取“价格战”——就像当年的彩电行业一样,而这是拉低行业和领头品牌毛利率的重要原因。

经验告诉我们,“性价比”一定不应该成为竞争者的核心优势,因为永远会有人比你更便宜。事实上,只有真正的品牌才能带去高附加值的产品。任何基业长青的公司,依靠的一定是品牌,而不会是具体的产品。

当然作为行业龙头企业,无论是良品铺子还是三只松鼠或者其他几家,每一家都将品牌视为珍宝。但如果仔细分析,大家的定位还是有些显著的不同。

比如三只松鼠——从名字大家就能想象出萌萌的卡通形象,事实上,这家从网上卖坚果起家的零售公司,已经将三只松鼠分别设计成了动漫角色,以及斥巨资打造的同名IP动画片,以“让天下主人爽起来”的萌式语言,试图增强品牌识别度以及流传度。

而百草味相对比较简单,虽然一度砍掉线下门店,不过在被好想你收购之后,已经重返线下,但由于涉及百草味和好想你两家品牌融合的过程,事实上依然在靠销售去带动品牌的传播。

这三家中,最重视品牌的无疑是良品铺子。杨红春早年在家电行业的经历,让他更愿意在品牌建设上做投入,近两年动作频频。2018年8月,品牌VI升级,发布了看起来更简洁大方的“良印”品牌LOGO;4个月后,官宣吴亦凡为代言人,开启“高品质,高颜值、高体验”的高端化战略转型。

商学院的教授们总是会强调一个观点,那就是商品消费能获得前所未有的发展,这并不是因为商品的物质属性,而恰恰是因为现代社会的商品被赋予了越来越多的非物质属性。

玛丽·道格拉斯和贝伦·伊舍伍德合著的《物品的用途》中写道:人们花钱购买的东西本质上能够证明自己与他者之间的差异。

一个人购买什么品牌的衣服,住什么档次的酒店,去哪里旅行、吃什么样的食物,所有这些购物消费的选择,都说明自己、家庭以及所在地区的情况、社会地位、收入水平等。

尤其是新生代消费群体,在选择一款零食的时候,也是在强化身份认同,而不仅仅只是比较谁的价格便宜。

制式化、被精心设计的时尚潮流主导着社会的一切,商品越来越像是一种对生活希望的寄托。

正如我们前面所分析的那样,解开零食行业价格战的钥匙,在于寻找到突破现有“同质低价”的竞争困境,大家能用的筹码也只有品牌了。

究竟应该什么样的品牌才有市场竞争力,特别是在零食行业?

现阶段,这已经被看做是一个“决定性”的问题:品牌的突围,能实实在在帮助公司的财务官解决“毛利率”的问题。

但由于固有思维的限制,大多数的零食品品牌陷入了“低龄”路线,“萌”、“轻松”、“卡通”等关键词看上去互联网化,甚至还有流量,但后遗症是品牌“低龄化”。

毫不客气地说,在整个中国消费领域,由于互联网行业风气的影响,大家普遍视流量为生命,粗暴地抛弃尊重心智与品牌的价值,在卖货和塑造品牌之间,迷失了方向。

品牌的“低龄化”最大的问题是难以匹配上述20%的重要用户的审美需求,并且也影响了产品的售价,因为你的低龄客群还没有大幅度提高购买力,也影响了品牌“含金量”的升级,这一点和国外成熟的零食类品牌差距较大。

以良品铺子为例,对外发布会员画像显示,其核心消费群体是18-38岁的女性,这个群体的审美喜好,显然不会喜欢“低龄化”的品牌形象。

但如何升级或者说摆脱零食消费“低龄化”却并不是一件容易的事,不过也并不是没有人在做尝试。就在最近,良品铺子联合敦煌博物馆,跨界打造了联名的中秋礼盒。

作为率先和敦煌博物馆合作的零食品牌,良品铺子这次推出的“良辰月”系列国潮礼盒以及线下沙画、捐赠等事件,确实为品牌博得了一波关注和好感。

坦白来说,敦煌所独有的文化气质和中秋传统节日进行的嫁接,会比市面上大多数的主打“萌萌”的、活泼可爱的形象,更能吸引潜在的高净用户。

广告的目的在于降低消费者对于商品物理属性的注意力,增加商品的符号属性。在汽车广告中,高端的奥迪车广告往往从驾驶座位向外看风景,从而彰显着车主的闲适与财富。

而同样,决定品牌产品的差异和购买人群,往往起作用的是产品的一些非物理属性内容。

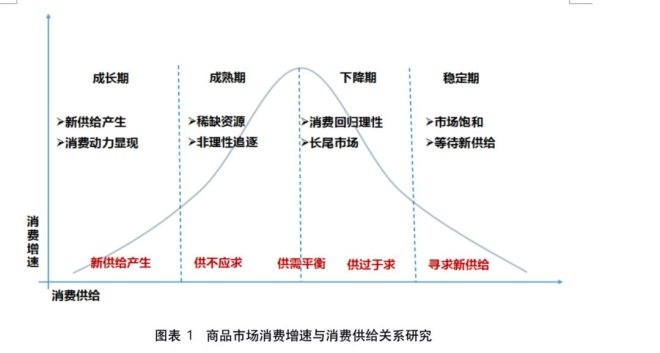

正如《2019年国内零食市场研究报告》分析,零食市场所处的阶段和正在发生的这些消费变化,都决定了我国零食市场未来几年仍将继续保持一个较快的发展速度,除此以外,结合我们多年来对消费品市场的研究经验,我国零食市场将会呈现出以下特点:市场集中度将有明显提升、继续全渠道融合、高端市场快速发展等。

可支配收入持续增加,中等收入人群迅速扩大,再加上新生代购买力的推动,消费者对产品和服务的要求都将越来越高。根据阿里巴巴中高端消费指数,2018年四季度,该数值为35.24,较三季度增长1.89,较上年同期增长2.53,且从2017年以来,该指数数值呈现出明显的曲线上升态势。

在这种高端化的消费趋势下,零食作为食品关乎到安全和健康,高端细分市场将会保持一个快速增长的发展态势。

那么,在面对即将扩大到3万亿的休闲零食大赛道,谁又将能真正打动那些从年轻一代中脱颖而出,并极具购买力的高净人群呢?答案或许在每个人的心中。

(来源:微信公众号:财经无忌)