真相有点太残酷!5%私募徘徊生死线,全国仅有365家私募能养活自己!

导读:我们认为,市场上还在活跃的,规模在5000万以上的私募只有1441家,而不是8927家,能够实现收支平衡或盈利的私募只有365家,其中将近四分之三是股票策略。

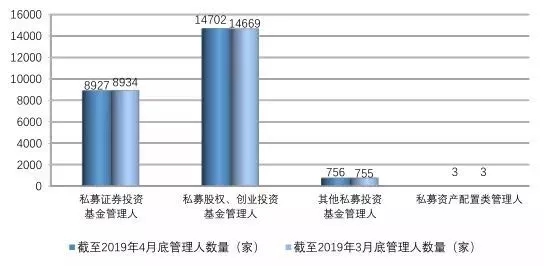

自从2014年私募基金管理人注册登记以来,私募基金管理人如雨后春笋般涌现,据中基协统计,证券类私募基金管理人数量高峰时超过1万家。

自中基协发布《关于进一步规范私募基金管理人登记若干事项的公告》以来,中基协持续地在注销一部分不满足要求的私募基金管理人资格,截止2019年4月底,已登记私募证券投资基金管理人共8927家。

这8927家证券私募投资基金管理人中,有一部分是管理规模很低的,有一部分已经很久没有更新净值了,有一部分已经联系不上了,等等。真正意义上的证券类私募基金管理人应该至少具备一定的管理规模,及时向投资者披露净值等。

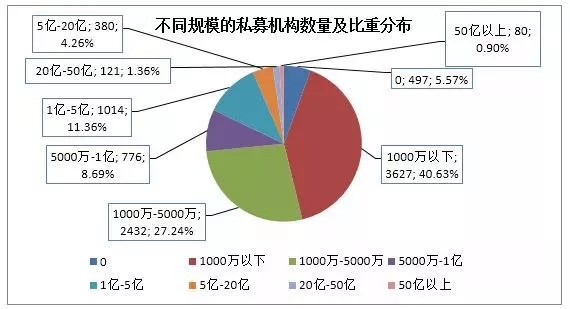

据私募排排网统计,所有注册登记在案的证券类私募管理人中,有497家的管理规模是0,数量上占比5.57%。这些私募,除了少数刚成立的私募机构,绝大部分可能会在半年时间内被注销,所以他们不能算是真正意义上的证券私募基金管理人。

管理规模在1000万以下的管理人有3627家,占比40.63%。其中有1163家私募管理人的管理规模在200万或200万以下,严格地讲,属于保壳私募,不是真正意义上的私募基金管理机构。

规模在200万至1000万的私募,在券商看来,充其量是个中等的投资者,连进大户室的门槛都不够。

目前私募的维护成本较高,规模1000万以下的私募,是一批随时可能被一波熊市行情冲垮的管理人,抗风险的能力较差,也不能被算着是真正意义上的证券类私募基金管理人。

管理规模在1000万-5000万的管理人有2432家,占比27.24%家。这一类私募管理的资金基本是自有资金或身边朋友的资金,对外募集资金的难度较大,再进一步发展壮大的可能性也较低,属于解决个人就业或几个合伙人就业类型的私募,盈利基本谈不上,难以持续发展,算不上真正意义上的证券私募基金管理人。

管理规模在5000万以下的私募管理人有6556家,累计占比73.44%,不管他们做的是什么策略,都算不上真正意义的私募基金。

虽然投资人可能对他们更多的是观望,但他们中的一部分还是在很认真的管理基金。据统计,在这6556家私募中,共有1879家还在持续的更新净值,而其他私募基金管理人已经不再对外披露净值。

管理规模在5000万以上的私募共有2371家,其中有930家的净值更新到2019年3月底或更早,所以,市场上还在活跃的,规模在5000万以上的私募只有1441家,占总数的16.14%。真是少的很。

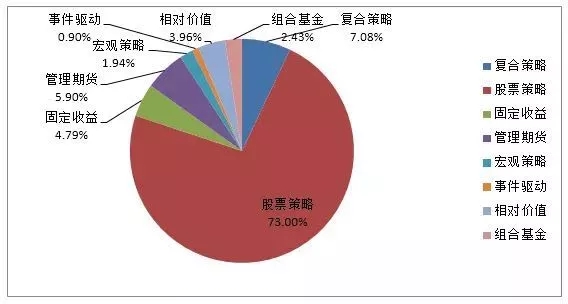

在这1441家私募中,以股票策略为主的私募占比73%,而其他策略的占比都较小。

如果我们将固定收益策略的盈亏平衡规模设定在30亿,其他策略设定在5亿的话,那么只有365家私募在这一标准之上,基本能实现收支平衡或持续盈利,其中有268家的策略是股票策略为主,占比73.42%。

总之,我们认为,市场上还在活跃的,规模在5000万以上的私募只有1441家,而不是8927家,能够实现收支平衡或盈利的私募只有365家,其中将近四分之三是股票策略。

延伸阅读:

岂止万科,私募基金也高喊"活下去"!

即将告别2018年,私募的成绩单一片惨淡。不仅小私募生存艰难,一些百亿私募也深陷亏损。寒冬中,私募比以往更加期盼春天的到来。

多因素致私募业绩不佳

今年以来,上证指数跌幅达21.57%,创业板指数下跌25.23%。不少投资人士表示赚钱难,宏观、微观等多因素叠加,行情没有给出什么机会。和聚投资研究部表示,国内方面,年初以来政策定调加速去杠杆,与行业性的收缩政策叠加,对市场影响很大。同时,中美贸易摩擦加剧,对市场短期风险偏好的扰动非常明显。

除了宏观背景,辜若飞还认为之所以私募业绩普遍较差,还因为很多私募没有从去年的慢牛中转换思维,仓位较重,面临流动性风险时应对不足。

蔡海洪认为,不合理的预期是业绩不佳的一个重要原因,比如白酒和家电行业,之前的赚钱效应带给这些行业过高的估值。在蔡海洪看来,乐观情绪是投资的敌人,而今年黑天鹅事件频繁,一旦增长低于预期,很容易造成戴维斯双杀。此外,2017年下半年和2018年一季度,以蓝筹股为主要投资标的的公募和私募基金受到投资者热捧,过多的资金追求有限的标的,不切实际的预期和交易堵塞也随之出现。

赚钱不易,控制风险显得尤为重要。金斧子财富合伙人朱义龙称,今年不少百亿私募都跑赢指数,主要是因为在震荡行情中兼顾盈利和流动性,将风险防范放在首位,控制净值回撤能力优秀。市场寒冬中,大部分私募采取的还是保生存、练内功的应对方法。

期待2019年否极泰来

对于2019年的市场行情,私募相对比较乐观。

“股票价格是对未来盈利预期的折现,往往会否极泰来,”蔡海洪表示,他的乐观预期基于四方面的分析。首先是市场估值到了相对较低的位置,即投资有了安全边际;其次,政策利好在累积,贸易摩擦有望好转,即边际上的改善;再次,经济下行过程中,好公司脱颖而出。“经济下行,宏观的政策制定者和微观的企业家都在不断调整,好公司通过提高经营效率、加大研发和开辟新市场等方式,可以获得更大的市场份额,而且调整让我们可以分辨出好公司和差公司”。最后,悲观的市场情绪让投资者可以用好价格买到好公司。

蔡海洪表示,盯着后视镜开车是非常危险的,投资也是如此,不能简单地把今年遇上的利空线性外推到今后三年。

逆向投资把握机会

看好新消费等

在具体操作上,蔡海洪表示,明年大概会将九成精力用于个股的研究,并且尽量追求高度确定性;而花在宏观和策略研究上的精力相对较少,追求模糊的准确。在具体策略和布局上则会做一些小的调整,既坚持过去3年给他们带来较大回报的2C的大消费行业,同时开始布局2B的行业,当下大消费板块受到市场高度认可,寻找预期差的难度在加大。

李金龙表示私募是一个竞争节奏很快的行业,投研部需要高效研究发现市场规律,了解投资者的配置需求。目前公司在同质化的主流投资策略以外,加推异质的策略产品,如港股打新,同时在现有混合策略产品基础上,新增单策略产品,给投资者提供更多的配置选择。

生存不易

私募寒冬中的他们

中国基金报记者 房佩燕 赵婷 汪莹

或许是连续多年的市场调整,消耗了私募的御寒能力,2018年市场造成了更大面积的冻伤,更多的私募机构和个人在江湖中沉浮,只求生存下去。

有百亿私募遭遇滑铁卢

规模缩水严重

2015年股灾以来,市场经过多次巨幅调整,私募行业也重新洗牌。部分百亿私募遭遇较大的净值回撤和投资者赎回,掉出一级梯队;新成立的中小私募也生不逢时。

首当其冲的当属成长风格私募。据记者了解,北京、上海和华南地区有多家私募,依靠投资成长股起家,规模一度达到上百亿。而近两年,创业板和中小板遭连番回调,成长风格百亿私募业绩也是“一熊熊三年”,规模缩水严重,有的从百亿降至不足50亿,有的规模只剩下高峰时的零头。

此前热衷炒壳、赌重组,或参与定增、举牌的私募也受到挫败,不仅规模缩水,公司也分崩离析,人员流失严重。

据悉,广州一知名私募,此前规模过百亿,如今二级市场规模不足十亿,据内部人员介绍,去年公司还有近50人,现在只剩下10个人。上海一家曾经的百亿私募积极参与新三板定增,如今规模还剩不到20亿。北京某趋势派私募,也曾规模近百亿,如今缩水严重,基金经理无心工作,回家生娃。

债券私募的伤亡也不小。据记者了解,一家债券私募今年踩雷,业绩惨淡,规模缩水,人心不稳。一位离职员工告诉记者,在公司看不到希望,身边的同事基本走光。此前,市场还传出该私募有申请公募的打算。

中小私募面临生存困境

活下去成首要目标

相比而言,大型私募由于家底厚,”抗冻”能力也比较强;小型私募就没有这么幸运了,有的连生存也成了问题。

华南一家新成立的私募负责人感叹运气不佳,创办私募遇上股灾。“一开始我还满怀信心招呼公募的朋友一起干,现在情况太糟糕,一直亏钱,有的已经返回公募了。”他也在重新审视自己的这次创业。“以前拿工资做投资的日子很轻松,现在不仅要做投资,还要管理公司、卖产品,我们现在不渴望把规模做多大,能活下去就好。”

成立时间较长的小私募境况也不一定就好。北京一家小型私募在2015年4月牛市顶峰前夕成立,当年7月完成备案时市场已经暴跌,总经理感慨躲过一劫。之后两年,公司规模逐渐上升,2017年接近10亿。然而,躲过了2015年,躲不过2018年。“今年行情急转直下,部分基金清盘,资管新规出台,我们之前发的一些产品不符合要求,所以提前清盘,仅这一块大概有6个多亿。目前在运作的产品只剩下6000多万。”

今年的低迷行情也“扼杀”了一些业内人士的创业想法。西南地区某三方财富合伙人告诉记者,旗下子公司备案了私募证券基金管理人,年初时准备开展业务,“大家凑了些钱去试水,结果全部赔光。”

对于一些挣扎在生存线上的私募,开源节流度过寒冬是当下首要选择。在成本压力下,不少公司面临生存危机,开始裁员。还有私募选择降低办公条件缩减成本。沪上一家2015年前后成立的私募,一开始将办公室设在陆家嘴附近位置较好地段。今年为节省成本,公司已搬到一处面积较小、租金便宜的办公室。