单季亏损6.81亿元 瑞幸还有想象空间吗?

导读:2019Q2,瑞幸单季亏损6 81亿元,去年同期为3 33亿元,同比扩大104 50%。

当一家公司和一个行业的命运形成共振,奇妙的故事就会发生。

近两年,在移动互联网时代大潮下,一批中国独角兽纷纷上市,如美团、小米、拼多多、爱奇艺等。其中,还有一家特别的公司,就是瑞幸咖啡。

“瑞幸模式”是否奏效?未来是否还有足够的想象空间?透视其上市后所交出的首份答卷,或许能从中看出些许端倪。

01| 增长的数据

北京时间8月14日晚,瑞幸咖啡公布了上市后的首份财报。

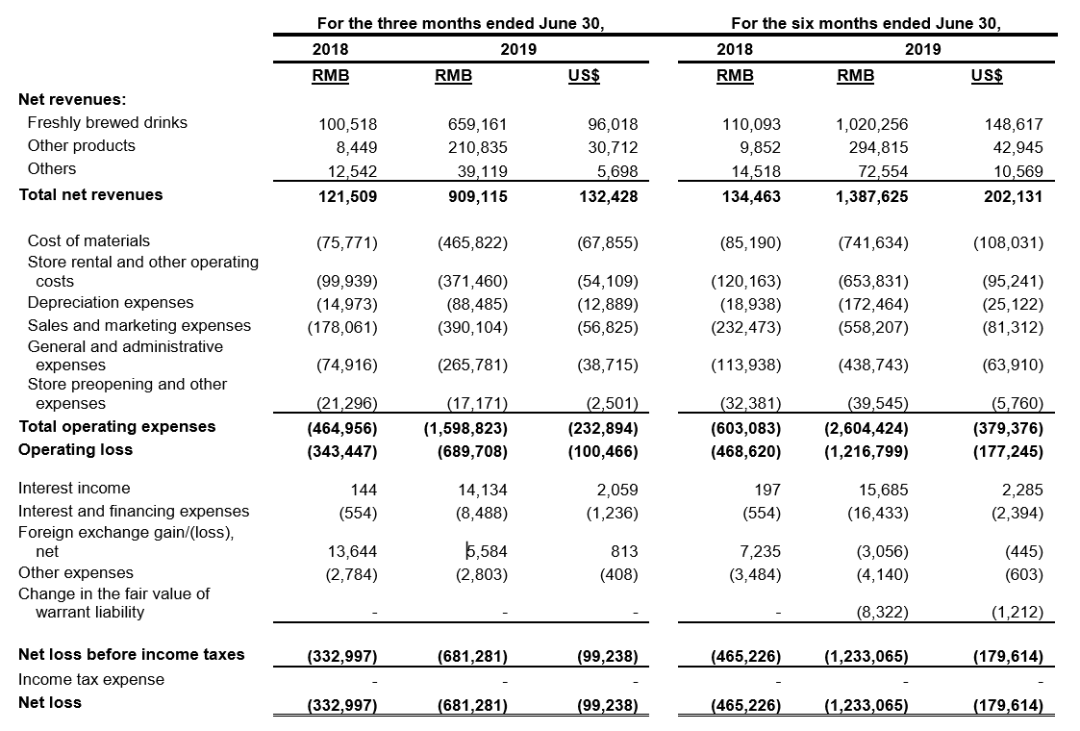

数据显示,2019Q2,瑞幸单季亏损6.81亿元,去年同期为3.33亿元,同比扩大104.50%;2019H1,其亏损12.33亿元,与上年同期的4.65亿元相比,同比扩大165.16%。

与亏损相比,瑞幸多项指标的增长显得更有意义:

Q2总营收9.09亿元,与去年同期的1.22亿元相比,同比增长648.19%,其中主营产品收入10.9亿元,同比增长698.4%;

截至2019Q2,累计交易用户为2280万,与去年同期的290万相比,同比增长686.21%;

截至2019Q2,门店总数量为2963家,与去年同期的624家相比增长374.8%。

从这些数据来看,无论是从营收、用户还是从门店数量来看,瑞幸咖啡的增长幅度都足以覆盖它的亏损扩大幅度。也就是说,与它的营收、用户、门店数量快速增长相比,它的亏损幅度并不大。

财报显示,2018Q2,瑞幸的运营亏损为3.43亿元,是营收的2.83倍,而到了2019Q2,运营亏损为6.90亿元,营收占比为75.87%。这说明,瑞幸的亏损幅度在收窄,其盈利能力正在显现。

而瑞幸当前之所以仍然亏损,其主要原因在于“投资”。财报显示,2019Q2,瑞幸总计花费15.99亿元,与去年同期的4.65亿元相比,同比增幅达到了243.87%。其中:

原料费用由0.76亿元同比增长513.16%,至4.66亿元;

门店租赁与其他运营费用由1.00亿元同比增长271%,至3.71亿元;

销售和市场费用由1.78亿元同比增长119.66%,至3.90亿元;

行政管理费用由0.75亿元同比增长254.67%,至2.66亿元。

可见,原料、门店以及销售与市场费用的快速增长,是造成瑞幸亏损的主要原因。

这些主动投入,一部分为当下的增长奠定了基础,比如原料、门店的增长,一部分瞄准的是未来:前两者与产品和品类扩张、门店扩张有关,关乎瑞幸未来的营收和盈利;第三个与IPO之后的市场推广有关,关乎瑞幸的品牌影响力。

一方面,主营产品营收增速(698.4%)高于原料(513.16%)和门店(271%)花费增速。这意味着,瑞幸以较少的原料、门店等硬性投入,获得了更高的收入增长,进一步说明其单品、单店成本在下降,整体管理与运营水平在上升。同时,新产品的推出,新门店的开设,为瑞幸未来的业绩打下基础。

另一方面,在IPO这一关键节点后,瑞幸并没有放松,反而在乘胜追击。

据CEO钱治亚透露,在第二季度3.90亿元的销售与市场费用中,营销费用2.4亿元。“这些投资是借助IPO所做的品牌强化,并没有增加流量支出。”

在瑞幸看来,品牌是它的重要资产,持续培养品牌的知名度、影响力,以及持续教育消费者的咖啡消费观念非常重要。在经过初期的补贴式增长后,瑞幸下一步需要依靠更多由品牌来驱动增长。

瑞幸的品牌投入已经有一定成果。截至今年6月,瑞幸的累计交易用户为2277.75万,与今年三月的1687.23万相比,三个月内增长了590.52万;2019Q2,平均每月交易用户为616.60万,在近五个季度来最高。

用户增长,正是瑞幸2019Q2取得几项关键业绩增长的原因所在。

02| 成长的盈利模型

随着瑞幸长期战略的不断深入,其财务模型越来越健康,按照当前的发展状态,盈利只是时间问题。

作为互联网咖啡,瑞幸的发展模型存在几大驱动因素,包括市场、用户、商品、门店等。除了可能受长期品牌投入影响的市场驱动因素外,当前其余各因素都在向好,且相互间已基本实现正向联动。

财报显示,用户数量、用户消费量、杯均价均良性攀升,瑞幸的这些核心经营指标在快速增长。

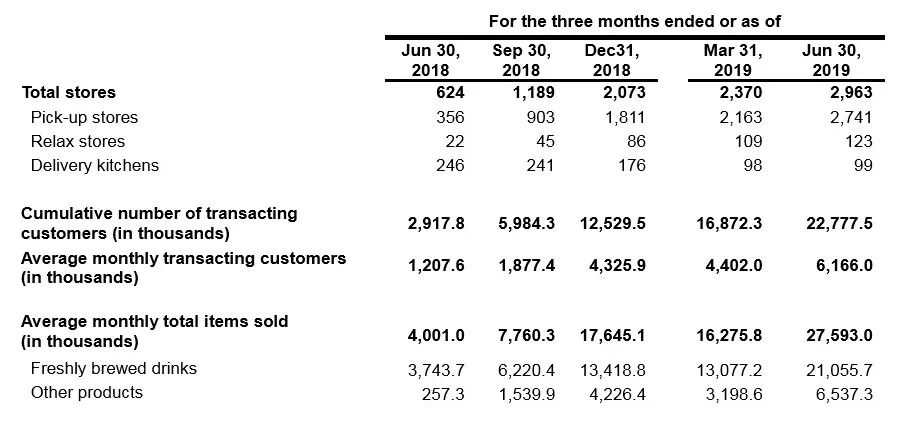

2018Q2,瑞幸的每月平均交易客户数为121万,每月平均销售总额为400万,即每月每用户的消费量为3.3件。而到了2019Q2,其每月平均交易客户数增长至617万,每月平均销售总额增长至2759万,每交易用户的消费量增长到4.5件,同比增长36%。

另一个增长来自于单店销售。

2018Q2,瑞幸门店624家,每月平均销售总量400万,即每个门店的平均销售量为6411件。到2019Q2,其门店数量达到2963家,每月平均销售总量增长为2759万,单店的销售数量为9313件,增幅45%。

这意味着,前期门店的投入正在逐渐地发挥作用:瑞幸已经进入一个门店越开越多,后期门店客流越来越大的正向增长中。

在瑞幸的增长驱动因素中,商品、品类以及背后的SKU是核心之一。在电话会议上,钱治亚也提到了SKU的价值:“会不断推新品,SKU保持在100种,咖啡20%-30%。”

通过产品、品类的扩张,以及SKU的增多,瑞幸此前发展中所积累下来的品牌、门店、系统势能都将得以释放出来。

小鹿茶就是这一战略的体现之一。今年4月,瑞幸上线了战略性新品小鹿茶,在咖啡的基础上向用户提供茶饮产品。

小鹿茶和瑞幸的调性非常匹配。如钱治亚所说,小鹿茶的客群与之前相比并没有出现很大变化,茶饮与咖啡,两者的主要销售渠道都是在办公楼内,用户都是办公楼里的上班族。不同的是,咖啡集中在早晨,茶饮在下午,互补的集中消费时间将推动门店营收增长。

通过将咖啡消费建立起来的门店优势和小鹿茶的结合,充分发挥协同作用,省去门店成本,提升用户平均消费价格。

在瑞幸的2019Q2财报中,有一个重要的参考维度是,门店数增长、平均每月交易客户数、平均每月销售总量、产品净收入总额的增长分别了374.8%、410.6%、589.7%、698.4%。这意味着,瑞幸实现了门店、用户、用户消费单价等的整体增长。

03| 扩大的想象空间

成立至今不到两年,3000家门店,遍布全国21个省市,覆盖超过2200万用户,瑞幸已在全国形成自己的咖啡版图。

同时,它也在全国刮起了一股新的咖啡消费“旋风”。无论是发展初期的补贴与市场推广,还是IPO之后所强调的品牌投入,瑞幸都充当了中国咖啡消费培育的先锋。

当前中国市场已进入全面细分阶段,在4到6线城镇,庞大的市场正在涌动;在一二线城市的更网格化、细分的区域,新的需求也正在酝酿。

对扎根咖啡市场的瑞幸来说,这同样是机遇所在。在昨晚的电话会议上,钱治亚为瑞幸提出了一种新的发展方向。

据透露,瑞幸正在测试自动咖啡机:“咖啡的需求在迅速增长,我们在许多区域看到了对于瑞幸咖啡的强劲需求,在有些不太适合开门店的地方,比方说在小型办公大楼或者加油站,自动咖啡机的形式更加能够进行网店扩张和收益回报。”

同时,她提到了新品小鹿茶向三四线城市的扩张。在她看来,具有高性价比、高品质特性的瑞幸,在三四线城市更有竞争力。虽然这些市场的用户价格更敏感,但租金、人工费用也会更低,单店回报会与一线城市没有太大区别。

此前,瑞幸在以补贴推市场,而今年来,随着补贴的减少,它正在将用户驱动方式转向可长期发展的品牌。尤其是2019Q2,这一转变更为明显。

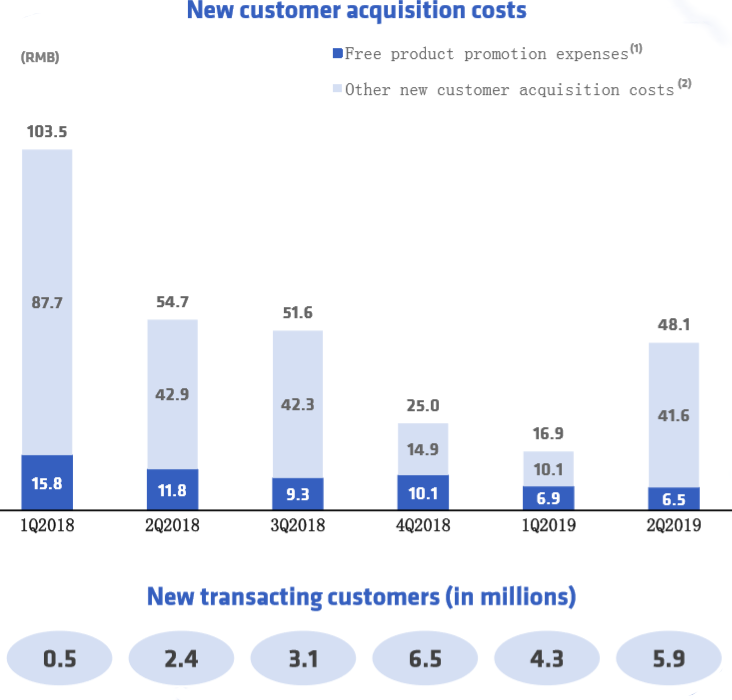

数据显示,2019Q2,新客获取成本同比下降12.07%至48.1元,其中补贴相关的产品促销费用下降至6.5元,其余费用更多的来自品牌投入。

同时,2019Q2,瑞幸新用户占总用户的比重为27.07%,而去年同期为41.12%。“免费赠与的饮品产生的影响在不断减小。”Reinout Schakel表示。

此前,瑞幸的基本生态逻辑是——门店越开越多,提供的产品品类越来越丰富,更多的消费者在店内消费;消费者越来越多,采购量越来越大,供应链价格优势越来越明显。而随着品牌影响的提升,它的这一生态将获得更多因素的驱动,运转更为流畅。