美团启动上市路演 估值倍增引争议

导读:继小米之后,美团点评将成为自香港交易所今年修订规则以来,第二家冲刺香港上市同股不同权的公司。

继小米之后,美团点评将成为自香港交易所今年修订规则以来,第二家冲刺香港上市同股不同权的公司。

彭博社近日引述知情人士报道称,8月28日,美团点评已启动PDIE(分析师预路演),将开始评估投资者对其逾40亿美元融资需求;腾讯控股据悉为美团香港IPO基石投资者之一,将投资4亿美元。

今年6月25日,美团点评向港交所递交了IPO招股书,启动上市之路。8月23日,美团点评已通过港交所上市聆讯。

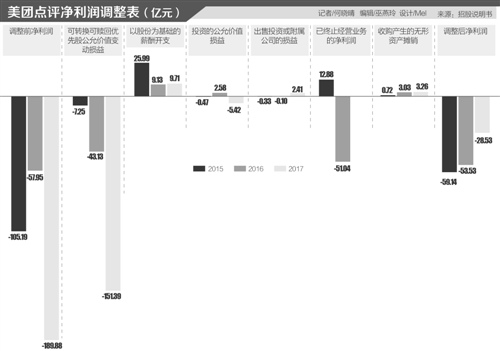

招股文件显示,美团去年调整后亏损为28.5亿元人民币。但美团点评的3名保荐人美银美林、高盛及摩根士丹利给予其的估值约3550亿至4524亿港元。这一估值较美团去年10月完成C轮融资时市传估值约300亿美元(约2340亿港元)相比,短短不到一年时间已近翻倍。

相比之下,瑞银更是给予美团点评最高达7460亿港元的估值,相当于其明年预测市盈率(PE)184.5倍。而港股另一只同股不同权企业小米2019年预测市盈率只有约25.2倍;美国电商亚马逊(Amazon),明年预测市盈率也只有52.3倍。

8月30日,21世纪经济报道记者联系美团点评,公司方面回应称,“对于市场传闻不予置评。”

对此,基岩资本副总裁黄明麒表示,“如果美团的目标估值确实为500亿到550亿美元之间的话,的确有点偏高。”

年内估值倍增

“近期,港股上市的大陆企业在一级市场获得高估值时常出现。这主要是因为一级市场的交易主要在少数几家机构之间进行,而二级市场是由许多市场参与者共同推动的,这两个市场都有可能出现非理性的情况,不管是高估还是低估。” 黄明麒告诉21世纪经济报道记者。

截至招股书提交日,腾讯持有公司20.14%的股份,三名联合创始人兼公司高管王兴、穆荣均、王慧文分别持有11.44%、2.51%、0.73%的股份。另外,红杉资本持有11.44%的股份。不过,在同股不同权的制度安排下,公司董事长兼CEO王兴为实际控股股东。

在股权制度安排上,公司采用AB股结构,股东大会上每股A类股份有10票,每股B类股份有1票,管理层王兴、穆荣均、王慧文所持均为A类股份,腾讯、红杉资本所持均为B类股份。

有意思的是,2017年10月美团完成40亿美元融资时,王兴曾对外表示“如果我们想上市立刻就可以上市,但这不是最好的选择”。

为何王兴话音刚落,美团点评还是加快启动了上市进程呢?

当天,深圳一家私募投资机构负责人表示,在公司近三年连亏百亿元的情况下,一方面其估值不断水涨船高,另一方面,机构投资人退出压力也越来越大。“随着公司一轮一轮融资背后,估值水位也越吹越高,但‘击鼓传花游戏’的最后一棒就是上市。”

据美团点评招股说明书显示,2015年、2016年及2017年,美团点评分别实现营收40亿元、130亿元、339亿元,但同期分别录得亏损105亿元、58亿元及190亿元。

此外,鉴于公司将所发行的优先股指定为按公允价值计量且其变动计入当期损益的金融负债,2017年,可转换可赎回优先股的公允价值变动达-151.4亿元,此举也严重拖累了公司业绩。

对此,招商证券分析师梅林表示,主要是公司近三年经营活动净现金流为负,发行优先股已成为首要融资手段。近年来,公司在营销和技术层面投入较大,导致经营活动净现金流持续为负且数额较大。现金需求主要通过股东出资和发行优先股来满足,2015-2017年发行优先股的现金流入分别为188、56、258亿元,是融资活动净现金流的主要构成部分。

在业界看来,美团点评为应对竞争进行持续高投入,使得公司仍面临较大的扭亏压力。公司在各业务板块都面临着激烈竞争。在餐饮外卖及到店服务方面主要与阿里巴巴及其投资的公司竞争,在酒店、旅游、交通票务方面主要与携程竞争。

不仅如此,公司旗下摩拜的盈利也存在不确定性。2018年4月公司收购共享单车运营商摩拜。摩拜在全球200个城市拥有超过2.32亿注册用户和620万辆单车。但目前共享单车的盈利模式仍比较单一,摩拜已经发生亏损,其与公司的整合协同也存在一定不确定性。

“独角兽”纷纷破发

而在美团点评即将上市的港股市场,近期“独角兽”的行情却并不好。

黄明麒对21世纪经济报道记者表示,今年以来,尽管“独角兽”概念在一级市场火热,但二级市场表现平平。如阅文集团(0772.HK)、小米集团(1810.HK)等新经济“独角兽”在短暂的市场狂热之后开始持续下跌。

截至8月30日收盘,阅文集团和小米集团分别报收54.65港元和17.14港元,双双“破发”。特别是阅文集团,较上市初期盘中110.00港元的最高价相比,迄今跌幅已超过五成,高达50.32%。

值得一提的是,在港交所拥抱“新经济”的背景下,2018年港股IPO迎来一波新的高潮。

“和A股不一样,港股市场给予新股的估值较高。但2015年以来居高不下的新股破发率,依然成为困扰投资人的重要问题。”黄明麒称,“市场的非理性主要还是市场对‘独角兽’的超高预期引发的。”

据Wind统计,若以在港股上市一个月以内的区间最低价跌破发行价即为“破发”的话,港股近三年的平均破发率高达62%,即超过六成的新股在上市一个月内会发生“破发”。

对美团点评上市后的前景,外界也质疑其能否撑得起高估值。

对此,黄明麒亦认为,虽然在一级市场进入的投资机构通常存在不短的解禁期,但短暂的狂热并不足以支撑到它们退出的时候。除了受市场环境的影响外,这也是价格逐渐回归理性的表现。