新政又喊你去"以房养老"了!4年试点承保不足百户,以房养老为啥他们不愿意

导读:30岁,你买一套房子,再用30年还房贷,把自己半辈子交给银行。60岁,你退休,再把半辈子买来的房子交给银行,银行给你发钱养老,房子最终归属银行。

30岁,你买一套房子,再用30年还房贷,把自己半辈子交给银行。60岁,你退休,再把半辈子买来的房子交给银行,银行给你发钱养老,房子最终归属银行。

问题是:这辈子,你都干了什么?

最近,随着银保监会下发的《关于扩大老年人住房反向抵押养老保险开展范围的通知》,“以房养老”的话题又被讨论的热火朝天。

日前,银保监会发布《关于扩大老年人住房反向抵押养老保险开展范围的通知》,要求进一步深化商业养老保险供给侧结构性改革,积极发展老年人住房反向抵押养老保险,对传统养老方式形成有益补充,满足老年人差异化、多样化养老保障需求,将老年人住房反向抵押养老保险扩大到全国范围开展。

事实上,这不是一个新概念了,早在5年前, 国务院就曾印发《关于加快发展养老服务业的若干意见》,首次明确提出“开展老年人住房反向抵押养老保险试点”;随后的2014年,原保监会发布《关于开展老年人住房反向抵押养老保险试点的指导意见》,"以房养老"正式试点。

政策初衷本是满足老年人差异化、多样化养老保障需求,但是四年来,仅幸福人寿一家保险公司开展,截至今年6月底,98户家庭139位老人完成承保手续。

四年试点承保不足百户,不可谓乐观。这其中到底是什么问题导致政策迟迟不能推进?券商中国记者发现,不论是需求端还是供给端,皆是顾虑重重。

“以房养老”缘何频频遇冷?

四年试点承保不足百户,这其中到底是什么问题导致政策迟迟不能推进?

我们先来看看网友的反映:

吐槽一:每月发的养老金累计不及房子总价值

吐槽二:房子抵押后,自己啥都没落着

吐槽三:把房子留给子女

吐槽四:担心保障问题

吐槽五:房子若大幅贬值或升值,利益该如何分割

还有部分网友担心房子只有70年产权,存在政策风险;也有人认为,为什么不直接卖房子,搬去养老院,觉得“以房养老”多此一举。

此前,央视和腾讯联手也做了一个相关调查,在2861人的调查样本中,大家之所以不愿意“以房养老”,有以下几方面原因:

64%人认为,收益不划算,觉得一辈子白辛苦了;

12%认为,形式和条款太复杂,不太理解;觉得“养儿防老”比较好,房子留给后人占比10%;3%认为,所有权不完整,不好操作;

1%认为,子女反对,容易引发家庭矛盾;

其他原因,比如放假上涨,但获得的养老金又太低等占比10%。

另一方面,作为供给端的保险公司也是顾虑重重,首家开展“以房养老”的保险公司幸福人寿原董事长孟晓苏曾表示,这个产品推出试点的时候,七八家都愿意做,最后做起来的只有幸福人寿一家。而最主要的顾虑就是担心房子贬值。

对此,国务院发展研究中心研究员刘卫民总结了,“以房养老”存在的四大风险:

资金风险:老人过世后才能处置房产,对现金流有要求;

市场风险:放假波动下跌,担心贬值;

法律风险:老人去世后,子女入住,称是“唯一住房”难以处置;

政策风险:房屋70年产权,到期后如何处置。

是否受房价波动影响?收益这笔账该如何算?

事实上,除了住房养老传给子女等传统道德意义上的阻碍,最大的“硬性”问题就是房价波动以及房子的产权处置。

首先来看房子的产权处置:

2007年,中国公布 《物权法》,规定土地使用权在出让时根据开发类型分为不同的使用年限,民用住宅用地权属年限最高为70年,工业用建筑用地和综合类用地最高为50年,商用建筑用地最高为40年。

但是土地使用权并不等同于房屋所有权,房屋所有权(即房产权)是永久的,没有期限限制,《物权法》第一百四十九条规定,住宅建设用地使用权限期间届满的,自动续期;该土地上的房屋及其他不动产的归属,有约定的,按照约定执行;没有约定或约定不明确的不动产,依照法律、行政法规的规定办理。

《城市房地产管理》中的第二十一条也规定:在土地使用权出让合同约定年限届满后,如土地使用者需要继续使用,可以在期限届满前一年申请续期。除根据社会公众利益收回该土地的外,其他续期申请应当予以批准。续期的应当重新签订土地使用权出让合同,依照规定支付土地使用权出让金。

也即,房屋在70年产权到期后,会有两种情况:

延长土地使用权期限。这种情况的话可以由房屋业主联名来向当地的国土资源局提出申请,补交土地出让金,当然这个价格应该低于同类的土地出让金的价格,类似于成本价和市场价的差额。

如果是根据规划需要,国家需要收回土地和地上建筑物的。那么业主也可以得到相应的经济补偿,用类似拆迁安置的办法解决。

而不论哪一种情况,除非自行变更,房屋产权都是永久的,变更后就是交接的问题,亦有法律保障。

另一方面,券商中国此前曾报道《楼市出重磅!让炒房客都懵了?不动产全国联网启动,让房屋所属全透明,房价会降?看七问七答》,6月份,全国统一的不动产登记信息管理基础平台已实现全国联网,我国不动产登记体系进入全面运行阶段,这意味着居民拥有房屋的情况“全透明”。

国务院发展研究中心研究员刘卫民表示,产权的明晰化,可有助于把不同类型产权的房屋鉴别出来,界定清楚,不同类型的产品进行不同的估价,这样可以更好的进行保险产品设计。

再看房价波动:

我们以,国内首款“以房养老”保险产品《幸福房来宝老年人住房反向抵押养老保险(A款)》为例。

根据保险公司对于投保人所抵押房产增值的处理方式不同,试点产品分为参与型反向抵押养老保险产品和非参与型反向抵押养老保险产品。参与型产品指保险公司可参与分享房产增值收益,通过评估,对投保人所抵押房产价值增长部分,依照合同约定在投保人和保险公司之间进行分配;非参与型产品指保险公司不参与分享房产增值收益,抵押房产价值增长全部归属于投保人。

幸福人寿推出的的产品为非参与型,也即,老年人将房产抵押给保险公司后,可继续住在原有房屋中,并按照约定条件领取养老保险金直至身故。而保险公司不参与分享房产增值收益,但承担房屋下跌风险和长寿给付风险,在投保后老年人即可终身领取固定养老金,不受房价下跌的影响。

那么,房产如何估算,基本保险金额如何确定?

据了解,基本保险金额基于所抵押房屋的评估价值,保险公司会在考虑抵押房屋的折扣、长期预期增值、预期的被保险人平均生存年限、利率、终身给付的成本等因素后,确定基本保险金额。

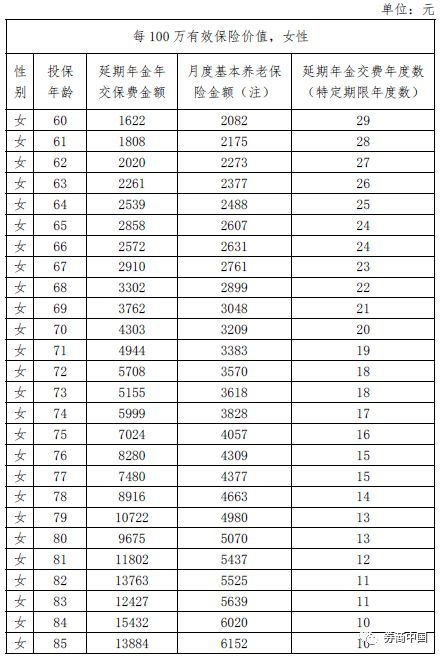

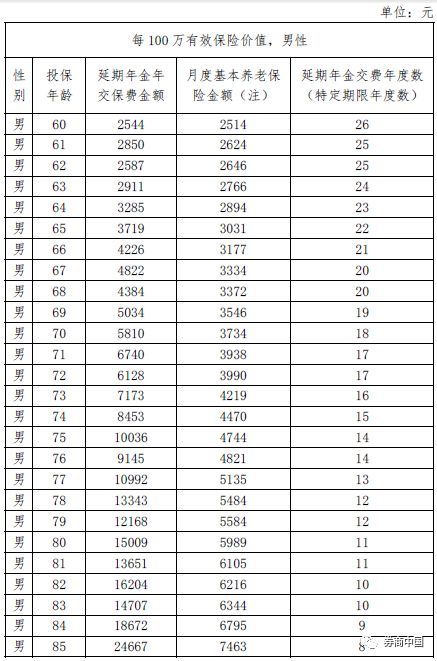

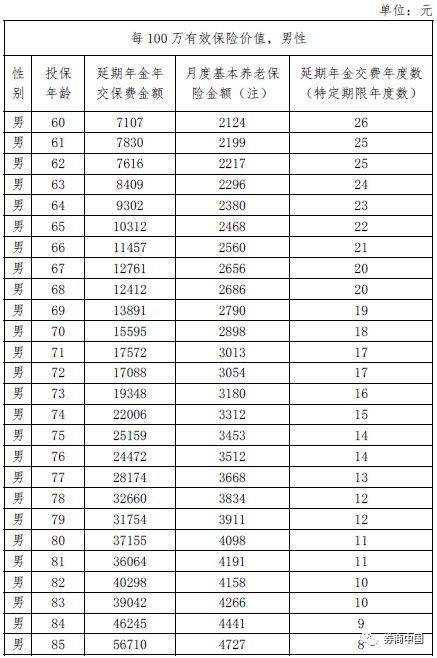

一、当延期年金无身故和退保利益时

二、延期年金有身故和退保利益时

也即,当延期年金无身故和退保利益时,假如投保人为70岁的男性,房产有效保险价值100万,那么老人每月可领取养老金为3734元,直至去世;如果存在退保利益和中途退保情况,同样条件下,这位老人每月可领取2898元养老金。(需要注意的是,表中的月度基本养老保险金额是指应到手的金额,实际领取的养老保险金额还应在此基础上扣除应当承担的相关费用,如房屋评估费、律师费、保单管理费等。)

北京的康先生是“以房养老”试点政策明确不久,第一个报名的投保者。

据央视报道,康先生住在北京市北五环边上的一个小区,政策试点的那年康先生69岁。由于女儿的不幸去世,只剩下康先生和老伴相依为命。老两口每个月的退休金加起来有7000多块钱。虽然不愁吃喝,但康先生总觉得手头有点紧。

老两口最大的财产就是一套三居室的房子,2014年的时候,这套房子评估为305万。根据合约,康先生和老伴儿将房产抵押给保险公司,每月可以从保险公司领取9000多元的养老金,而且他们还可以继续住在自己的房子里。

在康先生的眼中,"以房养老"这事是值得做的,老两口算了一笔账,投保"以房养老"之后,每月的收入从7000多元增加到了16000元,如果老两口住到了养老院,按照规定,抵押出去的房子还可以出租,每月也有5000多元的租金收入。在他看来,"以房养老"能够彻底解决他们的后顾之忧。

那么保险公司如何获利?

幸福人寿业务负责人介绍,主要通过利率差赚钱,办理“以房养老”业务的老人只是将房子抵押给保险公司,期间继续拥有房屋占有/使用/收益和经抵押权人同意的处分权,房屋的归属权自始自终都不会发生变化。老人百年之后,房屋会被保险公司做拍卖出售等处置,用以补偿养老金和利息的支出,剩余部分则会还给老人制定的继承人。

幸福人寿原董事长孟晓苏表示,最开始推“以房养老”产品时,定了200户的限额,现在已经到了一半。其实,做20户就算成功了,下一步还需要大家努力。

警惕“以房养老”新型骗局

随着“以房养老”的推进,大家在担心“以房养老”存在的种种风险之时,打着“以房养老”旗号的骗局也要时刻提防。

据金融之家报道,去年,一种“以房养老”骗局在北京蔓延,这款打着“以房养老”名义的理财产品建议老人将房子抵押后向贷款公司借款理财,并在老人不知情的情况下签订“委托书”。

随后在诈骗犯与高利贷的多方配合下,私自将老人名下的房产以低价卖掉获利,这其中就有不少价值几百万的房子以千元卖出的真实案例,使不少老人不仅失去了房子被赶出家门,还背上了一身巨债。

整个过程虽然是被“忽悠”,但却是本人签下了将自己房屋抵押、买卖、产权转移、纳税甚至是收取放款等权利委托给“银主”处理的公证书,而这其中高额利息是真的,借款合同也是真的,公证书也是真的,骗子牢牢占据“合法”的位置,这让清醒后的老人们只能哑巴吃黄连,有苦说不出。

人民日报也曾刊发《谁“偷”了老人的房子?》,举例若干案件,这些案件都是有着相似‘套路’,充分利用了老年人不懂法的心理,通过别有用心提前设计好的各类法律文书,以及一系列经过精心策划、环环相扣的操作手法,让老年人最终陷入房子被变卖和过户的深渊。

四年试点,仅幸福人寿开展业务

以房养老,被称为“住房反向抵押贷款”或者“倒按揭”。是指老人将自己的产权房抵押或者出租出去,以定期取得一定数额养老金或者接受老年公寓服务的一种养老方式,在老人去世后,银行或保险公司收回住房使用权,这种养老方式被视为完善养老保障机制的一项重要补充。

这项举措,最早是在2013年,国务院印发《关于加快发展养老服务业的若干意见》,首次明确提出“开展老年人住房反向抵押养老保险试点”,由此,被公众俗称的“以房养老”正式进入国家政策支持的层面。

2014年6月18日,原保监会发布《关于开展老年人住房反向抵押养老保险试点的指导意见》,"以房养老"正式试点,并明确了北京、上海、广州、武汉,作为第一批试点的城市,试点期两年。

2016年7月,试点范围扩大至各直辖市、省会城市、计划单列市以及部分地级市。

去年7月,国务院又印发《关于加快商业养老保险的若干意见》,要求大力发展反向抵押保险等适老性强的商业保险,并提出支持商业保险机构开展反向抵押保险业务。

从几个一线城市,到省会城市,再到如今的全国推广,国家一直在积极推动“以房养老”,试图完善养老保障机制,然而,从试点情况看,四年来的试点并不乐观。

据悉,有多家保险公司曾获得“以房养老”试点资格,但银保监会官网显示,2014年以来,仅有幸福人寿、人保寿险两家险企的“以房养老”保险产品批复信息,其中,幸福人寿的《幸福房来宝老年人住房反向抵押养老保险(A款)》保险条款和费率于2015年3月获得批复;2016年10月,人保寿险的《安居乐老年人住房反向抵押养老保险》条款和费率获得批复。

在实施层面,更是只有幸福人寿开展业务,据新华社报道,截至今年6月底,共有98户家庭139位老人完成承保手续。

券商中国是证券市场权威媒体《证券时报》旗下新媒体,券商中国对该平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究相应法律责任。