从中报看芯片产业的未来:渐露曙光、全力追赶与率先突破

导读:众所周知,因为内需和外困的双重推动,中国最近几年一直都在加大投入到芯片研发当中。但是由于本身的技术水平差距比较大,国内的芯片企业与国外的领先者相比,表现相对表现较差。

众所周知,因为内需和外困的双重推动,中国最近几年一直都在加大投入到芯片研发当中。但是由于本身的技术水平差距比较大,国内的芯片企业与国外的领先者相比,表现相对表现较差。

但我们也应该能看到,在国内最近几年也涌现出了一些表现不错的公司。

近来,国内的芯片上市公司都先后发布了其半年报,披露了他们上半年的公司业绩,我们来盘点一下其业绩表现,并与国外先进同行相比,看一下国内头部公司的整体现状。

芯片代工:渐露曙光

中国大陆芯片代工厂中,上市的有中芯国际(HK:00981)和华虹半导体(HK:01347)两家,他们都是港股公司。其中中芯国际承担着国内追赶先进制程的任务,而华虹则是全球领先的8英寸芯片代工厂商和特色工艺聚焦者。

在刚过去的上半年,中芯国际获得了创历史新高的17.22亿美元的营收,而去年同期的收入则为15.44亿美元。在毛利方面,今年上半年中芯国际的收入为4.38亿美元,同样也是创了历史新高,毛利率为25.4%。

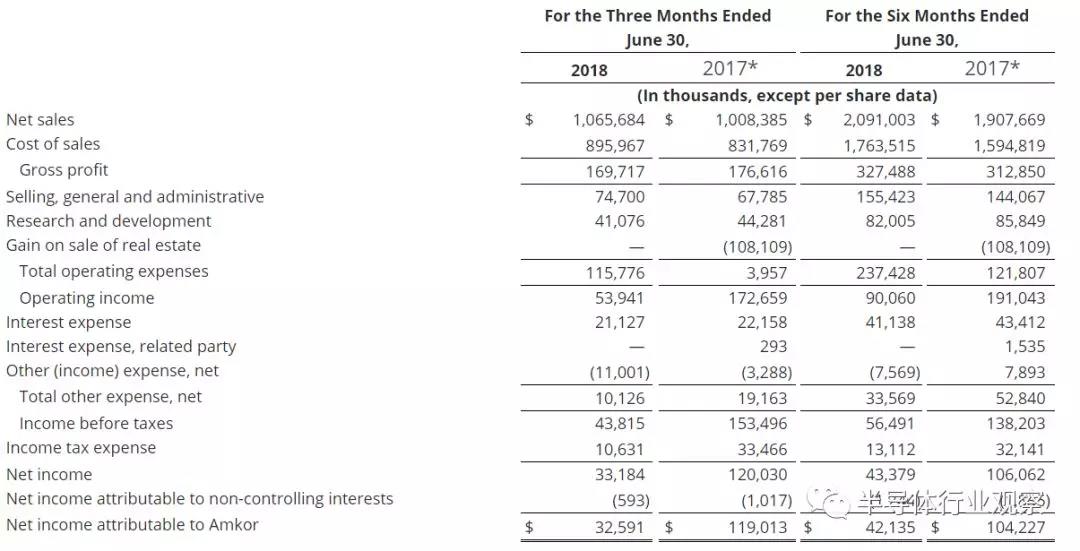

中芯国际的财报

如果按照工艺划分,中芯国际上半年的主要营收是由0.15 /18 um工艺创造的,紧随其后的45nm及以后先进工艺,排名第三的则是55/65nm工艺。

在先进工艺方面,据中芯国际联席CEO赵海军博士和梁孟松博士透露,中芯国际已经在14nm FinFET技术开发上获得重大进展,第一代FinFET技术研发已进入客户导入阶段。

在28nm工艺方面,现在28nm的HKC版本产量正在持续上升,良率已达业界水准,并且新一代HKC+技术开发也已完成,加上“PolySiON”,形成了先进的平台。

华虹半导体方面,公司创造了4.4亿美元的营收,毛利为1.44亿美元,毛利率高达32.8%。

如果按照工艺划分,为华虹半导体贡献最多营收的是来自于0.35µm及以上的工艺,0.13µm及以下,紧跟着的是0.13µm及以下工艺,然后是0.15µm 及 0.18µm。剩下的小部分由0.25µm承担。

华虹半导体的财报

对比这两个企业的营收数据,从各自的定位看来。中芯国际在将梁孟松纳入麾下之后,可以看到他们对先进工艺的追逐,也可以明显看到在梁入主之后,中芯的工艺进展也屡传喜报。

从某种程度上看,中芯国际的发展是以台积电(NYSE:TSM)为目标的。我们可以看到这个差距还是相当明显。

数据显示,台积电在上半年的营收为160.71亿美元,毛利78.97亿美元,毛利率约为50%。值得一提的是,台积电上半年的净利润为54.2亿美元,净利率也高达33.7%,这是比中芯国际和华宏半导体的毛利率还高的水平。

从工艺节点划分来看,28纳米工艺仍是营收的主力,占比达到了23%;10纳米芯片出货量占据了总芯片营收的13%;16/20纳米芯片占25%;而古老的0.15/0.18微米(也就是150/180nm,诞生于2001年)工艺现在仍在给台积电带来营收,占比达到了9%。

至于7nm方面,按照台积电的说法,预计下半年将开始贡献收入,采用7纳米的客户包括苹果A12芯片、两大显卡厂商,以及手机端客户等。预估7纳米制程营收将占台积电第三季营收的10%,而今年第四季7纳米制程营收占比更将进一步提升至两成。

可以看到,取得大突破的中芯国际跟台积电差距依然明显,追赶之路,依然很漫长。且这不是一朝一夕能实现的。

至于华虹半导体,因为他们聚焦在特色工艺代工,得益于其关注的嵌入式非易失性存储器、分立器件、模拟和电源产品在过去一段时间的优越表现,华虹半导体能够一直获得不错的表现。

相信在无锡的12寸厂投产以后,他们聚焦这个特色工艺会让他们表现更上一层楼。

芯片产业设备:全力追赶

国内在芯片产业设备方面也有了北方华创(SZ:002371)、长川科技(SZ:300604)、晶盛机电(SZ:300316)和盛美半导体(NASDAQ:ACMR)等几家上市企业。

从财报上看,北方华创2018年上半年的营收为13.9亿元,同比增长33.44%。归属于上市公司的利润为1.19亿元,同比增长125.4%。扣非后的利润更是扭亏为盈,从去年的亏损一亿多,变为收入六千多万。

回看北方华创过去几年的发展,营业收入和利润一直都在稳步增长。这主要得益于他们在芯片产业设备方面的表现。

北方华创过去几年的营收表现

北方华创是由北京七星华电科技集团有限责任公司(以下简称“七星集团”)、北京吉乐电子集团有限公司(以下简称“吉乐集团”)、 北京硅元科电微电子技术有限责任公司(以下简称“硅元科电”)、中国华融资产管理公司(以下简称“中国华融”)、王荫桐、周凤英采取发起方式设立的股份有限公司。在电子工艺装备方面,公司主要聚焦于包括半导体装备、真空装备和新能源锂电装备在内的三大业务领域产品的研发和销售。

据公司介绍,北方华创所所提供的芯片产业设备及部件类产品包括刻蚀机、PVD、CVD、氧化炉、扩散炉、清洗机及MFC等7大类,面向芯片、先进封装、半导体照明、微机电系统、功率半导体、化合物半导体、新能源光伏、平板显示等8个产品领域,涵盖了半导体生产前处理工艺制程中的大部分关键工艺装备。

从该公司2017年的财报可以看到,作为国家02重大科技专项承担单位,他们通过承担重大专项多项课题的科研任务,先后完成了12吋芯片制造设备90-28nm等多个关键制程的攻关工作。

目前,公司所承担的02专项在研课题14nm制程设备也已交付至客户端进行工艺验证。充分利用在研发中形成的具有自主知识产权的核心技术体系,公司扩展研发应用,将产品陆续推向了高端芯片装备市场。

公司所开发的用于12吋芯片制造的刻蚀机、PVD、CVD、立式氧化炉、扩散炉、清洗机和气体质量流量控制器等设备产品已成功实现了产业化。

其中28nm及以上技术代制程设备已批量进入了国内主流芯片生产线量产,部分产品更成为了国内龙头芯片厂商的量产线Baseline机台;各类8英寸芯片设备也全面进驻国内主流代工厂和IDM企业。

北方华创产品线

杭州长川科技主要为芯片封装测试企业、芯片制造企业、芯片设计企业等提供测试设备,芯片测试设备主要包括测试机、分选机、探针台、自动化生产线等,目前公司主要产品包括测试机和分选机。

公司生产的测试机包括大功率测试机(CTT系列)、模拟/数模混合测试机(CTA系列)等;分选机包括重力下滑式分选机(C1、C3、C3Q、C37、C5、C7、C8、C9、C9Q系列)、平移式分选机(C6、C7R系列)等。

长川科技的半年财报

在刚过去的上半年,长川科技取得了1.15亿元的营收,同比增长了76.78%,在净利润方面,公司也获得了2500多万的收入,同比增长了47.58%。在扣非之后,公司的净利润更是同比提高94%,创造了将近2200万元的收入。

其中测试机占了公司营收的55%,分选机占了公司营收的40%。值得一提的是,该公司的分选机毛利率高达75%,分选机的毛利也达到43.64%,这能够为公司创造不小的收益。

晶盛机电则是国产芯片设备的另一股势力。

该公司专业从事晶体生长、加工装备研发制造和蓝宝石材料生产的高新技术企业。

主营产品为全自动单晶生长炉、多晶硅铸锭炉、区熔硅单晶炉、单晶硅滚圆机、单晶硅截断机、全自动硅片抛光机、双面研磨机、单晶硅棒切磨复合加工一体机、多晶硅块研磨一体机、叠片机、蓝宝石晶锭、蓝宝石晶片、LED灯具自动化生产线等。

据财报显示,公司上半年的营收公司实现营业收入12.44亿元,同比增长53.79%,实现归属于公司普通股股东净利润2.85亿元,同比增长101.20%。

其中晶体生产设备是该公司主要的营收来源。数据显示,该公司2018年上半年在这块的收入为10.37亿元,同比增长了56.06%,毛利率方面也达到40.96%。

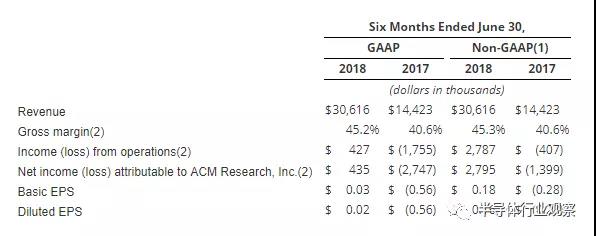

1998年成立于美国,2007年引进国内,去年在美股上市的盛美半导体则是国产芯片设备的又一有生力量。依赖于其基于SAPS和TEBO技术打造的半导体清洗设备,该公司在全球市场建立了重要影响力。

统计显示,该公司上半年的营收为3061.6万美元,同比提升了112%,毛利方面也从去年的40.6%提升到今年的45.2%。

盛美半导体的半年财报

对比看一下国外的先进设备上市公司。

荷兰光刻机制造商ASML(NASDAQ:ASML)在2018年上半年的营收为37.54亿欧元,同比提升了约80%,今年上半年的毛利率也接近60%,净利率也有32%;另一家设备商应用材料在2018财年的上半年营收为40.1亿美元,较之去年的30.45亿美元提升了31.7%。

而在泛林集团方面,他们2018年上半年的收入为31.26亿美元,毛利率为48%;科磊则在今年上半年获得了20.91亿美元的营收,也创造了31.4%的净利率。

对比以上数据,国产厂商无论是营收还是利润率,较之国外先进公司都有一定的差距。而从技术上看,国内提供的只是一些技术含量相对较低的设备,但在高端领域(例如光刻机),国内无论是上司公司或者是非上司公司,在这方面表现都是不够理想。

正如某国产设备厂商所说,虽然公司拥有相关核心技术的自主知识产权,相关产品技术已达国内领先水平,但与芯片测试设备领域国际知名企业相比仍存在一定差距,公司需持续投入进行技术开发和创新。

如果公司不能紧跟国内外专用设备制造技术的发展趋势,充分关注客户多样化的个性需求,或者后续研发投入不足,将面临因无法保持持续创新能力而导致市场竞争力降低的风险。

但我们也应该看到国产设备厂商积极的一面。譬如这些厂商都在加快布局更多设备,加入更多平台的开发。厂商的营收也在最近几年国内良好的半导体环境下,获得了不错的增长,毛利率方面也有不错的表现。希望这些厂商能够再接再厉。

封测厂:率先突破

封测厂则是国内芯片产业表现相对出色的一个领域。

依赖于过去多年的自主开发和兼并,国内的长电科技(SH:600584)、通富微电(SZ:002156)和华天科技(SZ:002185)都在封测方面获得了不错的成绩,也是国内芯片产业链中最强的环节,且这三家公司也都在国内上市。

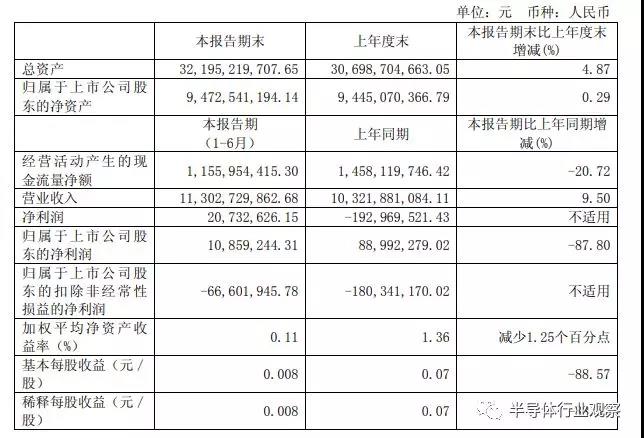

首先看一下长电科技,报告期公司实现营业收入 113.03 亿元人民币,同比增长 9.50%;营业利润 5,960 万元,上年同期为-21,655 万元,同比增加 27,615 万元;净利润 2,073 万元,上年同期为-19,297 万元,同比增加 21,370 万元。

归母净利润 1,085.92 万元,比上年同期下降 87.80%,主要系 2017 年 1-5 月合并星科金朋比例为 39.39%,同年 6 月完成资产重组后合并范围为 100%。

长电科技的半年财报

长电科技公司的主营业务为集成电路、分立器件的封装与测试以及分立器件的芯片设计、制造;为海内外客户提供涵盖封装设计、焊锡凸块、针探、组装、测试、配送等一整套半导体封装测试解决方案。

整合了星科金朋后,目前公司产品主要有 QFN/DFN、BGA/LGA、FCBGA/LGA、FCOL、SiP、WLCSP、Bumping、MEMS、Fan-out eWLB、POP、PiP 及传统封装 SOP、SOT、DIP、TO 等多个系列。

产品主要应用于计算机、网络通讯、消费电子及智能移动终端、工业自动化控制、电源管理、汽车电子等电子整机和智能化领域。

从以上业绩看来,长电的亏损正在进一步缩小,那就意味着整并星科金朋的效果开始显现,假以时日,长电追上甚至赶超日月光集团,指日可待。

长电科技也表示,在高端封装技术(如 Fan-out eWLB、WLCSP、SiP、BUMP、PoP 等)已与国际先进同行并行发展,在国内处于领先水平,并实现大规模生产。根据研究机构 Yole Développement 报告,在先进封装芯片份额方面,以全球市场份额排名:英特尔 12.4%、矽品 11.6%、长电科技 7.8%位列第三。

来到天水华天科技方面,财报显示,2018年上半年,公司共完成芯片封装量166.35亿只,同比增长9.20%,芯片级集成电路封装量26.32万片,同比增长16.66%,LED产品55.97亿只,同比增长129.39%。

2018年1-6月完成营业收入37.86亿元,同比增长14.30%,受生产成本上升及控股子公司华天昆山产能释放不足等因素影响,公司2018年上半年经营业绩较上年同期有所下降,2018年1-6月归属于上市公司股东的净利润2.10亿元,同比下降17.46%。

华天科技的半年财报

华天科技表示,2018年上半年,公司欧美地区销售收入占比进一步增大,以硅麦为代表的MEMS产品产量快速增长,LED事业部客户结构优化工作进展顺利,品牌效应增强,本报告期实现扭亏为盈。

公司具有自主知识产权的“硅基扇出型封装技术”已完成平面多芯片系统封装技术开发,目前和多个国内外客户进行产品开发。

在车载图像传感器方面,公司的产品也通过了可靠性评估,获得行业标准IATF16949认证。滤波器封装进入批量生产。完成了3D VNAND 8层叠芯工艺验证工作并进行了16层叠芯工艺开发。光学指纹完成封装工艺技术开发验证并具备量产能力。芯片级凸点技术实现了16/14纳米节点芯片的规模化量产。

再看一下通富微电,2018年上半年,公司整体实现营业收入34.78亿元,同比增长16.98%;实现营业利润1.02亿元,同比增长14.08%。

其中,崇川工厂规模继续保持增长,营业收入同比增长16.91%;通富超威苏州、通富超威槟城营业收入同比增长约7.5%;南通通富、合肥通富销售均过亿,同比增长分别达到419.33%、236.14%,南通通富上半年实现扭亏为盈,合肥通富亏损较去年同期明显减少。

通富微电的营收数据

据介绍,在上半年,通富微电抢抓市场机遇,进一步优化调整客户结构和产品结构,优质客户集中度不断增强,2018年上半年前十大客户销售额占比67.6%,较2017年同期增加3.6%;

欧美、亚太、国内各销售区域销售额和各类型产品均衡发展,FC、WLP、BGA、QFN等先进封装产品需求数量和销售额增幅均超过10%,先进封装的占比超过70%以上,为上半年销售额增长奠定了坚实的基础。

值得一提的是,通富超威苏州、通富超威槟城积极应对AMD订单,继续推进7nm新产品导入工作,以零误差的质量,技术和人员获得客户信任,深化与非AMD客户的合作;通富超威苏州成功认证为三星客户在中国的第一家且唯一的FCBGA封装厂。

上半年,新产品研发硕果累累。

崇川总部12英寸Copper Pillar CP测试顺利量产,具备了Turnkey的能力;南通通富成功导入FAN-OUT项目;面向物联网行业领先解决方案,全球最小NB-IOT模块开始试量产;超薄BGA、MEMS-LGA和4G phase2 PA产品成功通过考核并进入量产;5G PA项目三次出样均顺利完成,客户端反馈良好,为将来5G产品的导入积累了经验。

可以看到,在并购了AMD槟城封测厂之后,通富在技术方面有了不错的提升,但是在利润方面,还有很大的提升空间。

作为对比,我们看一下台湾的日月光控股(NYSE:ASX)和美国的安靠科技。

日月光控股是由台湾的矽品和日月光合并而出的巨型封装企业,数据显示,他们的封测业务在过去两个季度营收为为916.06亿新台币(约为201.5亿人民币),营业毛利为185.46亿新台币(约为201.5亿人民币)(40.8亿人民币),毛利率为20%,净利则为80.16亿新台币(约合17.63亿人民币),净利率为8.7%。

日月光控股在封装测试方面的表现

来到安靠方面,他们在刚过去的上半年营收为20.91亿美元,毛利为3.27亿美元,毛利率为15.6%。净利方面,这个美国大厂在过去的半年录得了4337.9万,同比有了明显下降。

安靠在过去三个月和过去六个月的表现汇总

可以看到,来自中国台湾与美国的封装厂凭借本身的技术积累,还有芯片设计与芯片代工上面的优势配合,他们在封测上面已经打造了领先的优势。

以日月光集团为例,在今年四月,日月光的K25工厂正式动工,并将专攻高阶的3C、通信、车用、消费性电子,以及绘图芯片等应用领域。他们以高阶封装技术为核心的研发将会继续在这个领域保持领先,但优势会被逐渐拉近。

在江阴长电收购了星科金朋,通富微电收购了AMD的苏州和槟城的两个厂之后,他们都获得了不少先进方面的布局,再加上大陆最近几年在AI、挖矿和移动处理器等多方面的推进,多方携手能够推动国内企业在封测领域更上一层楼,假以时日,追上或者反超中国台湾和美国的厂商。

这也许是中国大陆集成电路产业链,最有希望先突围的领域。

芯片设计:任重道远

这同样是中国大陆相对较弱的领域。无论是ADC、FPGA、或者PC处理器、服务器处理器方面,国内与国际先进水平依然有很大差距。但在经过最近几年,我们可以看到国内有为数不少的企业,在某些细分领域取得了不少的突破,为此我们摘选几个典型的厂商,说一下国产芯片企业的差距。

【1】兆易创新:国产Nor Flash和MCU的推动者

作为国产Nor Flash的领先者和MCU的大力推动者,兆易创新(SH:603986)在今年上半年录得了11.07亿元的收入,同比增长了17.88%,同期归属于上市公司的净利润为2.19亿元,同比提升了38.52%。净利润为20%左右。

据公司介绍,这是得益于公司在产品方面的推进更新所获得的。

兆易创新的半年财报

公司财报显示,他们将持续保持在NOR Flash方面的技术和市场的领先,提供了从 512Kb 至 512Mb 的系列产品,涵盖了 NOR Flash 市场的大部分容量类型;

电压涵盖 1.8V、2.5V、3.3V 以及宽电压产品,针对不同应用市场需求分别提供高性能、低功耗、低成本、高可靠性等几个系列,产品采用领先的工艺技术节点和优化的设计,性能、成本、可靠性等在各个应用领域都具有显著优势。

在 NAND Flash 产品方面,产品容量从 1Gb 至 8Gb 覆盖主流SLC NAND Flash 容量类型,继续研发扩展到 32Gb,电压涵盖 1.8V 和 3.3V,提供传统并行接口和新型 SPI 接口两个产品系列,提供完备的高性能、高可靠性嵌入式应用 NAND Flash 产品线。

公司 Flash 产品在性能、可靠性方面具有行业领先优势,有助于产品在工业和汽车等高阶应用领域取得市场优势,公司还通过合作方式开发更大容量、高阶的 eMMC、eMCP 领域,为手机、平板、嵌入式应用等应用提供了大容量 NVM 解决方案。

至于MCU(微控制单元)方面,兆易创新方面表示,GD32 MCU 已经拥有 300 余个产品型号、20 个产品系列及 11 种不同封装类型,是中国首个 ARM® Cortex®-M3 及 Cortex®-M4 内核通用 MCU 产品系列;

不仅提供了业界最为宽广的 Cortex®-M3 MCU 选择,更以领先的技术优势持续推出Cortex®-M4 MCU 产品。GD32 MCU 所有型号在软件和硬件引脚封装方面都保持相互兼容,全面支持各种高中低端嵌入式应用与升级。

在过去半年,兆易创新还推出了基于 120MHz Cortex®-M4 内核的 GD32E 系列高性能主流型微控制器新品,以持续领先的处理效能,持续增强的资源配置,持续优化的成本价格,持续创新的商业模式,面向工控物联等主流型应用需求提供绝佳开发利器。

现在,他们也正在推动收购上海思立微,扩展屏下指纹识别这些产品线,且产品获得了国内知名厂商的使用,这对于兆易创新来说,是增强未来竞争力的一个重要方面。

作为对比,我们可以看到,中国台湾Nor Flash大厂旺宏上半年的营收为179亿新台币(约为39.38亿人民币),年增长率为36%,在毛利方面,也有40%以上,净利率也超过20%。

能获得这样的表示,据分析人士表示,这一方面主要得益于Cypress和美光的推出,另一方面,因为AMOLED、蓝牙耳机等新应用的出现,给旺宏带来了新的成长空间。

从旺宏角度看,他们的产品经过了AECQ100的认证,质量过关,获得了欧美日韩等高级客户的认可。对兆易创新来说,这也是一条可以学习的路径。

在MCU(微控制单元)方面,兆易创新,也可以向意法半导体(NYSE:STM)、恩智浦(NASDAQ:NXPI)等厂商学习。

【2】韦尔股份:兼顾分销与芯片设计的非典型代表

韦尔股份(SH:603501)是国内芯片上市公司中的一个非典型,他们不但有芯片设计团队,另外还有分销团队。

2018 年上半年,公司实现营业总收入 18.95 亿元,同比增长 107.26%;归属于上市公司股东的净利润 1.56 亿元,同比增长 164.90%;剔除公司 2018 年限制性股票股权激励摊销费用的影响,归属上市公司股东的净利润 2.67 亿元,同比增长 354.70%。其中分销业务贡献了公司六成以上的收入。

韦尔股份的半年财报

据介绍,在芯片设计方面,韦尔股份为半导体分立器件和电源管理 IC 等半导体产品的研发设计,以及被动件(包括电阻、电容、电感等)、结构器件、分立器件和 IC 等半导体产品的分销业务,这些产品广泛应用于移动通信、车载电子、安防、网络通信、家用电器等领域。

目前,公司自行研发设计的半导体产品(分立器件及电源管理 IC 等)已进入小米、VIVO、酷派、魅族、华为、联想、摩托罗拉、三星、海信、中兴、波导、努比亚等国内知名手机品牌,以及海康、大华等安防产品的供应链。

得益于公司长期致力于TVS、MOSFET、肖特基二级管、IC 电源管理等产品的研究,凭借卓越的研发手段和能力,研发出一系列业界领先的核心技术。例如在 IC 电源管理芯片的核心技术能力来自于针对模拟电路的整体架构及设计模块的不断积累。

公司采用严谨、科学的研发体系,从设计源头开始技术自主化模式,经过一代一代产品的实验、仿真、再实验,如此反复的 PDCA 循环开发体系,积累出自己的核心技术并经过实际验证,形成公司的核心技术并获得专利保护,产品性能处于国内先进水平,获得多家客户的认可。

韦尔股份所做的产品,对先进工艺的追求不高,但是对产品的设计、材料等方面的设计经验需求,注定韦尔股份在未来的发展上,需要投入更多的研发。

以全球做电路保护器件最好的厂商之一Littelfuse为例,他们在过去六个月获得了8.76亿美元,毛利也有3.19亿美元,毛利率也有36%。而他们能够获得这样的表现是自1927年成立以来的多年积累。

至于电源管理IC方面,这更是德州仪器、ADI和Maxim等厂商所擅长的领域,他们在全球模拟芯片市场的领导地位,是其他厂商撼动的,但纵观他们的发展过程,无论是在产品的多线覆盖,还是在收购方面上的表现,都值得韦尔股份学习。

【3】圣邦微电子:中国的德州仪器?

圣邦微电子(圣邦股份;SZ:300661)是一家专注于高性能、高品质模拟集成电路芯片设计及销售的高新技术企业。

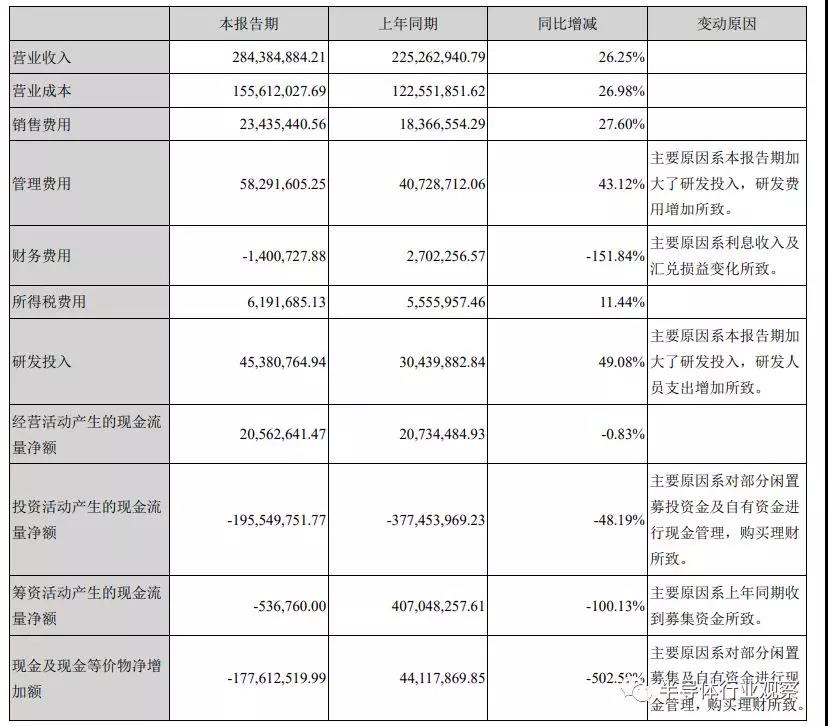

在刚过去的上半年,公司实现销售总收入28,438.49万元,同比增长26.25%;归属于母公司股东的净利润4,097.21万元,同比增长26.01%。这主要依赖于他们丰富的产品线。

圣邦微的半年财报

据了解,圣邦微电子目前拥有16大类1000余款产品,涵盖信号链和电源管理两大领域,包括运算放大器、比较器、音/视频放大器、模拟开关、电平转换及接口电路、小逻辑芯片、AFE、LDO、DC/DC转换器、OVP、负载开关、LED驱动器、微处理器电源监控电路、马达驱动、MOSFET驱动及电池管理芯片等。

公司产品可广泛应用于消费类电子、手机与通讯、工业控制、医疗仪器、汽车电子等领域,以及物联网、新能源、可穿戴设备、人工智能、智能家居、无人机、机器人和共享单车等新兴电子产品领域。

圣邦微方面表示,在今年上半年,,他们投入了4538.08万元进行研发,这部分指出占了公司营业收入的15.96%,且完成了近百余款新产品的研发,产品涵盖信号链及电源管理两大产品领域。

其中,信号链产品包括高性能运算放大器、HIFI音频放大器、模拟开关及接口电路等;电源管理产品则涵盖LED驱动电路、LDO、DC/DC转换器、微处理器电源监控电路、锂电池充电及保护管理芯片、OVP、马达驱动芯片以及负载开关等。

圣邦微不同产品线和不同地区的营收

国内很多分析师喜欢把圣邦微当做中国的小德州仪器,诚然,作为一个专注于模拟芯片研发的公司,他们在产品线上的广撒网,还有布局方面,的确和德州仪器有几分相似。但模拟龙头的模拟产品线在今年第二季度的营收就有26.90亿美元,这种差距不是国内厂商现在可以相比的。

但正如前面所说,如果能够学习德州仪器的成长路径,理解模拟芯片的对制程要求不高,但是对设计、工艺和材料理解有很高要求的特性,去尝试,去积累,只有这样做,才有可能走出一条独立自主的成长之路。

除了以上厂商外,国内还有例如做MIPS处理器的君正(SZ:300223),做Arm架构AP的全志(SZ:300458),做指纹识别芯片的(SH:603160)、做ISP芯片的富瀚微(SZ:300613)、做智能卡和安全芯片的国民技术(SZ:300077)等上市公司。

纵观这些上市公司,他们几乎都有产品单一或整体竞争力不够强的特点。

以汇顶科技为例,他们主要的营收主要来源于其指纹识别芯片,但是因为厂商现在在转向Face ID方向,加上手机的市场的前景不被看好,导致了公司业绩在今年并没有之前如此亮眼。

同样的问题也出现在全志科技身上,但是双方现在都在调整产品方向,为企业的未来寻找更新的成长空间。全志最新的财报显示,依赖于他们在智能硬件产品线、无线互联产品线及存储芯片的出货增加,公司业绩有了大幅度增长。

全志科技的财报

对于国内的芯片企业来说,如何拓宽产品线,并且在面临挑战的时候,寻找另外的成长市场,是保持基业长青的根本。当然,我们必须承认,国产的芯片设计产业还有很长的一段路要走。

如果你发现自己要去了解基本面很困难,不妨关注我们提供给你的火箭研报小程序,帮助你提高对上市公司的精选和甄别。