A股单笔最大再融资来袭!农行抛出千亿定增计划

导读:在资本补充压力日渐增大的背景下,农业银行(601288,股吧)抛出千亿定增计划,用于该行资本金“补血”,创下A股最大的单笔定增募资规模计划。

在资本补充压力日渐增大的背景下,农业银行(601288,股吧)抛出千亿定增计划,用于该行资本金“补血”,创下A股最大的单笔定增募资规模计划。

3月12日,农业银行(601288.SH;1288.HK)发布公告称,该行拟通过非公开发行A股股票,向7家机构募集资金规模不超过1000亿元,在扣除相关发行费用后将全部用于补充该行的核心一级资本。

申万宏源(000166,股吧)分析师谢云霞认为,在四大行中,农行IPO时间相对较晚,且2010年其他三大行进行配股融资,农行没有参与,相对其他三家大行一直存在一定的资本缺口,此次定增旨在解决农行资本上的历史遗留问题。

七家机构全额认购

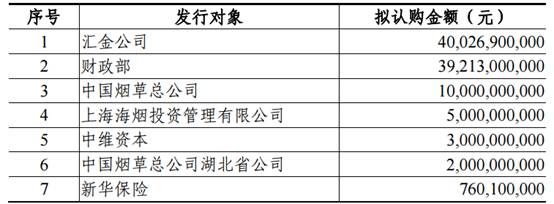

根据定增预案,本次非公开发行的发行对象有7家机构,分别为汇金公司、财政部、中国烟草总公司、上海海烟投资管理有限公司、中维资本、中国烟草总公司湖北省公司、新华保险(601336,股吧)。

时代财经注意到,上述7家机构中,除了“烟草系”,其余均为农行的原有股东。根据定增预案,参与认购的上海海烟投资管理有限公司、中维资本、中国烟草总公司湖北省公司的实际控制人均为中国烟草总公司,中国烟草总公司对这3家公司的持股比例均为100%。按此计算,“烟草系”拟认购总额达到200亿元。

而汇金公司、财政部、新华保险均为农行的原有股东。其中,前两大股东汇金公司、财政部,将按照持股比例分别拟认购400.27亿元、392.13亿元,新华保险拟认购7.6亿元。此外,值得一提的是,汇金公司也是新华保险的大股东,持有后者31.34%的股份。

华泰证券(601688,股吧)公开的农业银行定增交流会纪要显示,该行之所以选择通过定增募资,而不考虑配股、可转债等方式,是因为配股存在一二级价差问题,容易影响资本市场;可转债需要发行后满6个月才能转股,转股比例不确定性较大。而定增的股东是在场外找资金,对二级市场影响比较小。

申万宏源分析师谢云霞认为,在四大行中,农行IPO时间相对较晚,且2010年其他三大行进行配股融资,农行没有参与。由于以上两点原因,农行相对其他三家大行一直存在一定的资本缺口,此次定增是为了解决农行资本上的历史遗留问题。

谢云霞表示,此前市场对农行再融资一直有所预期,本次定增方案未出现市场担忧的利空因素,属于“靴子落地”。而且,本次定增由7家参与方全额认购,并未从二级市场融资,不存在所谓的“市场抽血”效应。

核心一级资本充足率将提升81BP

时代财经了解到,2018年底,商业银行资本管理过渡期将结束。作为系统性重要银行,农业银行将面临更高的资本要求,即核心一级资本充足率、一级资本充足率及资本充足率分别需要达到8.5%、9.5%和11.5%。

最新数据显示,农行核心一级资本充足率、一级资本充足率及资本充足率分别为10.58%、11.23%、13.4%,均已满足监管要求,但13.4%的资本充足率在四大行中垫底。不过,最近三年,农行2015年末、2016年末和 2017年末的资产总额较上年末增速分别为11.38%、10.00% 和7.58%,贷款总额较上年末增速分别为10.03%、9.09%和10.30%,呈增长态势。农行方面表示,随着业务规模的不断扩大和资本监管要求的趋严,该行存在较大的补充资本金需求。

对于本次定增的目的,农行方面也坦言,此举是为了持续满足商业银行资本监管标准,促进本行业务平稳健康发展,本行需要合理利用外源性融资工具补充核心一级资本,以保持较高的资本质量和充足的资本水平。

平安证券银行团队测算认为,若定增顺利批复,预计可以提升核心一级资本充足率约81BP至11.39%。

值得一提的是,近期银监会接连出台政策文件以缓释银行业资本压力。就在上周,银监会公布《关于调整商业银行贷款损失准备监管要求的通知》(又称“银监会7号文”),明确拨备覆盖率监管要求从150%调整为120%-150%,贷款拨备率要求从2.5%调整为1.5%-2.5%。

东吴证券(601555,股吧)分析师马婷婷指出,根据银监会最新7号文的准则测算,原来农行受到约束的指标为资本充足率,再融资资金补充到位后,可满足“最优档”条件,对应拨备覆盖率和拨贷比要求下调至120%和1.5%, 为未来的盈利释放打下基础。

此外,农行最新公布的业绩快报显示,截至2017年末,农行实现营业收入5370.41亿元,同比增长6.13;归母净利润约1929.62亿元,同比增长4.90%。不良贷款率为1.81%,较去年末减少0.56个百分点,资产质量有所好转;拨备覆盖率达208.37%,较去年末增加34.97个百分点。