研究报告显示:零售上市公司股权质押风险整体可控

导读:今年,A股大盘屡创新低,每波下探都令一大批公司的股权质押融资达到或逼近平仓线。多地地方国资展开“援救行动”,“一行两会”监管层及国务院副总理刘鹤接连发声,提振市场信心。

今年,A股大盘屡创新低,每波下探都令一大批公司的股权质押融资达到或逼近平仓线。多地地方国资展开“援救行动”,“一行两会”监管层及国务院副总理刘鹤接连发声,提振市场信心。

所谓的股权质押融资(share pledge financing,SPF),是指借款人(也称为质押人、出质人)将他们的股份质押给贷款人(也称为质权人)以获得贷款来满足营运资金需求、私人需求和基金投资、兼并或收购需求。

Wind数据显示,目前A股共有3338家企业进行了股权质押,约占A股上市公司总数的94.5%,质押股票的市值规模约5万亿,约占A股总市值的10%。

按照i问财网站数据,零售行业上市公司达到73家,开展股权质押的公司有48家,占上市零售公司的65.8%,低于A股公司质押比例。

一、零售企业股权质押状况

1.股权质押公司以百货零售类企业为主。48家质押公司由三类企业组成,其中百货零售类企业32家,占质押企业的66.7%;专业连锁类9家,占18.7%;商业物业经营类7家,占14.6%。

2.专业连锁和商业物业经营类企业质押融资的比例高于百货零售类企业。73家上市零售企业中,百货零售52家,占71.2%,开展质押的百货零售企业仅占质押企业的66.7%;专业连锁11家,占15.1%,占质押企业的18.7%;商业物业经营10家,占13.7%,占质押企业的14.6%。

3.是否质押与企业规模没有关联。不论专业连锁、商业物业经营还是百货零售,开展质押的企业既有百亿级别的企业,也有几十亿或几亿级别的企业。

二、质押股份的股东构成及质押比例区间分布

按照股东的分类,企业质押分为仅实际控制人/第一大股东/控股股东质押、仅其他股东质押和多股东质押三种情况。

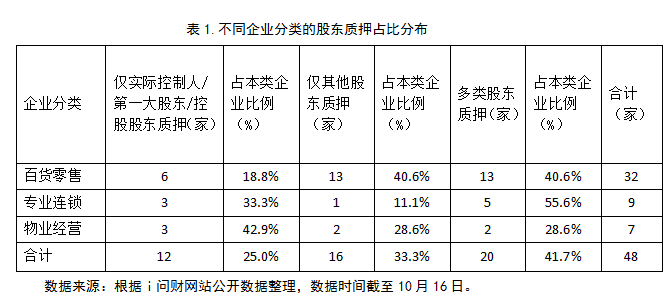

1.实际控制人/第一大股东/控股股东参与质押融资比率最高的是专业连锁企业,最低的是百货零售企业;仅其他股东质押融资比率最高的是百货零售企业,最低的是专业连锁企业(见表1)。

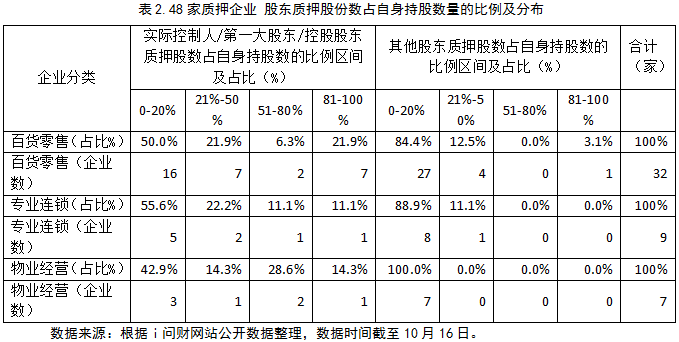

2.股东对质押融资比较谨慎,仅少数股东大比例质押股票,且这种情况多发生在实际控制人/第一大股东/控股股东身上(见表2),百货零售类企业此种现象更为突出,有21.9%的企业实际控制人/第一大股东/控股股东将手中八成以上的股票质押。

三、零售行业的质押风险

通过对上市质押零售企业构成、质押股东构成及质押比例的分析,本文认为,零售行业整体风险可控,个别百货零售企业质押风险较高。

1.从出质人的身份来看,48家质押公司中,16家公司的控股股东/第一大股东/实际控制人未参与质押,12家公司全部是控股股东/第一大股东/实际控制人质押,剩余20家公司是各类股东都参与了质押。可能产生控制权转移风险的公司总共为32家,占上市零售类公司的43.8%,对行业的稳定性冲击不大。

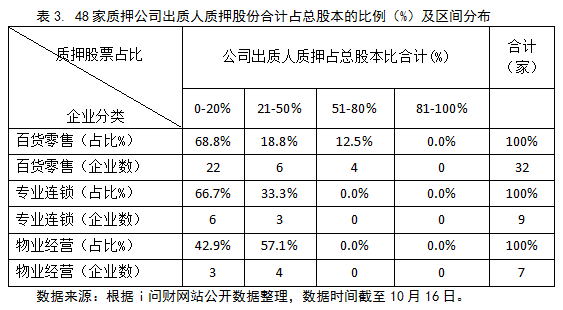

2.从出质人质押股票占公司总股本比来看,除4家零售类企业占比合计大于50%,占上市零售类公司的5.5%,占质押公司的8.3%外,31家企业(占48家质押公司的64.6%)质押股票低于总股本的两成(见表3.),其中更有25家质押股票低于总股本的15%。大部分上市零售企业有较大的腾挪空间,但个别企业存在风险。

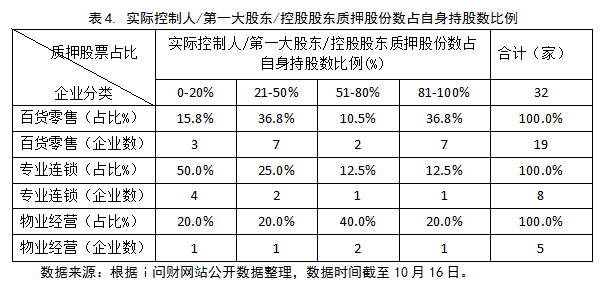

3.从32家实际控制人/第一大股东/控股股东已质押股票占自身持股数的比例来看,有9家企业质押股份达到自身持股的八成以上,其中7家是百货零售企业。质押比例低于50%的企业有18家,占56.3%(见表4.)。

如果股价持续下跌,这9家质押比例较高的股东失去控制权的风险将变大。这9家公司分别是新华都、海印股份、跨境通、茂业商业、东百集团、南京新百、宏图高科、供销大集、宁波中百。其中,南京新百、宏图高科、供销大集的未质押股票占总股本的比例已低于1%。海印股份、爱施德、茂业分别在6月、9月和10月发表无平仓风险或质押风险在可控范围内的公告。

在宏观经济去杠杆的背景下,现金流稳定的商业零售行业,也面临资金紧张的问题。但行业整体风险可控,部分企业风险偏高,需重点关注。