万达电影拟收购万达影视传媒100%股权,揭秘王健林影视帝国全产业链版图

导读:时隔一年之久,王健林重启万达电影与万达影视资产重组。

时隔一年之久,王健林重启万达电影与万达影视资产重组。

投资界(微信ID:pedaily2012)7月10日消息,停牌数日的万达电影(股票代码:002739)发公告称,本次筹划的重大事项为拟发行股份购买万达影视传媒有限公司100%股权,涉及重大资产重组。

公告表示,公司股票自2017年7月11日开市起转入重大资产重组程序继续停牌。公司承诺争取停牌时间不超过1个月(含已停牌时间),即承诺争取在2017年8月3日前披露符合《公开发行证券的公司信息披露内容与格式准则第26号—上市公司重大资产重组申请文件》要求的重大资产重组预案或报告书。

万达电影(此前名为万达院线),成立于2005年1月20日,注册资本1000万。2015年1月22日,成功登陆A股市场,成为“中国院线第一股”,最高市值超千亿,被认为是万达宣布第四次转型后的第一张王牌。

截至2016年12月31日,公司拥有影城401家,银幕3564块。年末会员突破8000万,是全球最大的电影放映终端会员体系。5月12日王健林表示万达院线的市场份额目前占全球的12%,到2020年要达到20%。

2016年5月,万达电影发公告称,拟372亿元收购万达影视100%股权。如果当时万达电影购买万达影视的资产顺利完成,万达电影市值将达到1500亿元左右,成为传媒行业第一股。

然而,由于交易预案公告后证券市场环境发生了较大变化,交易各方认为继续推进此次重大资产重组的条件尚不够成熟。2016年8月1日,万达电影宣布,中止此次重大资产重组。但万达电影当时就曾表示,不排除未来合适时机,重新探讨与标的公司间的整合。

今年3月30日,万达院线一口气发布了40条公告,除了2016年年报外还宣布改名,由“万达院线”改为“万达电影 ”。不难看出,对于万达影视、传奇影业等万达影视类资产,万达院线势在必得。

今日公告还表示,如公司在停牌期限内终止筹划重大资产重组的,公司将及时披露终止筹划重大资产重组相关公告。如公司股票停牌时间累计未超过3个月的,公司承诺自公告之日起至少1个月内不再筹划重大资产重组;如公司股票停牌时间累计超过 3个月的,公司承诺自公告之日起至少2个月内不再筹划重大资产重组。

早在并购传奇影业时王健林曾透露,万达的影视产业今年或者说很快就要启动万达电影制作发行这个行业的资本化动作,或者说叫IPO。而通过收购万达影视,万达电影能更好实现电影全产业链发展,充分发挥电影板块内部各个环节之间协同效应。

还值得一提的是,在今天融创中国收购万达76个酒店和13个文旅项目的公告中还提到,双方同意在电影等多个领域全面战略合作。

王健林的巨无霸影视帝国

万达的野心一直是在全球化的市场,而不仅仅是国内。一边通过自身影视类资产不断融资造血,一边又在全世界范围内巨资并购,王健林以此来不断实现自己的影视梦想。

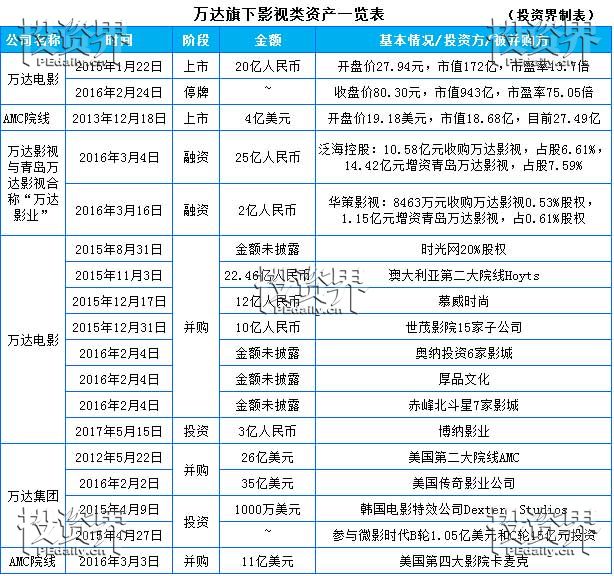

万达影视控股集团,既包括万达在国内外的影视制作、发行、放映企业,也包括将来要并购的跟影视相关的其他企业,主要资产有万达院线、AMC院线公司、万达影业、五洲电影发行等,共同构筑了“策划-投拍-宣发-放映-影迷”生态系统。

一两年来,万达电影通过收购澳洲第二大院线Hoyts公司,实现全球化发展战略,提高国际市场份额;通过购世茂影城,获得优质影院资源,提高国内市场份额;通过收购慕威时尚,参与好莱坞影片投资以及宣传推广,拓展公司业务领域。如果能将传奇影业与万达影视一起打包上市,势必可以增加万达在全球的话语权。

同时,基于微信钱包和QQ钱包的“电影票”微影时代和集电影数据库、电影社区、电影推广、线上电影票务、电影衍生品及影视内容平台为一体的时光网则给万达在国内在线票务和营销方面增加了砝码。

今年5月,万达电影还3亿元入股博纳影业。博纳影业旗下所有已开业的博纳影院,都将加盟万达院线。万达院线关联方与博纳影业互相开放,未来拟主控投拍的影片单片,相互参与投资对方主控投拍的电影。如此,版图又扩大了。

一直以来这些优质的IP以及全球化的优质院线,给王健林的每一次出手都贴上了“快准狠”的标签。成功打通了电影制作、院线、发行的全产业链,万达也成为全球最大的电影企业。截止收购万达影视前,万达院线总市值为611.1亿元,离王健林千亿影视帝国也不远了。