资本高手昆百大A一步一步并购我爱我家

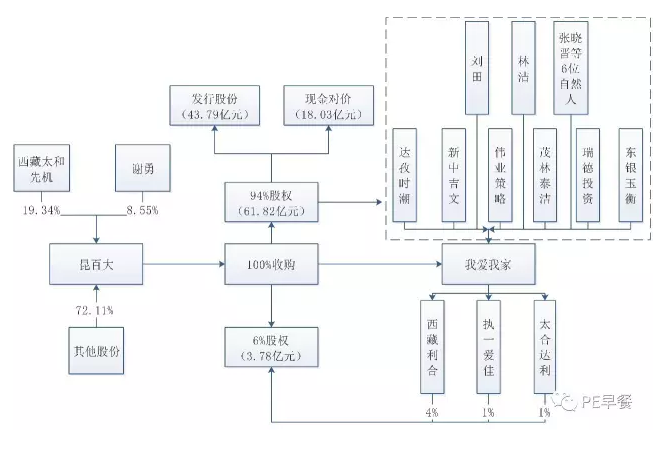

导读:昆百大A 2月27日公告,拟以发行股份及支付现金的方式61 82亿元收购我爱我家94%股权;拟向太和先机等非公开发行股份2 34亿股,配套募资不超25亿元。同时,昆百大A另拟3 78亿元协议受让我爱我家6%股权,实现100%控股。

引 言

昆百大A 2月27日公告,拟以发行股份及支付现金的方式61.82亿元收购我爱我家94%股权;拟向太和先机等非公开发行股份2.34亿股,配套募资不超25亿元。同时,昆百大A另拟3.78亿元协议受让我爱我家6%股权,实现100%控股。

我爱我家从事房地产中介服务,2015年度净资产3.84亿元,营收51.12亿元,净利1.43亿元,2017至2019年度业绩承诺总和为34亿元。

分析整个交易方案,呈现以下特点:

一、交易结构颇复杂

二、巧妙设计合新规

三、并购基金打头阵

四、资本运作成体系

五、房产中介资本化

交易结构颇复杂

整个交易结构既有股份支付对价,又有现金收购;既有收购又有重组;既有支付又有配套融资。设计、分拆复杂,体现出高手境界,设计巧妙。

1.发行股份支付现金购买资产

本次交易中,昆百大A拟以8.63元/股的发行价格,向刘田、林洁、张晓晋、李彬等8名自然人股东及茂林泰洁、新中吉文、达孜时潮、东银玉衡、伟业策略、瑞德投资、太合达利、执一爱佳、西藏利禾购买其持有的我爱我家94.00%的股权,交易作价61.82亿元(现金对价18.03亿元,发行股份43.79亿元)。

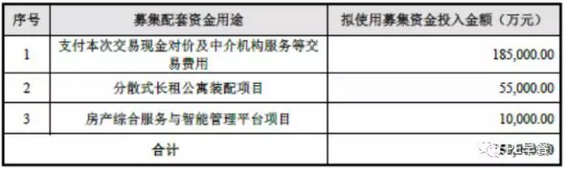

2.募集配套资金

为支付本次交易现金对价并提高整合效应,昆百大拟以不低于定价基准日前20个交易日,公司股票交易均价的90%的发行价格,向包括太和先机在内的不超过10名特定投资者非公开发行股份募集配套资金不超过25亿元。

值得注意的是,本次交易中,太和先机认购金额不少于人民币8亿元且不超过人民币12.5亿元。而西藏太和先机投资管理有限公司作为昆百大第一大股东持股比例将由27.88%降至19.45%。如果参与配套融资,则太和先机及其一致行动人的实际控制权估计最多巩固至23%。

3.协议受让

2017年2月26日,昆百大A与西藏利禾、太合达利、执一爱佳分别签署了《股权转让协议》,受让我爱我家6%的股权。交易作价3.78亿元。

巧妙设计合新规

昆百大此次收购我爱我家,在交易性质、并购新规等方案合规性上都进行了巧妙的设计。

重大资产重组

1、相关规定

根据《上市公司重大资产重组管理办法》,上市公司及其控股或者控制的公司购买、出售资产,达到下列标准之一的,构成重大资产重组:

(一)购买、出售的资产总额占上市公司最近一个会计年度经审计的合并财务会计报告期末资产总额的比例达到50%以上;

(二)购买、出售的资产在最近一个会计年度所产生的营业收入占上市公司同期经审计的合并财务会计报告营业收入的比例达到50%以上;

(三)购买、出售的资产净额占上市公司最近一个会计年度经审计的合并财务会计报告期末净资产额的比例达到50%以上,且超过5,000万元人民币。

购买、出售资产未达到前款规定标准,但中国证监会发现存在可能损害上市公司或者投资者合法权益的重大问题的,可以根据审慎监管原则,责令上市公司按照本办法的规定补充披露相关信息、暂停交易、聘请独立财务顾问或者其他证券服务机构补充核查并披露专业意见。

2、本案例情况

根据昆百大经审计的2015年度财务报告、我爱我家未经审计的2015年度财务报表及预估作价情况,本次交易相关指标达到重大资产重组标准,具体计算如下:

根据上述计算结果,标的公司的资产总额(成交额与账面额孰高)、净资产(成交额与账面值孰高)、营业收入均已超过昆百大相应指标的50%,且资产净额超过5,000万元人民币。根据上述办法,本次交易构成重大资产重组。

借壳上市

1、有关规定

根据2014年修改的《上市公司重大资产重组管理办法》第十三条规定,构成借壳上市需要满足两个条件:

(1)上市公司的控制权发生变更;

(2)上市公司向收购人及其关联人购买的资产总额,占上市公司控制权发生变更的前一个会计年度经审计的合并财务会计报告期末资产总额的比例达到100%以上。

2016年9月8日经修订后的《上市公司重大资产重组管理办法》对借壳上市进行了修订,第十三条规定如下:

上市公司自控制权发生变更之日起 60 个月内,向收购人及其关联人购买资产,导致上市公司发生以下根本变化情形之一的,即构成重组上市:

(一)购买的资产总额占上市公司控制权发生变更的前一个会计年度经审计的合并财务会计报告期末资产总额的比例达到100%以上;

(二)购买的资产在最近一个会计年度所产生的营业收入占上市公司控制权发生变更的前一个会计年度经审计的合并财务会计报告营业收入的比例达到 100%以上;

(三)购买的资产在最近一个会计年度所产生的净利润占上市公司控制权发生变更的前一个会计年度经审计的合并财务会计报告净利润的比例达到 100%以上;

(四)购买的资产净额占上市公司控制权发生变更的前一个会计年度经审计的合并财务会计报告期末净资产额的比例达到100%以上;

(五)为购买资产发行的股份占上市公司首次向收购人及其关联人购买资产的董事会决议前一个交易日的股份的比例达到100%以上;

(六)上市公司向收购人及其关联人购买资产虽未达到本款第(一)至第(五)项标准,但可能导致上市公司主营业务发生根本变化;

(七) 中国证监会认定的可能导致上市公司发生根本变化的其他情形 。

其中,所称控制权,按照《上市公司收购管理办法》第八十四条规定进行认定。上市公司股权分散,董事、高级管理人员可以支配公司重大的财务和经营决策的,视为具有上市公司控制权。

2、本案例情况

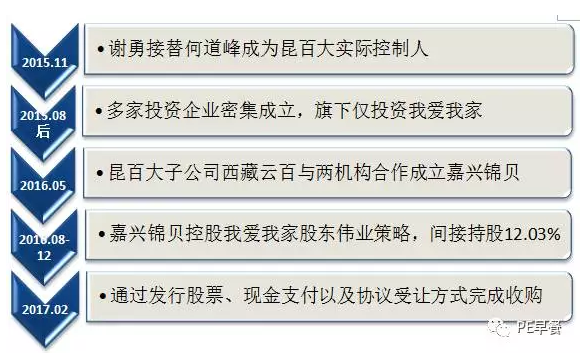

2015年4月,谢勇先生以其实际控制的太和先机参与了昆百大非公开发行的认购并于同年11月以协议方式受让了上市公司原实际控制人何道峰先生控制的华夏西部所持股份。截至2015年11月,谢勇先生以直接和间接的方式合计控制上市公司27.88%的股份,上市公司实际控制人变更为谢勇先生。

截至本次交易前,谢勇先生通过直接持股及其控制的太和先机仍合计控制上市公司 27.88%的股份,为上市公司的实际控制人。本次交易拟购买的标的资产为我爱我家 94.00%的股权,不涉及向谢勇及其关联人购买资产,且本次交易完成后,在不考虑非公开发行募集配套资金的情况下,谢勇及其一致行动人将合计控制上市公司 19.45%的股份,仍为上市公司实际控制人。本次交易前后不涉及实际控制人的变更。

因此,本次交易不属于《重组管理办法》第十三条规定的借壳上市。

并购新规

1、相关规定

2017年2月17日,证监会发布《发行监管问答——关于引导规范上市公司融资行为的监管要求》,要求再融资审核按以下要求把握:

一是上市公司申请非公开发行股票的,拟发行的股份数量不得超过本次发行前总股本的20%。

二是上市公司申请增发、配股、非公开发行股份的,本次发行董事会决议日距离前次募集资金到位日原则上不得少于18个月。前次募集资金包括首发、增发、配股、非公开发行股票。上市公司发行可转债、优先股和创业板小额快速融资,不适用本条规定。

三是上市公司申请再融资时,除金融类企业外,原则上最近一期末不得存在持有金额较大、期限较长的交易性金融资产和可供出售的金融资产、借予他人款项、委托理财等财务性投资的情形。

据中国证监会新闻发言人答记者问,配套融资规模按现行规定执行,且需符合《发行监管问答—关于引导规范上市公司融资行为的监管要求》。

2、本案例情况

本次交易上市公司拟向包括太和先机在内的不超过10名特定对象非公开发行股份募集配套资金不超过250,000万元,募集资金总额不超过拟购买资产交易价格的100%;同时非公开发行股份数量将不超过234,047,186股,即非公开发行股份数量不超过本次发行前总股本的20%。根据相关公告,本次交易前昆百大公司总股本为1,170,235,934股。

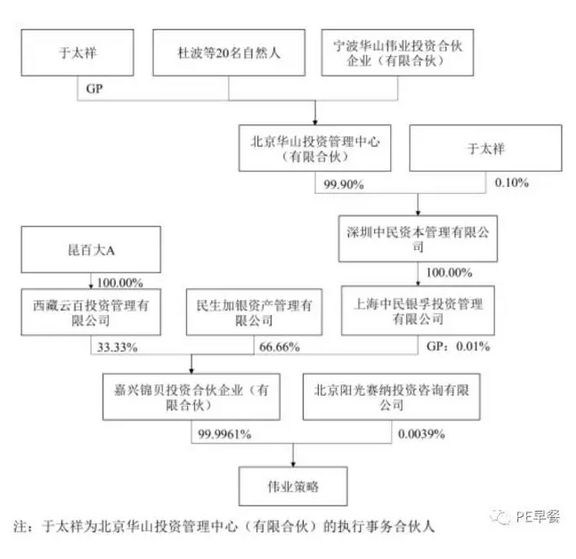

并购基金打头阵

昆百大在此次收购我爱我家之前,曾通过全资子公司云百投资作为劣后级资金出资2.5亿元,与出资5亿元的优先级有限合伙人民生加银等共同组建并购基金嘉兴锦贝投资,后者则持有伟业策略99.99%的股权,其中云百投资出资份额占比为33.33%,而伟业策略又持有我爱我家12.03%的股权。(如上表所示)。

2月17日晚间,昆百大A发布了“关于全资子公司参与投资并购基金的投资进展公告”。根据公告,昆百大旗下全资子公司西藏云百投资、民生加银等合作投资的嘉兴锦贝投资合伙企业(有限合伙)完成两期对外投资,其中包括一期在去年8月-12月期间针对北京伟业策略的股权投资约6.41亿元,此后昆百大A此后又作价7.58亿元再购回伟业策略持有的我爱我家12.03%的股权,嘉兴锦贝基金以7.58亿现金退出。

很明显,昆百大利用嘉兴锦贝基金控股北京伟业策略目的直指对北京我爱我家的收购。在约半年左右时间内收益达1.17亿元退出。

资本运作成体系

看似突然的收购事件,实则经历了长达一年多的严谨策划和精心筹备。从2015年起,昆百大的实际控制人谢勇就已经针对这次收购有所行动了,随后的这些事件看起来毫无关联,但其实步步紧扣、紧密承接,每一步操作都是为下面行动作铺垫,从而形成一个完整的资本运作体系。昆百大A实际控股权变更、嘉兴锦贝基金建立并控股伟业策略等,这些事件发生于2015-2017年间,可以看出这些举动都是提前经过设计的,目标直指最后的我爱我家收购。在这部精彩的我爱我家收购大戏中,昆百大A充当了一个前台收购工具,嘉兴锦贝为本次交易做好前期“调查勘测”工作,而这一幕完整并购大戏的导演便是私募太和先机的实际控制人谢勇。自2015年11月起,这一资本运作流程包括四个顺次衔接的部分,历经一年多,最终实现对我爱我家100%股权的收购。

1控制上市公司

在2015年11月,昆百大原控制人何道峰将其通过华夏西部控制的昆百大无限售流通股1,000万股以协议方式转给谢勇先生控制的资产管理计划。本次股份转让完成后,昆百大控股股东由华夏西部变更为太和先机,实际控制任人由何道峰变更为谢勇。这是此次并购大戏的前哨,也是谢勇一系列资本运作的开端。有了昆百大这一上市公司平台,谢勇便开始寻找优质资源进行注入,目光最终锁定由于房地产中介我爱我家。

2先知先觉者进入我爱我家

从交易对手来看,除北京伟业策略房地产投资顾问有限公司和吉安太和达利投资管理有限公司外,新进投资企业成立时间均在2015年8月后,且对外投资除我爱我家外再无其他投资。

据公告称,公司拟向西藏利禾、太合达利、执一爱佳分别支付转让对价2.52亿、6,300万、6,299.98万,受让其持有的标的资产4%、1%、1%股权。单独将这6%的股权从重组方案中分离出来,估计是考虑到交易对方的套现需求。企业通过持有股份上市获利意图明显。

3上市公司成立并购基金

2016年5月,昆百大A的全资子公司西藏云百与民生加银、中民银孚合作成立嘉兴锦贝基金。

4并购基金持有标的股份

嘉兴锦贝通过一系列投资运作,实现对伟业策略的控股,而伟业策略正是收购标的我爱我家的股东之一。2017年1月,历经二十二次股权转让,伟业策略持有我爱我家12.03%的股份,从而昆百大也通过嘉兴锦贝基金间接参股了我爱我家。并购基金嘉兴锦贝在此次资本运作中充当了排头兵的角色,起到了打头阵的作用。

5并购大幕拉开

昆百大A首先通过现金购买资产以及发行股份的方式,收购了我爱我家96%的股权,同时还通过协议受让的方式,以3.78亿获得了剩余6%的股权。至此,昆百大A耗资65亿收购我爱我家100%的股权。昆百大A只是资本运作大戏中的一个木偶,幕后的真正掌控者无疑要数谢勇。

最近房产中介市场的资本化

近年来,房产中介领域成为了资本运作的热点。孙宏斌的融创中国向链家投资26亿、国创高新38亿收购Q房网,以及更早前的易居中国、搜房网、房多多借助资本力量快速扩张,再加上如今的我爱我家被收购。就地产中介行业而言,这些区域性龙头公司加速拥抱资本市场,力图率先实现证券化的“A计划”的背后,也预示着迅速提升行业集中度的关键期已然到来。

为何进来房产中介领域的资本运作如此频繁?而地产中介企业为何集体谋求证券化?原因是多方面的,无疑与当前经济运行和行业发展特点密切相关。一方面,在过去的几年中,国内主要城市房地产市场异常火爆,而为之服务的中介行业也是利润丰厚。以我爱我家为例,2015年实现营业收入51亿元,净利润约1.5亿元,2016年1-9月实现营业收入63.37亿元,净利润达3亿元。刚刚经历了业绩爆发式增长的地产中介企业,加上“互联网+”的模式创新,正迎合了资本市场的“胃口”。另一方面,巨大的市场容量也为证券化后的扩张创造了条件。

后市还有谁?